事業供用日とは

通常の減価償却資産の場合

事業供用日とは、減価償却計算の起点になる日のことです。

減価償却資産は減価償却により一定の金額が、法人の場合は損金に、個人の場合は必要経費に算入できます。減価償却の計算は事業供用日がいつなのかによって金額が変わってきます。

例えば営業車を購入した場合、自動車は通常は取得日(納車日)から営業車として使用することができると思いますので、取得日=事業供用日となることが多いと考えられます。

売電目的設備の場合

太陽光発電投資を行う個人や法人が、太陽光発電に係る売電目的設備を取得した場合、その事業供用日はいつと整理するのが妥当でしょうか。

「その売電設備を取得した日」と思われるかもしれませんが、結論としては、判例に依拠して「系統連系ができた日」とすべきです。

「系統連系ができた日」

売電設備というものは、引き渡しを受けたあと「系統連携工事」というものが完了してから初めて売電できる状態となります。

判例では、売電設備本体により発電した電力を「電気事業者に対して売電することが実際に可能となった日」を事業の用に供した日とすることが相当と判断されています。

つまり、「系統連系工事が完了した日」がそれに当たるだろう、ということです。

事業年度をまたぐ場合は注意

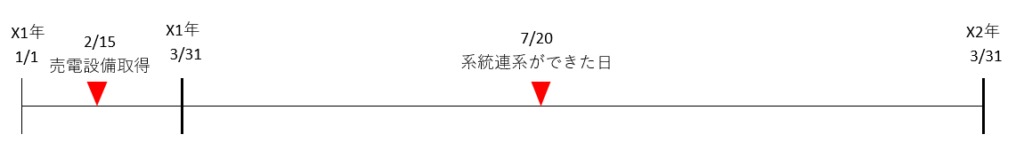

3月決算法人で以下のようなスケジュールで、「設備取得日」と「系統連系ができた日」が事業年度をまたいでいたと仮定します。

仮に売電設備取得日2/15を「事業供用日」だとすると、X1年3月終了事業年度から減価償却を開始できることになります。

しかし、判例では 事業供用日=系統連系ができた日 と整理されておりますので、 事業供用日=7/20 ということとなります。

よって、X2年3月終了事業年度において、9か月分(X1年7月~X2年3月期間)を減価償却することになります。

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /