- 1-2期目法人の経営者

- クラウド会計を使用した自走に挫折してしまったという方

- 現金取引が少ない法人の経営者

- 中小零細企業の経理担当者で相談相手がいないという方

様々なキャッシュバック

こんな疑問はありませんか?

カードを使ったときキャッシュバックがあるけど、ただ雑収入にすればよいだけなのかな?

キャッシュバックも課税されるの?

金額も少ないしそこまで厳密でなくてもいいよね…?

キャッシュバックにも種類がある

ひとことで「キャッシュバック」といっても、その実態に応じて種類があります。種類ごとに適切な会計処理をしなければどこかで地雷を踏むことになるかもしれません。

本コラムではキャッシュバックの適切な処理について解説しています。

キャッシュバックの処理パターン

| ケース | 会計 | 消費税 | 具体例 |

|---|---|---|---|

| 第三者からのキャッシュバック | 営業外収益 | 不課税 | クレジットカード会社からのキャッシュバック |

| 支払先からのキャッシュバック | 費用の減額 or 営業外収益 | 仕入返還 or 課税仕入減額 | 支払相手からのキャッシュバック |

| 特殊ケース | 売上or営業外収益 | 課税売上 | 特殊ケース |

第三者からのキャッシュバック

消費税の課税要件

- 国内において

- 事業者が事業として行う

- 対価を得て行われる

- 資産の譲渡、貸付け、役務の提供

- 消費税には4つの課税要件がありますが、ケース①(金融機関のカードやクレジットカードを使って利用額に応じてキャッシュバックされるタイプのもの)については、この要件のうち3点目と4点目を満たしていないと考えられます。

- 「購入先」からではなく「第三者(金融機関やカード会社)」から貰った金品であり、その「第三者」に対して自分は何も提供していないからです。

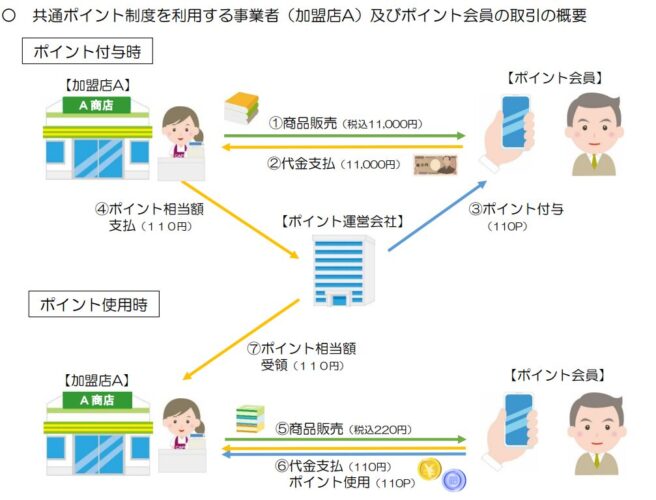

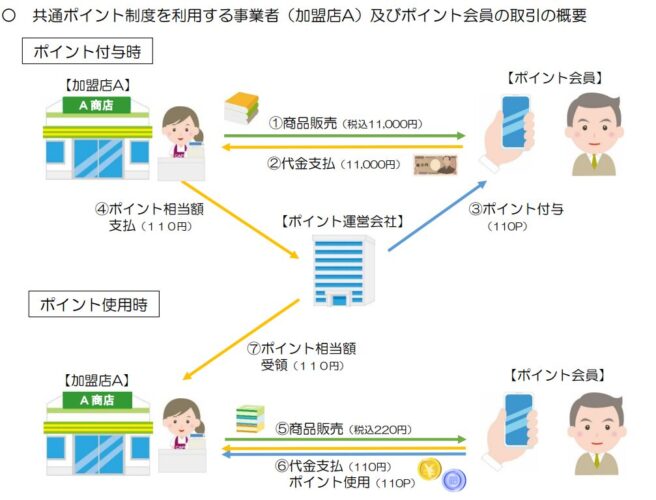

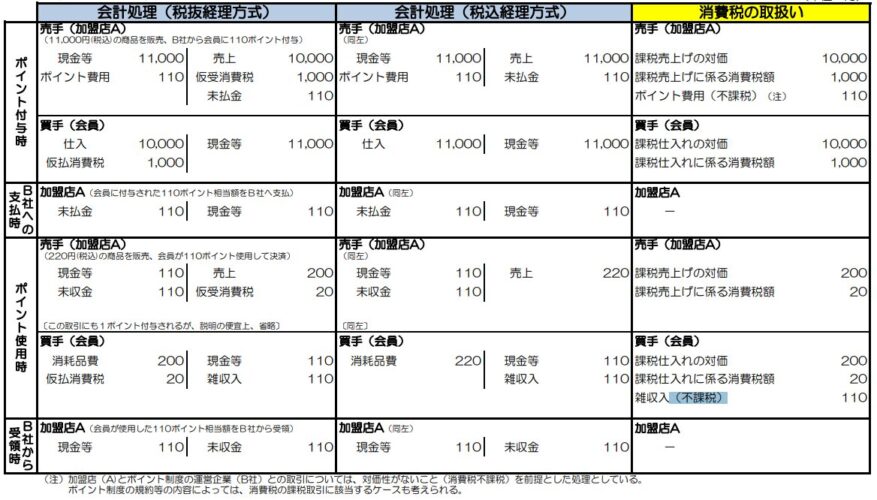

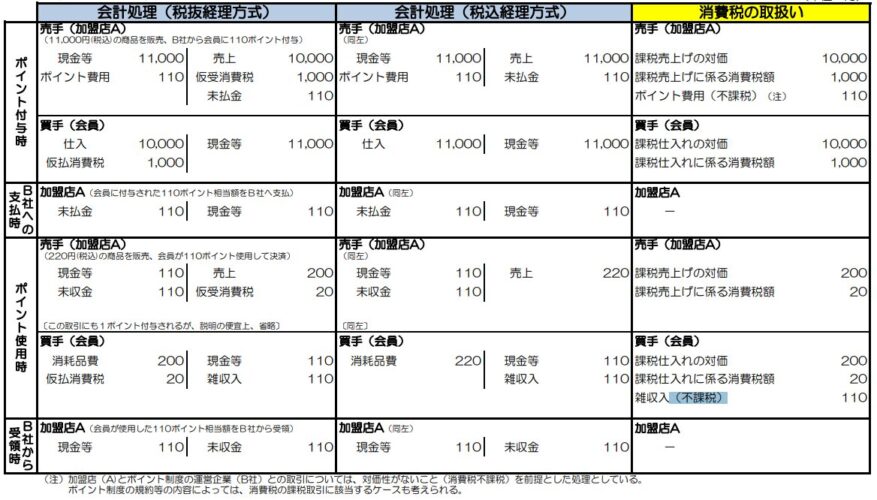

- 以下はクレジットカードポイントを使用したときの課税関係に関する国税庁の資料ですが、こちらでも「不課税」として整理されています。構図が金融機関等からのキャッシュバックを受取ったときと類似しているので参考になると思います。

会計処理

キャッシュバック通知を受領した時

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 未収金 | – | 10,000 | 雑収入 | 不課税 | 10,000 |

キャッシュバックが入金された時

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 普通預金 | – | 10,000 | 未収金 | – | 10,000 |

支払先からのキャッシュバック

対価の返還等として扱うケース

- ケース②(支払相手からもらうキャッシュバックで以下の様な性質のもの)であれば、消費税法上は「対価の返還等」として扱います。

(事業者が収受する販売奨励金等)

12-1-2 事業者が販売促進の目的で販売奨励金等の対象とされる課税資産の販売数量、販売高等に応じて取引先(課税仕入れの相手方のほか、その課税資産の製造者、卸売業者等の取引関係者を含む。)から金銭により支払を受ける販売奨励金等は、仕入れに係る対価の返還等に該当する。

消費税基本通達 より抜粋

計上時期

- 購入価額や購入数量に応じてキャッシュバックされる決まりで、それが購入者側に明示されている場合は、「その金額又は数量に達したこと」が購入時に分かるので、購入時にキャッシュバックの計上をしておきます。

- 12-1-11については「相手方に保証金等として預ける」とある通り、該当するのは一部のケースのみと考えられますので割愛します。

(仕入割戻しを受けた日)

12-1-10 資産の譲渡等に係る仕入割戻しについては、次の区分に応じ、次に掲げる日に当該仕入割戻しを受けたものとする。

(1) その算定基準が購入価額又は購入数量によっており、かつ、その算定基準が契約その他の方法により明示されている仕入割戻し 資産の譲渡等を受けた日

(2) (1)に該当しない仕入割戻し その仕入割戻しの金額の通知を受けた日

(一定期間支払を受けない仕入割戻しに係る仕入割戻しを受けた日)

12-1-11 事業者が仕入割戻しの金額につき相手方との契約等により特約店契約の解約、災害の発生等特別の事実が生ずるときまで又は5年を超える一定の期間が経過するまで相手方に保証金等として預けることとしているため、当該仕入割戻しに係る利益の全部又は一部を実質的に享受することができないと認められる場合には、当該仕入割戻しの金額については、12-1-10にかかわらず、現実に支払(買掛金等への充当を含む。)を受けた日に仕入割戻しを受けたものとして取り扱う。

ただし、現実に支払を受ける日の前に実質的にその利益を享受することとなったと認められる次のような場合には、その享受することとなった日に仕入割戻しを受けたものとして取り扱う。(1) 相手方との契約等に基づいてその仕入割戻しの金額に通常の金利を付けるとともに、その金利相当額については現実に支払を受けているか、又は相手方に請求すれば支払を受けることができることとされている場合

(2) 相手方との契約等に基づいて仕入割戻しを受ける事業者が保証金等に代えて有価証券その他の資産を提供することができることとされている場合

(3) 保証金等として預けている金額が仕入割戻しの金額の概ね50%以下である場合

(4) 相手方との契約等に基づいて仕入割戻しの金額が仕入割戻しを受ける事業者名義の預金若しくは貯金又は有価証券として相手方において保管されている場合

消費税基本通達 より抜粋

なお、事業者が課税仕入れを行った日又は相手方から通知を受けた日に仕入割戻しを受けたものとして処理している場合には、これを認める。

会計処理(購入時と同時にキャッシュバック要件を満たすケース)

購入時

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 仕入 | 課税仕10% | 110,000 | 普通預金 | – | 110,000 |

| 未収金 | – | 11,000 | 仕入 | 課税仕10% | 11,000 |

- 会計ソフトの消費税認識機能に「課税仕入返還等10%」が選べるようになっていると思いますが、以下の通達により、「課税仕10%」を選択しても問題ありません。

(仕入れに係る対価の返還等の処理)

12-1-12 事業者が、課税仕入れ(免税事業者であった課税期間において行ったものを除く。以下12―1―12において同じ。)につき返品をし、又は値引き若しくは割戻しを受けた場合に、当該課税仕入れに係る返品額又は値引額若しくは割戻額につき税率の異なるごとに合理的に区分した金額を、当該課税仕入れの税率の異なるごとの金額からそれぞれ控除する経理処理を継続しているときは、これを認める。

(注) この場合の返品額又は値引額若しくは割戻額については、法第32条第1項《仕入れに係る対価の返還等を受けた場合の仕入れに係る消費税額の控除の特例》の規定の適用はないことに留意する。

消費税基本通達より抜粋

キャッシュバックが入金された時

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 普通預金 | – | 11,000 | 未収金 | – | 11,000 |

会計処理(キャッシュバック要件を満たすまでに時間が空くとき)

例えばどんなとき?

【照会要旨】

ソフトウェアメーカーであるM社は、新製品キャンペーンの一環として、製品を購入した消費者に対して次のとおりキャッシュバックサービスを行うことにしました。

(1) 消費者は、小売店で製品のパッケージを購入します。

(2) 購入者は製品のパッケージに同梱されている「ユーザー登録はがき」と「キャッシュバックサービス申込書」をソフトウェアメーカーへ返送します。

(3) ソフトウェアメーカーは、「キャッシュバックサービス申込書」に記載されている消費者の預金口座にキャッシュバックサービス対象となる現金を振り込みます。

なお、このキャッシュバックサービスは、「キャッシュバックサービス申込書」をソフトウェアメーカーへ返送した購入者全員に対して行われるもので、懸賞として行われるものではありません。

このとき、ソフトウェアメーカーが購入者に対してキャッシュバックした金銭の消費税の課税関係はどうなるのでしょうか。【回答要旨】

ソフトウェアメーカーが製品の購入者に対してキャッシュバックする金銭は、売上げに係る対価の返還等に該当します。

国税庁HP『消費者に対するキャッシュバックサービスの課税関係』より抜粋

- これはソフトウェアメーカー側目線の事例ですが、購入者側目線で言えば、「仕入れに係る対価の返還等」に該当すると考えられます。

- (2)のキャッシュバック要件を満たすまでに時間が空いてしまった(期をまたいでしまった)ようなケースで考えてみましょう。

キャッシュバック要件充足時

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 未収金 | – | 11,000 | 雑収入 | 課税仕10% or 課税仕入返還等10% | 11,000 |

- ここは「雑収入」でなく、「仕入」など購入時に使用した借方勘定科目でも問題ないと考えられますが、期をまたぐ場合など、月次試算表を表示させたときに費用勘定がマイナス残高になってしまうケースも想定されるため、雑収入などの収益勘定科目を使用することが妥当と思われます。

- ただし、消費税区分だけは間違えないようにしましょう。税額計算に影響するので。

キャッシュバックが入金された時

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 普通預金 | – | 11,000 | 未収金 | – | 11,000 |

特殊ケース

「購入」と「キャッシュバック」に対応関係がないケース

また、〔1〕請求人が、相互協力契約書に基づき受け取る一戸当たりの本件受入手数料は、上記(1)のニの請求人が新規顧客宅に配置する薬品の仕入原価の3倍を超えていること、〔2〕本件受入手数料は、相互協力契約書に基づき、課税資産である薬品の仕入れに係る取引の対価の額とは必ずしも対応しない新規顧客獲得戸数を計算基準として算出されて支払われていることからすると、本件受入手数料とA社からの薬品仕入れの対価との間に対応関係は認められない。

国税不服審判所『(平17.3.22裁決、裁決事例集No.69 394頁)』より抜粋

ロ そうすると、本件受入手数料は、本件通達が定める販売奨励金等には該当せず、むしろ役務の提供の対価として課税資産の譲渡等の対価の額に当たるというべきである。

- 例えば「購入した金額以上の金額をキャッシュバックされる」など、名前は「キャッシュバック」だったとしても、経済的実質としては単なる売上に該当するようなケースです。

- 「購入」と「キャッシュバック」との間の対応関係がポイントになると考えられますが、ケースバイケースで判断するしかありません。

会計処理

キャッシュバック確定時

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 未収金 | – | 11,000 | 雑収入or売上 | 課税売10% | 11,000 |

キャッシュバックが入金された時

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 普通預金 | – | 11,000 | 未収金 | – | 11,000 |

個人事業主・副業ワーカー向けTIPS

副業や個人事業で活動中の方

既に副業や個人事業をはじめており活動中の方々向けのお役立ち情報です。

ロゴマークの権利保護

- K-FOREST知財事務所様のサービス

- 5,000円~

\ ココナラで弁理士へ相談! /

クラウド会計ソフト

複式簿記による記帳

青色申告をする場合、単に数字を日付ごとに集計するだけでは複式簿記による記帳になっていないため、青色申告の要件を満たさなくなります。そのため、Excelなどで自作するのではなく、freeeやマネーフォワードクラウド確定申告のようなきちんとした会計ソフトを選びましょう。

会計ソフト代も惜しいということであれば、個人事業(事業所得)としてはじめるにはかなり危険ですので、まずは副業(雑所得)からスタートすることを強くおすすします。

クラウド会計2大巨頭

| freee会計 | MFクラウド確定申告 | |

|---|---|---|

| 自動化度合 | 比較的高い | 比較的低い |

| ユーザー層 | フリーランス | フリーランスから大企業まで |

| 設計思想 | 税理士なしで使う | 専門家の監督下で使う |

| 雰囲気 | 先進的 | オーソドックス |

| 複式簿記の習得 | ある程度は不要※1 | 必須 |

| 【PR】freee | 【PR】MFクラウド |

- ※1 機能を上手く使えば、複式簿記の専門知識が無くともある程度「仕組化」することができますが、「機能を上手く使う」ためにどのみち専門知識が必要となるため、完全に自力で進めるにはリスクが伴います。

個人の方向け税金・起業の相談先

国税局電話相談センターには限界がある

- 「国税局電話相談センター」では一般的な内容(≒国税庁HPを調べればわかること)しか回答してもらえません。受電した職員も電話相手の個別具体的な事情を把握することは不可能だからです。

\ ココナラで! /

株取引やFXなど

- みつ投資公認会計士税理士様の出品サービス

- 2万円~

- 株式投資、FX、先物、仮想通貨などを扱っている

\ ココナラで! /

大家さん専門

\ ココナラで! /

キャッシュレスツール

業務効率化のため

- 手動で売上げを集計しなくて済む。

- クラウド会計と連携できるものもある。

サブスク売上げがある方

- ピアノ教室

- 語学教室

- 道場運営

- オンラインサロン

店舗ビジネスの方

- バー経営

- カフェ経営

- 個人飲食店

- ネイルサロン

- パーソナルトレーナー

売上げを作る

一番大切な項目です。いままで会社員だった方も多いと思いますが、頭では「会社員と事業者は違う」と分かっていても、実際にビジネスをはじめてみると思いのほかうまくいかないことも多いのが現実です。

最初は数千円でもいいので小さな売上を作るところから始めてみましょう。『ココナラ』は外注するときだけでなく、自分が出品する側(商品を出す側)としても参加できます。「商売とはなんぞや」という感触をつかむ手段として使えます。

\ 出品だけなら無料! /

オフィス

バーチャルオフィス

- 何らかの事情でビジネス用の住所が必要だが自宅住所は公開したくない。

- 物理的な場所は不要でビジネス用住所だけあればよい。

レンタルオフィス

- 資金に余裕がある。

- 起業前から見込み顧客を獲得済みなどすでに伝手がある。

- ビジネス用個室で作業することが生産性に貢献する。

その他

澁谷税理士事務所のサポート体制

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。