弊所・澁谷税理士事務所は、主に渋谷・新宿・池袋など首都圏西側地域の事業者様からご相談頂くことが多い事務所で、マネーフォワードクラウドをメインで扱っております。ITツールをフル活用し、ペーパーレス・キャッシュレスをベースにサービス展開しております。

4要件

(課税の対象)

第四条 国内において事業者が行つた資産の譲渡等(特定資産の譲渡等に該当するものを除く。第三項において同じ。)及び特定仕入れ(事業として他の者から受けた特定資産の譲渡等をいう。以下この章において同じ。)には、この法律により、消費税を課する。

消費税法 より抜粋

八 資産の譲渡等 事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供(代物弁済による資産の譲渡その他対価を得て行われる資産の譲渡若しくは貸付け又は役務の提供に類する行為として政令で定めるものを含む。)をいう。

消費税法第2条 より抜粋

①国内において

②事業者が事業として

③対価を得て行われる

④資産の譲渡及び貸付け並びに役務の提供

の4つを全て満たすと、消費税の課税の対象となります。

国内において

「国内において行われたかどうか」の判定は、原則、以下の通りです。

非税理士業界の方が内容を理解する必要はありませんが、要は資産の種類によって「国内で行われたかどうか」の判定基準が細かく法律で決まっている、ということです。

3 資産の譲渡等が国内において行われたかどうかの判定は、次の各号に掲げる場合の区分に応じ当該各号に定める場所が国内にあるかどうかにより行うものとする。ただし、第三号に掲げる場合において、同号に定める場所がないときは、当該資産の譲渡等は国内以外の地域で行われたものとする。

一 資産の譲渡又は貸付けである場合 当該譲渡又は貸付けが行われる時において当該資産が所在していた場所(一部省略)

二 役務の提供である場合(一部省略) 当該役務の提供が行われた場所(一部省略)

三 電気通信利用役務の提供である場合 当該電気通信利用役務の提供を受ける者の住所若しくは居所(一部省略)又は本店若しくは主たる事務所の所在地

消費税法 より抜粋

事業者が事業として

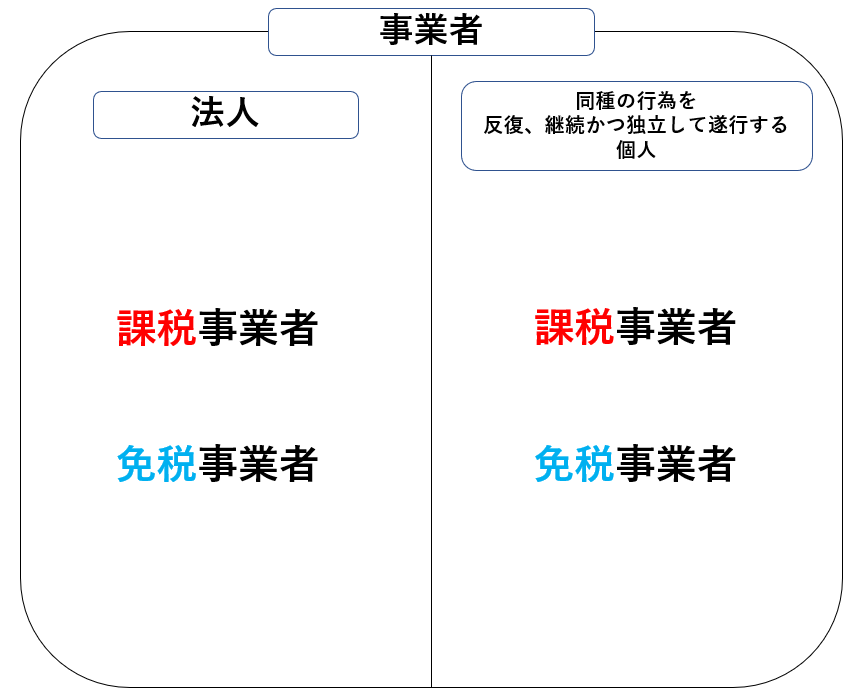

「事業者」の意義

「事業者」とは、個人事業者(事業を行う個人)と法人をいいます。

(1)個人事業者の場合

個人事業者の場合、例えば、小売業や卸売業をしている人をはじめ、賃貸業や取引の仲介、運送、請負、加工、修繕、清掃、クリーニング、理容や美容といった業を営んでいる人はすべて事業者になります。さらに、医師、弁護士、公認会計士、税理士などの業を営む人も事業者になります。

(2)法人の場合

株式会社などの会社、国、都道府県や市町村、公共法人、宗教法人や医療法人などの公益法人など、法人はすべて事業者になります。なお、法人でない社団または財団で、代表者または管理人の定めがあるものは、法人とみなされることにより事業者となります。

「事業として」の意義

「事業として」とは、対価を得て行われる資産の譲渡、資産の貸付けおよび役務の提供を反復、継続、かつ、独立して行うことをいいます。例えば、商店が販売用の商品を売った場合や、運送業者が運送サービスを提供して対価を受け取るような場合が典型的なものです。

なお、事業活動の一環としてまたはこれに関連して行われる取引も課税対象となります。例えば、商品の配達用に使用していたトラックを売ったときのように、事業に使用していた自動車、機械、建物などの事業用資産を売った場合も、事業として行う取引になります。

しかし、個人事業者が事業用でない自家用車やテレビなどの生活用に使用していた資産を売った場合には、事業として行う取引とはなりませんので、消費税は課税されません。

(注)個人事業者の場合、事業者の立場と消費者の立場とを兼ねていますが、事業者の立場で行う取引が「事業として」に該当し、消費者の立場で行う取引は「事業として」には該当しません。

国税庁HP『No.6109 事業者が事業として行うものとは』より抜粋

三 個人事業者 事業を行う個人をいう。

四 事業者 個人事業者及び法人をいう。

消費税法第2条 より抜粋

法人の場合、当然利益追求のために存在しているので、当然に「事業者」に該当します。個人の場合、「事業」を行っている場合が「事業者」に該当します。

ここで注意したいのは「事業」というワードです。

消費税においては、事業者が「事業」として行う財貨・サービスの提供を課税対象としていますが、この場合の「事業」とは、「同種の行為を反復、継続かつ独立して遂行すること」をいいます。これは、消費税が消費者に負担を求める税であることにかんがみ、個人が消費者として行う行為を課税対象から除外するためのものです。

国税庁HP『消費税における「事業」の定義』より抜粋

なお、所得税法における「事業」と「業務」の区分は、所得金額の計算上、その者が支出する費用等について必要経費として収入金額から控除できる範囲を考える場合の基準として用いられているものであり、消費税法における「事業」とは異なります。

消費税法における「事業」は、所得税法にいう「事業」よりも広い概念です。

(事業としての意義)

5-1-1 法第2条第1項第8号《資産の譲渡等の意義》に規定する「事業として」とは、対価を得て行われる資産の譲渡及び貸付け並びに役務の提供が反復、継続、独立して行われることをいう。(平23課消1-35により改正)

(注)

1 個人事業者が生活の用に供している資産を譲渡する場合の当該譲渡は、「事業として」には該当しない。

2 法人が行う資産の譲渡及び貸付け並びに役務の提供は、その全てが、「事業として」に該当する。

消費税基本通達 より抜粋

消費税法における「事業」の方が所得税法における「事業」より範囲が広く、「同種の行為を反復、継続かつ独立して遂行」していればそれは「事業」ということになります。

例えば、会社員が開業届出を提出しないような小規模の副業で、いくらか収益を上げているようなケースでも、それが「反復・継続・独立」して行われているのであれば、「事業」に該当すると考えられます。

まとめると、消費税法上の「個人事業者」=「『事業』を行う個人」=「同種の行為を反復、継続かつ独立して遂行する個人」ということになります。

対価を得て行われる

後述の「資産の譲渡等又は特定仕入れ」を行った代わりに、相手から何か反対給付を受け取ることです。

「対価を得て行われる」とは、資産の譲渡、資産の貸付けおよび役務の提供に対して反対給付を受けることをいいます。

例えば、商品を販売して代金を受け取ったり、事務所を貸し付けて家賃を受け取ったり、工事を請け負って代金を受け取ったりするような取引です。

また、交換、代物弁済、現物出資などのように金銭の支払を伴わない資産の引渡しでも、何らかの反対給付があるものは、対価を得て行われる取引になりますので、課税の対象となります。

負担付き贈与については、その負担部分を対価として行われる取引になります。

しかし、単なる贈与や寄附金、補助金、損害賠償金などは、原則として対価を得て行われる取引に当たりませんので、課税の対象になりません。

また、試供品や見本品の提供は対価を受け取らない限り課税の対象になりません。その他、商品を販売する際にサービス品をつけたり、自社製品を得意先に無償で贈与した場合も対価を得て行われる取引となりません。

なお、個人事業者が自分が販売する商品などを家庭で使用したり消費した場合や、法人が自社製品などをその役員に贈与した場合には、対価を得て行われたものとみなされ、消費税の課税の対象となります。

国税庁HP『No.6113 「対価を得て行われる」の意義』より抜粋

(対価を得て行われるの意義)

5-1-2 法第2条第1項第8号《資産の譲渡等の意義》に規定する「対価を得て行われる資産の譲渡及び貸付け並びに役務の提供」とは、資産の譲渡及び貸付け並びに役務の提供に対して反対給付を受けることをいうから、無償による資産の譲渡及び貸付け並びに役務の提供は、資産の譲渡等に該当しないことに留意する。(平27課消1-17により改正)

(注) 個人事業者が棚卸資産若しくは棚卸資産以外の資産で事業の用に供していたものを家事のために消費し、若しくは使用した場合における当該消費若しくは使用又は法人が資産をその役員に対して贈与した場合における当該贈与は、法第4条第5項《資産のみなし譲渡》の規定により、事業として対価を得て行われた資産の譲渡とみなされることに留意する。

消費税基本通達 より抜粋

「資産の譲渡等」及び「特定仕入れ」

資産の譲渡等

以下の通り、自分が相手に対して、「資産の同一性を保持しつつ、他人に移転させる」「他の者に資産を使用させる」「サービス提供をしている」場合にこの要件を満たすことになります。

「資産の譲渡等」とは、事業として対価を得て行われる資産の譲渡、資産の貸付けおよび役務の提供をいいます。

(1)資産の譲渡

「資産の譲渡」とは、売買等の契約により、資産の同一性を保持しつつ、他人に移転させることをいいます。したがって、例えば、商品や製品の販売のほか、事業用設備を売却することが資産の譲渡に当たり、また、これら有形の資産のほか、例えば、特許権や商標権などの無体財産権の譲渡も資産の譲渡に含まれます。

さらに、現物出資、負担付贈与、代物弁済なども資産の譲渡となります。

(2)資産の貸付け

「資産の貸付け」とは、資産に係る権利の設定など他の者に資産を使用させる一切の行為をいいます。

なお、無体財産権の実施権や使用権等を設定する行為も資産の貸付けに含まれます。

(3)役務の提供

「役務の提供」とは、例えば、土木工事、修繕、運送、保管、印刷、広告、仲介、興行、宿泊、飲食、情報の提供、出演などのサービスを提供することをいいます。

医師、弁護士、公認会計士、税理士などによるその専門的知識、技能等に基づく役務の提供も含まれます。

国税庁HP『No.6117 「資産の譲渡等」とは』より抜粋

(資産の譲渡の意義)

5-2-1 法第2条第1項第8号《資産の譲渡等の意義》に規定する「資産の譲渡」とは、資産につきその同一性を保持しつつ、他人に移転させることをいう。

(注) 資産の交換は、資産の譲渡に該当する。

消費税基本通達 より抜粋

特定仕入れ

特定仕入れは、一定の特殊取引のことを指しますが、説明が長くなるので一旦本コラムでは割愛します。

(課税の対象)

第四条 国内において事業者が行つた資産の譲渡等(特定資産の譲渡等に該当するものを除く。第三項において同じ。)及び特定仕入れ(事業として他の者から受けた特定資産の譲渡等をいう。以下この章において同じ。)には、この法律により、消費税を課する。

消費税法 より抜粋

まとめると

先の4要件を具体的な言葉に置き換えるとこうなります。

①国内において

②「法人」又は「同種の行為を反復、継続かつ独立して遂行する個人」が、「対価を得て行われる資産の譲渡及び貸付け並びに役務の提供」を反復、継続かつ独立して行って

③反対給付を受けて

④「資産の同一性を保持しつつ、他人に移転させる」「他の者に資産を使用させる」「サービス提供をしている」

免税事業者

「課税の対象となる4要件」を満たすような取引をおこなっていたとしても、一定の場合には「免税事業者」となり、納税義務・申告義務がなくなります。

「免税事業者」というワードは出てきませんが、一般的に言われる「免税事業者」とは、以下の条文の要件を満たした事業者のことを指します。

(小規模事業者に係る納税義務の免除)

第九条 事業者のうち、その課税期間に係る基準期間における課税売上高が千万円以下である者(適格請求書発行事業者を除く。)については、第五条第一項の規定にかかわらず、その課税期間中に国内において行つた課税資産の譲渡等及び特定課税仕入れにつき、消費税を納める義務を免除する。ただし、この法律に別段の定めがある場合は、この限りでない。

消費税法 より抜粋

申告義務なし

免税事業者は消費税確定申告の義務はありません。

(課税資産の譲渡等及び特定課税仕入れについての確定申告)

第四十五条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)は、課税期間ごとに、当該課税期間の末日の翌日から二月以内に、次に掲げる事項を記載した申告書を税務署長に提出しなければならない。ただし、国内における課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)及び特定課税仕入れがなく、かつ、第四号に掲げる消費税額がない課税期間については、この限りでない。

消費税法 より抜粋

参考元情報

消費税における「事業」の定義|国税庁 (nta.go.jp)

No.6109 事業者が事業として行うものとは|国税庁 (nta.go.jp)

No.6113 「対価を得て行われる」の意義|国税庁 (nta.go.jp)

No.6117 「資産の譲渡等」とは|国税庁 (nta.go.jp)

コラムに関する免責事項

当サイト内のコラムの内容をご参照・ご活用等された場合、以下に掲げる内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内のコラムの内容については正確性等を高めるよう努めておりますが、その内容に対していかなる保証をするものでも御座いません。

- 当サイト内のコラムに記載された情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いません。

- ご自身の税務等に関するご判断に際しては、最終的には必ずご自身の顧問税理士等へご相談の上、ご自身の責任においてご判断下さい。

- 当サイト内のコラムは簡潔さに優先順位を置いておりますので、一定の情報は割愛させて頂いております。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

法令等は日々改正されるものであり最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内のコラムはあくまで当サイト管理者の私見であり、他の専門家と解釈が相違する場合も御座います。

- 当サイト内のコラムは予告なしに変更や更新、削除されることが御座います。

- 当サイト内のコラムに記載された情報の無断転載等は固く禁じます。

お問合せ

澁谷税理士事務所は主に渋谷・新宿・池袋など首都圏西側地域の事業者様からご相談を受けることが多い事務所です。オンラインにて全国対応もしております。

マネーフォワードクラウドをメインとしている税理士事務所です。ITツールをフル活用し、ペーパーレス&キャッシュレスを基調としてサービス展開しております。

スポット業務も御座いますので、ご紹介の無い方でもまずはお気軽にお問合せ下さい。