弊所・澁谷税理士事務所は、法人設立サポートなどの創業支援や小規模な事業者向け税務顧問を取り扱う練馬駅に近い事務所です。マネーフォワードクラウドなどのオンラインツールを活用し、ペーパーレス・キャッシュレスを目指してサービス展開しております。

本コラムでは、新たに法人を設立する方向けに、主に税務上の注意点を中心に解説しています。「税務上のタスク(届出や申請)を一覧でサクッと確認したい」という方は、こちらへ飛んでください。

本コラムの対象者

- これから法人を設立しようとしている

- 現在個人事業主で法人成りを検討している

- 法人を設立して間もない

- 手続きは自分で調べてやるつもりだが合っているか不安

- どの手続きをどの専門家に依頼すれば良いのかよくわからない

相談すべき相手を間違えないように

| 項目 | ジャンル | 主な依頼先など | 備考 |

| 確定申告 | 税務 | 税理士 | |

| 税務関連届出書・申請書 | 税務 | 税理士 | |

| 税務に関する判断 | 税務 | 税理士 | |

| 会計業務 | 会計 | 税理士 | 最終的には自社でやることが望ましい |

| 経理業務(会計業務以外) | 経理 | アウトソーシング会社 | 会計業務以外の経理業務は自社でおこなうことが原則 |

| 法的な紛争解決 | 法務 | 弁護士 | |

| 就業規則 | 労務 | 社会保険労務士 | |

| 契約書チェック | 法務 | 弁護士、司法書士、行政書士 | |

| 定款作成 | 法務 | 司法書士、行政書士 | |

| 会社設立登記 | 登記 | 司法書士 | |

| 特許等の権利保護 | 法務 | 弁理士 | |

| 会計監査 | 会計 | 公認会計士 | 規模の大きな法人が対象 |

| 不動産の登記 | 登記 | 司法書士 | |

| 不動産の価格算定 | 不動産 | 不動産鑑定士 | |

| 許認可 | 行政手続き等 | 行政書士 | |

| 社会保険手続き | 労務 | 社会保険労務士 | |

| 給与計算 | 労務 | 社会保険労務士、税理士 | 最終的には自社でやることが望ましい |

| 助成金の申請 | 労務 | 社会保険労務士 | 顧問契約が前提になることが多い |

| 補助金申請 | その他 | 様々 | |

| 融資支援 | 資金調達 | 様々 |

これらは一例です。また、調べる手間を惜しまなければ自社でやろうと思えばできる項目もあります。

弁護士や社会保険労務士、税理士などの専門職には「業際」というものがあります。「Aという分野に関する業務をやっていいのは『●●士』だけですよ」と法律で定められており、それぞれ、法律で定められている業務以外の仕事を引き受けることはできません。医者以外が医療行為をおこなうのはNGであるのと同じですね。

自力で調べるor専門家へ依頼する

時間はかかるができる項目もある

永遠のテーマですが、結論から言えば、項目によっては「自走できる人」なら自分でできることもたくさんあります。

「自走できる」とは「専門家のアドバイスを一切受けずに」一人でゼロから調べて完結できている状態のことです。

本業と無関係の分野も含めてご自身が始めた「事業」ですので、RPGで各パラメータが上がって行くのと同じように、「自分で調べて自身の知識が増えてゆくプロセスを楽しめる人」であれば自力でやってみるのも良いことです。

一点、考え方としてご注意頂きたいのが、以下の2つでは前者の方が工数が大きい(=専門家報酬が上がる)場合があるため、基本的にALL(全て依頼する) or NOTHING(全て自分でやる)だと捉えた方がよいでしょう。

- 『自力で調べて作成したが結果的に間違いだらけの書類』を専門家にチェックしてもらう場合

- はじめから専門家に依頼してゼロから作成してもらう場合

自力でやる難易度

税務周辺の分野限定ですが、「自力でやる難易度」を独断と偏見で記載すると以下のような感じになると考えます。

| 項目 | 自力でやる難易度 |

| 個人の確定申告(簡単なもの) | ★☆☆ |

| 個人の確定申告(複雑なもの) | ★★★ |

| 法人の確定申告 | ★★★ |

| 税務ソフト操作 | ★★★ |

| 税務に関する判断 | ★★★ |

| 経理、会計処理 | ★★☆ |

| 会計ソフト操作 | ★★☆ |

| 税務調査対応 | ★★☆ |

法人設立前の段階

相談先

定款作成や商業登記などのタスクにおいて、まずは行政書士や司法書士と関わることが多いと思います。

また、労務と税務は後手にまわればまわるほど泥沼にハマってゆく怖さがあるので、設立後のことも見据えて設立前段階から税理士や社労士もさがしておくとなお良しです。

決算月を決める

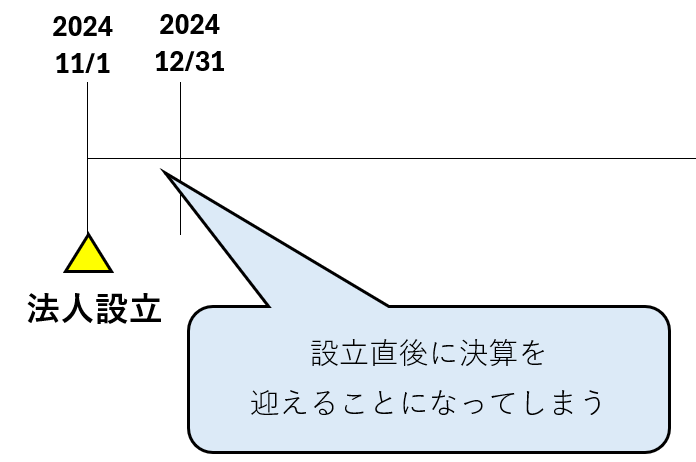

12月決算にする法人で11月に設立した場合など、決算月まで時間が少ない場合、設立直後で他にもやることがたくさんあるにも関わらず決算期を迎えてしまうことになるのでバタバタしてしまう可能性があります。

税務上、提出期限が決められている書類もあるため、事業者側において「それらを提出した方が良いかどうか」の検討にも時間を要する場合があります。決算期と重なると忙殺されてしま事故につながる可能性もあるのであまりおすすめはしません。他にもご自身の繁忙期やご自身の顧問税理士の繁忙期と決算期が重なる場合も同様です。

インボイス制度が始まり従来よりは減ったとは思いますが、もし免税事業者になれる場合で設立1期目が7月以下となるようにすると、免税事業者となれる期間を多めにとれる可能性があります。

詳細は割愛しますが、法人の設立1期目が7か月以下の場合は、消費税法上の「特定期間」に該当しなくなるケースがあるためです。

まとめると以下のようになります。

- 「自身の業界の繁忙期」と「決算作業時期」が重なることを避ける

- 「設立月」と近すぎることを避ける

- 依頼予定の税理士の繁忙期を避ける(物理的に対応ができないリスクがあるため)

- 一定の場合には税法上の「特定期間」が生じないように決算月を決める方が良いケースがある

資本金を決める

| 金額 | 影響する主な項目 |

| 資本金額1,000万円未満 | インボイス登録しない場合、免税事業者になれる |

| 資本金等の額1,000万円超 | 法人住民税の均等割 |

| 1億円超 | 法人事業税の外形標準課税 各種法人税法上の優遇措置適用なし |

ちなみに「資本金の額」と「資本金等の額」は似て非なるものですので、このあたりの判断は専門家の判断が必要と考えましょう。

必要な許認可を調べる

以下のような業種は事業を行うにあたり許認可が必要になるため、自分がやろうとしている業種に何か許認可が必要になるのかどうかを調べる必要があります。

また、個人事業主から法人成りする場合、基本的に個人事業主時代の許認可を引き継ぐことはできませんので、法人として新たに取得する必要があるとお考え下さい。

- 飲食業

- 古物商

- 理容業、美容業

- 運送業

- 建設業

- 宅地建物取引業

- 酒類販売業

こちらのサイトでもある程度は調べることができますが、最終的には専門家や公的機関への確認が必要です。

法人の事業専用口座を準備

法人口座開設のハードル

最近はマネーロンダリングの関係で、法人用口座の開設のハードルは上がっているようです。

実店舗のある金融機関で口座開設する場合、状況によっては「断られるのが当たり前」くらいの感覚でいたほうが良いかもしれません。

断られるリスクに備え、ネット銀行も含めて複数の金融機関に対して開設申し込みしておくことも視野に入れましょう。

法人登記前の口座開設予約申込み

通常は法人口座開設は登記簿謄本を取得してから金融機関に対して申請することになります。

一般的には、登記簿謄本の取得は登記完了後、約2週間前後の時間を要します。

しかし一部の金融機関においては登記前段階から法人口座開設の予約申込ができる場合もあります(当然審査があるので必ず開設できるということではありません)。詳細は弊所までお問い合わせくださいませ。

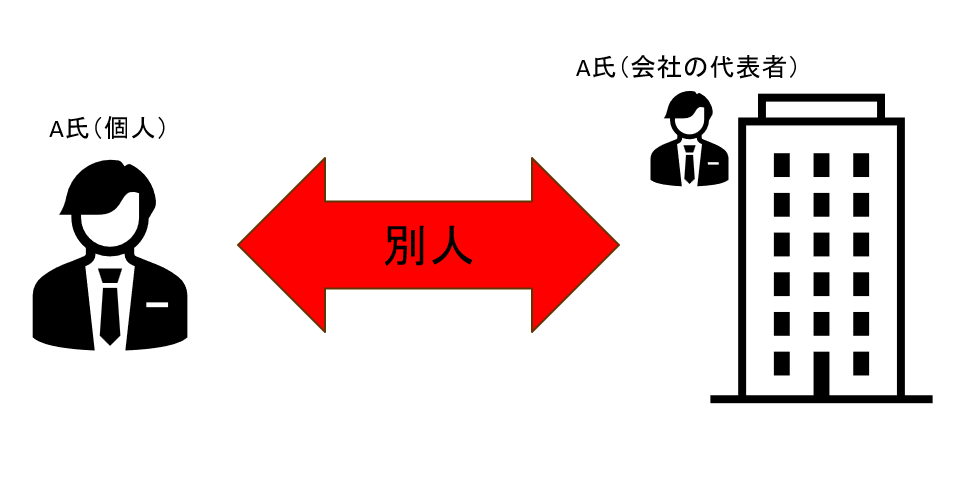

「代表者個人」と「法人」は別人格

ちなみに、法人の事業が、個人事業の延長線だと誤解されている方が稀にいますが、「プライベート用口座を使って法人の入出金に使えばいいや」のような感覚でいることはこれから法人を運営してゆく上で色々と弊害が生じるので、個人事業から法人成りする方は今まで自分がやっていた個人事業とは無関係ということを肝に銘じましょう。

事務所の選定

個人事業主の自宅開業のような家事按分という概念は基本的にはないとお考え下さい。

「法人として」事務所を賃貸することになります。

小規模な事業であれば、バーチャルオフィス(月額1,000円程度でアドレス取得できるところも)で探すのも1つの手です。

定款への記載文言

定款に一定の文言を記載しておき、法人設立後に一定の申請をおこなうと、法人税の確定申告期限を1か月延長することができます。

株式会社の場合、世に出回っているひな型に以下のような文言が既に入っていると思います。

第3章 株主総会

001405575.pdf (moj.go.jp) より

(招集時期)

第10条 当会社の定時株主総会は、毎事業年度の終了後3か月以内に招集し、臨時株主総会は、必要がある場合に招集する。

合同会社の場合も実務上延長できるのですが、意外とご存じない方も見かけますので、もし必要なら定款作成依頼時に司法書士へ依頼しておきましょう。

C1-17 定款の定め等による申告期限の延長の特例の申請|国税庁 (nta.go.jp)

法人設立直後の段階

関わることになる外部専門家

1人社長などであれば税理士だけで十分かと思いますが、従業員が1人でもいる場合は、全てご自身で調べて対処できる自信がある場合を除き、社労士へも相談することを強くお勧めします。

届出や申請

提出必須な書類とそうでない書類

税務に関する届出書・申請書は、大きく分けると以下の3種類があります。

- 法的に提出義務があるもの

- 法的義務はないが提出した方がよいもの

- 法的義務はないが提出すべきかどうか検討した方が良いもの

提出必須な書類 & 提出要否の確認が必要な書類

| 書類の名称 | 提出必要となる場合 | 期限 | 緊急度 |

| 法人設立届出書 | 法人を設立した場合 | 設立登記の日以後2か月以内 | ★★★ |

| 法人設立・設置届出書(都道府県) | 法人を設立した場合等 | 事業を開始した日から15日以内(都税の場合) | ★★★ |

| 法人設立・設置届出書(市町村) | 法人を設立した場合等 | 自治体による | ★★★ |

| 青色申告の承認申請書 | 青色申告をしたい場合 | 以下のいずれか早い日の前日 ①設立の日以後3か月を経過した日 ②設立第1期目の事業年度終了の日 | ★★★ |

| 棚卸資産の評価方法の届出書 | 評価方法を選びたい場合 | 設立第1期目の事業年度の確定申告書の提出期限まで | ★☆☆ |

| 減価償却資産の償却方法の届出書 | 償却方法を選びたい場合 | 同上 | ★☆☆ |

| 有価証券の一単位当たりの帳簿価額の算出方法の届出書 | 算出方法を選びたい場合 | 有価証券を取得した日の属する事業年度の確定申告書の提出期限 | ★☆☆ |

| 定款の定め等による申告期限の延長の特例の申請 | 一定の場合で申告期限の延長の特例を受ける場合 | 最初に適用を受けようとする事業年度終了の日まで | ★☆☆ |

| 申告書の提出期限の延長の処分等の届出書・承認等の申請書 | 同上 | 延長を受けようとする事業年度終了の日まで等 | ★☆☆ |

| 事前確定届出給与に関する届出書 | 事前確定届出給与を支給する場合 | 設立の日以後2月を経過する日 | ★★★ |

| 源泉所得税の納期の特例の承認に関する申請書 | 納期の特例の適用を受けたい場合 | 特になし (原則、提出した日の翌月に支払う給与等から適用) | ★★☆ |

| 特別徴収税額の納期の特例に関する承認申請書 | 納期の特例の適用を受けたい場合 | 特になし (納期限未到来の月から適用開始) | ★★☆ |

| 給与支払事務所等の開設・移転・廃止の届出書 | 同上 | 開設の事実があった日から1か月以内 | ★★★ |

| 適格請求書発行事業者の登録申請書 | インボイス登録する場合 | なるべく早く | ★★★ |

| 消費税簡易課税制度選択届出書 | 簡易課税制度を適用したい場合 | 事業を開始した日の属する課税期間の終了の日まで (設立第1期目の場合) | ★★☆ |

| 消費税課税事業者選択届出書 | 課税事業者となる場合 | 同上 | ★★☆ |

| 消費税の新設法人に該当する旨の届出書 | 新設法人に該当することとなったとき | その事由が生じた場合速やかに | ★★☆ |

| e-Taxの開始(変更等)届出書 | 電子申告をするつもりである場合 | なるべく早く | ★★☆ |

| eLTAXの利用届出 | 電子申告をするつもりである場合 | なるべく早く | ★★☆ |

| ダイレクト納付利用届出書 | キャッシュレス納付する場合 | なるべく早く | ★★☆ |

ネットや市販の書籍で調べれば、「法人設立届出書」や「青色申告の承認申請書」「適格請求書発行事業者の登録申請書(通称:インボイス登録申請書)」などの話は出てくると思いますが、実際には検討すべき書類はこれだけあります。

「緊急度」は弊所の独断と偏見による基準ですので、事業者の状況によって変わることもあります。

マネーフォワードが提供しているサービスで、開業手続き関係をある程度おこなえるものもあります。

役員報酬

議事録作成

一般的には、設立日から3ケ月以内に臨時株主総会を開いて、そこで役員報酬の金額を決定します。

このときの議事録は残しておきます。

事前確定届出給与に係る届出書

もし事前確定届出給与を支給する場合は、設立日以後2か月以内に、事前確定届出給与に係る届出書を提出します。

ただし、事前確定届出給与は「届出書を提出すればやることはそれで終わり」というものではなく、事業者側にも一定の対応が求められるため、それらを完璧にきちんとこなせない可能性がある場合はあまりおすすめはしません。

課税事業者or免税事業者

インボイス発行事業者(課税事業者)となる場合

なるつもりであればやることはシンプルです。以下に詳細を解説しています。

免税事業者になれる場合

「期首資本金額が1,000万円未満である法人」を新設した場合、基本的には2期目までは免税事業者となれます。

1-4-6 法第9条第1項本文《小規模事業者に係る納税義務の免除》の規定の適用があるかどうかは、事業者の基準期間における課税売上高が1,000万円以下であるかどうかによって判定するのであるから、例えば、新たに開業した個人事業者又は新たに設立された法人のように、当該課税期間について基準期間における課税売上高がない場合又は基準期間がない場合には、納税義務が免除される。

ただし、新たに開業した個人事業者又は新たに設立された法人が次のいずれかの規定の適用を受ける場合には、当該課税期間における納税義務は免除されないことに留意する。(平9課消2-5、平13課消1-5、平15課消1-37、平22課消1-9、平23課消1-35、平25課消1-34、平28課消1-57、令2課消2-9により改正)

なお、適格請求書発行事業者における法第9条第1項本文の適用関係については、1-4-1の2による。(1) 個人事業者

(一部省略)

(2) 法人

イ 法第9条第4項の規定の適用を受ける法人

ロ 法第9条の2第1項の規定の適用を受ける法人

ハ 法第11条第3項又は第4項《合併があった場合の納税義務の免除の特例》の規定の適用を受ける法人

ニ 法第12条第1項又は第2項《分割等があった場合の納税義務の免除の特例》の規定の適用を受ける法人

ホ 法第12条の2第1項《新設法人の納税義務の免除の特例》の規定の適用を受ける法人

へ 法第12条の3第1項《特定新規設立法人の納税義務の免除の特例》の規定の適用を受ける法人

ト 法第12条の4第1項又は第2項の規定の適用を受ける法人

(注) 個人事業者のいわゆる法人成りにより新たに設立された法人であっても、当該個人事業者の基準期間における課税売上高又は特定期間における課税売上高は、当該法人の基準期間における課税売上高又は特定期間における課税売上高とはならないのであるから留意する。

消費税基本通達 より抜粋

ただ、一定の要件に該当すると、課税事業者を強制されます。このテーマだけでも何時間にも及ぶ内容なので詳細は割愛します。顧問税理士に相談が必須です。

消費税の簡易課税制度を選択するかどうか

設立1期目から簡易課税制度を適用したい場合、1期目の課税期間の末日までに届出書を提出する必要があります。

提出した場合、2年間は簡易課税制度が強制されます。

その他検討すべき主な項目

会計ソフト?税務ソフト?

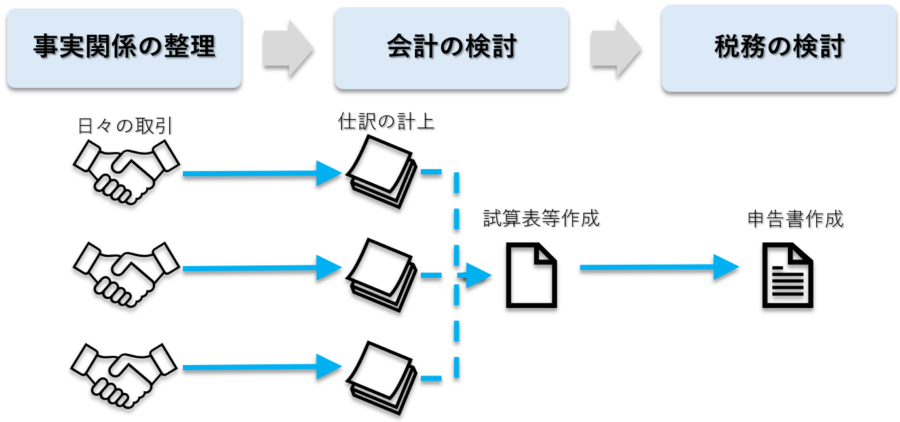

税金計算まではこのフローをたどることになりますが、真ん中で使うのが「会計ソフト」、右で使うのが「税務ソフト」です。

会計ソフトとは仕訳(会計処理)を計上するもので、残高試算表や総勘定元帳などを作成することができます。

これに対し、税務ソフト(申告ソフトとも言われます)とは、確定申告などの税務関係の書類を作成するためのソフトで、税理士業界の人間だけが使ういわば「プロ仕様の」ソフトです。

創業間もない法人が選定しなければならないのは「会計ソフト」の方です。

会計ソフト&給与計算ソフト選定

経理と給与計算は、税務申告と異なり、毎月生じるタスクです。

そのため、手動でExcelで管理しだすと工数が大変なことになるので、専用のソフトを導入することが望ましいでしょう。

弊所では、クラウド会計の良い点と、伝統的な会計ソフトの良い点を兼ね備えているという意味において、マネーフォワードクラウドをおすすめしております。

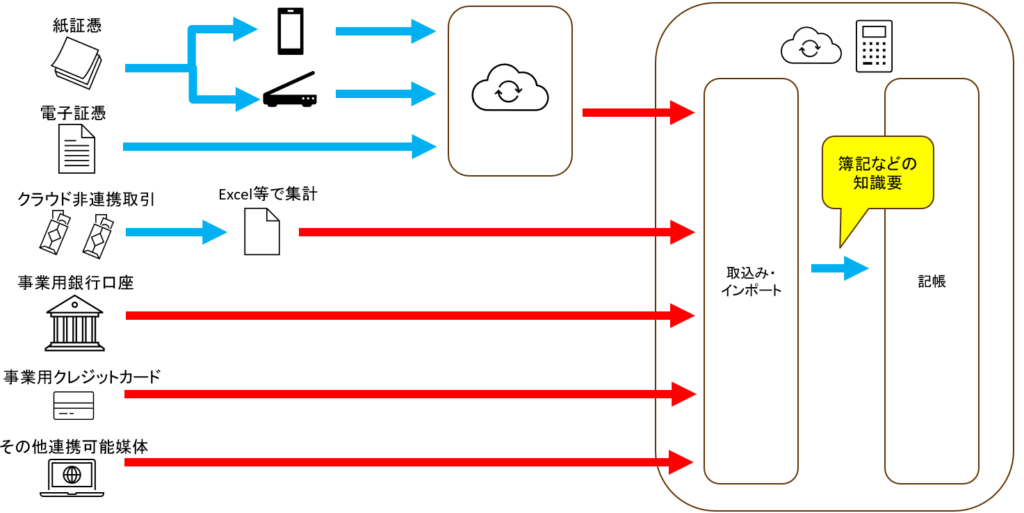

以下の図の右側の大きい枠内がクラウド会計システムだとイメージ下さい。クラウド会計を使用すると、ソフトへの取引の取り込みがある程度自動化されて楽になります。

弊所ではマネーフォワードクラウドをメインとしており、「クラウド会計導入サポート」(スポット業務)を取り扱っております。

設備投資を行う場合

法人税法上の優遇措置

対象者

以下の全てに当てはまっているような方は、優遇措置を受けることができる可能性があります。

「一定の認定」については、士業事務所では受け付けていない場合もありますので、もし優遇措置の適用を受けたい場合は、専門機関に、事前に計画書を作成・提出している必要があります。さくっとできるものではありませんので事業者側の下準備は必須です。

- 青色申告法人である

- 中小企業者である

- 一定の認定を受けている(必要な場合)

- 新品の機械装置を取得または制作した

- 国内にある製造業や建設業など一定の業種の事業の用に供した

参考元情報

消費税法上の注意点

そもそも免税事業者になるつもりはない、という方は無関係ですが、一定の額の資産を購入すると、課税事業者を強制される期間が生じる可能性があります。

どんな設備投資をしたかは税理士側も依頼者に教えてもらわなければ分かりませんので、設備投資を検討するならそのことをご自身の顧問税理士へ共有することが大切です。

源泉徴収に注意する

現物給与に注意

従業員に毎月支払う給料から源泉徴収するのは当然ですが、従業員に対して何らかの利益(無形のものも含みます)を与えた場合、それは「現物給与」という形で課税される可能性があります。

源泉徴収漏れしがちな項目ですので要注意です。

有形だろうが無形だろうが、何らかの「利益」や「便益」を従業員に与えたなら、そこには常に「現物給与」に該当する可能性があるとお考え下さい。

よく分からなければ現物給与に該当する可能性があるものは支給しない方が良いです。顧問税理士に相談できる状況にあるか、自分でコントロールできる場合だけにしましょう。

従業員に対しての支払だけが対象ではない

源泉徴収と聞くと、「給与から徴収するもの」という認識の方が多いと思いますが、たとえば以下のような個人の取引相手に何か支払ったときは常に源泉徴収する必要性を必ず確認すべきです。

- 弁護士、税理士、社会保険労務士、司法書士、建築士、不動産鑑定士

- デザイナー

- ライター

- イラストレーター

- 写真家

- 作曲家

- 講演の依頼先の講師

- 脚本家

- 翻訳家

- 通訳

- スポーツ選手

「源泉徴収される側」に押し付けることはNG

源泉徴収の要否は、「源泉徴収される側」の責任ではなく、「源泉徴収する側」の責任で行われるものなので、自社で「この請求に対して源泉徴収する必要があるのかどうか」を検討しなければなりません。

請求書に源泉徴収税額を記載した状態で請求書を送付してくれる取引先もあると思いますが、記載されている源泉税額が合っているのかどうかの確認も「源泉徴収する側」の責任において行うべきものだという点に注意が必要です。

所得税法上、以下のようになっており、源泉徴収義務者(会社)が源泉徴収ミスした場合は、源泉徴収義務者が最後まで責任を負うことになります。「もともと自分が負担する税金ではないし、源泉徴収される側(お金を受け取る側)にまかせればいい」という理屈は通用しません。ペナルティも源泉徴収義務者(会社)に課せられます。

(源泉徴収義務者)

第六条 第二十八条第一項(給与所得)に規定する給与等の支払をする者その他第四編第一章から第六章まで(源泉徴収)に規定する支払をする者は、この法律により、その支払に係る金額につき源泉徴収をする義務がある。

所得税法より抜粋

(源泉徴収に係る所得税の徴収)

第二百二十一条 第一章から前章まで(源泉徴収)の規定により所得税を徴収して納付すべき者がその所得税を納付しなかつたときは、税務署長は、その所得税をその者から徴収する。

所得税法より抜粋

従業員10人未満なら

源泉所得税したお金の納付は原則毎月生じます。

そのため設立月から給与の支払いが生じる場合、2月目に納付しなければなりませんので要注意です。

マンパワーが少ない会社にとってはこの事務負担は大きいですが、もし自分の会社が従業員10人未満なら、特例があり、年に2回に納付回数を減らすことができます。

こういったことも設立前段階からタスクとして認識しておくべきことです。

印紙税に注意

基本的に50,000円以上なら必要

事業をはじめておこなう方でスモールスタートの場合、自分が「印紙を貼る側」になるイメージが沸かず納付漏れにつながる可能性が高いです。

印紙を使う頻度が多い業種の場合、毎回毎回、顧問税理士に確認するわけにもいかず、また、税理士もあくまで外部専門家なので依頼者本人から連絡がなければ「そもそも印紙が必要な取引が生じたのかどうか」の把握すらできない場合もあります。

印紙は日々の取引に密接に関わっているため、自分自身で「どういう場合に印紙が必要か」を把握しておかなければなりません。

一番メジャーなのは、50,000円以上の領収書に貼る印紙です。

契約書にも必要

自分の取引先と契約書を取り交わすときにも印紙の必要性の検討が必要です。

ただ、「印紙が必要かどうか」「必要ならいくら貼ればいいのか」の判断も、答えが明確に白黒つけられるわけではなく専門家でも判断に迷うケースもあるので結構大変です。

さらに、いちいち紙で製本して郵送して…というやり方も時代に逆行していますので、電子契約を導入するのも1つの方法です。電子契約の場合、印紙は不要となります。

消費税の表記に注意

印紙税の金額決定の基礎になる金額は、税込と税抜とで変わってきます。

請負契約書への記載の仕方(表記)を例にします。

| 表記 | 対象となる金額 | 印紙税 |

| 請負金額1,100万円のうち、消費税額等100万円 | 1,000万円 | 1万円 |

| 請負金額1,100万円(税抜価格1,000万円) | 1,000万円 | 1万円 |

| 請負金額1,100万円(消費税額等10%を含む) | 1,100万円 | 2万円 |

| 請負金額1,100万円(税込) | 1,100万円 | 2万円 |

電子取引に係る請求書の保存義務

一番最初にすべきことは、2024年1月1日から義務化された「電子取引データの保存」の対応です。

以下の記事で詳細を解説しています。

まずは「事務処理規定」を作成しましょう。すぐに作れます。

インボイス対応

まずは「自分が発行する請求書」をインボイス要件に則るようにしましょう。

無料コンテンツを活用しよう

創業手帳

日本政策金融公庫のコンテンツ

TOKYO創業ステーション

「これから創業しようとしている」方のための情報サイトで無料で会員登録可能です。オフラインのコンテンツもあります。

東京都創業NET

東京都が運営している情報サイトです。

「法人会」の説明会

法人会という団体が定期的に新設法人向けの説明会を行っています。

新設法人がやらなければならない税務上のタスクについて説明してくれます。

怪しげな団体ではなく、税理士や税務署の担当者が講師として説明してくれる無料の会なので、是非活用しましょう。

タチアゲ

参考元情報

C1-4 内国普通法人等の設立の届出|国税庁 (nta.go.jp)

C1-17 定款の定め等による申告期限の延長の特例の申請|国税庁 (nta.go.jp)

C1-23 事前確定届出給与に関する届出|国税庁 (nta.go.jp)

個人住民税と特別徴収について | 個人住民税の特別徴収推進ステーション | 個人住民税 | 東京都主税局 (tokyo.lg.jp)

No.7124 消費税等の額が区分記載された契約書等の記載金額|国税庁 (nta.go.jp)

コラムに関する免責事項

当サイト内のコラムの内容をご参照・ご活用等された場合、以下に掲げる内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内のコラムの内容については正確性等を高めるよう努めておりますが、その内容に対していかなる保証をするものでも御座いません。

- 当サイト内のコラムに記載された情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いません。

- ご自身の税務等に関するご判断に際しては、最終的には必ずご自身の顧問税理士等へご相談の上、ご自身の責任においてご判断下さい。

- 当サイト内のコラムは簡潔さに優先順位を置いておりますので、一定の情報は割愛させて頂いております。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

法令等は日々改正されるものであり最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内のコラムはあくまで当サイト管理者の私見であり、他の専門家と解釈が相違する場合も御座います。

- 当サイト内のコラムは予告なしに変更や更新、削除されることが御座います。

- 当サイト内のコラムに記載された情報の無断転載等は固く禁じます。

お問合せ

澁谷税理士事務所は、主に渋谷・新宿・池袋・練馬など首都圏西側地域の事業者様からご相談を受けることが多い、練馬駅近くの事務所です。オンラインにて全国対応もしております。

マネーフォワードクラウドなどのオンラインツールをフル活用し、ペーパーレス&キャッシュレスを目指してサービス展開しております。

主に創業支援や小規模な事業者(年商約数百万円~5億円規模、人員1名~100名規模)向け税務顧問を取り扱っております。

スポット業務も御座いますので、ご紹介の無い方でもまずはお気軽にお問合せ下さいませ。