- 本ページは22分程度で読了できます。

- 重要度:高です。ご多忙であったとしても必ずご熟読ください。

- 年末調整に関する社内体制をすでに構築済みの顧問先様は、細かい内容はご一読不要です。法定調書作成を弊所へご依頼いただいている場合、資料のご提出期限など、弊所との連携箇所だけあらためてご確認ください。

- 本ページは弊所からの無料サービスとしてのご参考情報です。最終的には貴社にてご確認・ご判断頂く内容ですので、予めご了承くださいませ。

- ひとり法人の場合、比較的ご負担は少ないですが、本ページは必ず熟読ください。

- 「マネーフォワードクラウド年末調整」をご使用される方も必ず全て熟読下さい。

- 本ページは顧問先様専用です。弊所の許諾なく外部の第三者へ共有することは固く禁じます。

年末調整における登場人物ごとの役割

| ロール | 具体例 | 主なタスク |

|---|---|---|

| 労務責任者 | ・労務担当者 ・経営者(労務担当者がいない場合) ・個人事業主(人を雇用している場合) | ・各ロールとの連携 ・入退社など社内の労務状況の把握 ・従業員・役員へ年末調整関連のアナウンス ・社内からの質問対応やリマインド ・年末調整関連書類や証明書等の回収 ・源泉徴収簿の作成及び保管 |

| 給与計算担当者 | ・労務担当者 ・経営者(労務担当者がいない場合) ・個人事業主(人を雇用している場合) ・社労士事務所(依頼している場合) | ・従業員・役員の12か月分の給与計算 ・年末調整の結果を12月支払分の給与に反映 |

| 年末調整担当者 | ・労務担当者 ・経営者(労務担当者がいない場合) ・会計事務所(依頼している場合) | ・年末調整計算 ・年末調整の結果を給与計算担当者へ共有 |

| 従業員・役員 | ・会社の従業員 ・会社の役員 ・個人事業主に雇用されている従業員 | ・労務責任者との連携 ・結婚など年末調整に影響するイベントの確認 ・年末調整関連書類の作成 ・証明書等の入手 |

- 給与計算を外部へ依頼していない場合、労務責任者=給与計算担当者=年末調整担当者となります。

- 給与計算を外部へ依頼している場合、労務責任者=年末調整担当者となります。

- ひとり法人の場合、労務責任者=従業員・役員となります。

事前の予習

はじめて年末調整時期を経験される方

- コンパクトにまとまっている年末調整解説動画です。短時間で全体像を掴むためにご活用ください。

- 法改正により内容が変更になっている箇所もあります。

国税庁公式コンテンツ

| 主なコンテンツ名 | 内容 |

|---|---|

| 「令和●年分 年末調整のしかた」 | 労務責任者や年末調整の実務をおこなう労務担当者向け。毎年、辞書代わりに使用する資料。 |

| 「源泉徴収義務者の方用情報」 | 労務責任者や年末調整の実務をおこなう労務担当者向け。年末調整の具体的な手順や「年末調整チェック表」「年末調整Q&A」など。 |

| 「給与所得者(従業員)の方用情報」 | 労務責任者が、社内(従業員・役員)へ案内するためのページ。各種書類の記載例や「年末調整を受ける際の注意事項」(チェック表)など。 |

- 毎年秋頃に更新されます。必ず最新版かどうかをご確認ください。

マネーフォワードのサポートページ

こちらをご参照ください。

スケジュール

全体像

| スケジュール | 労務責任者 | 給与計算担当者 | 年末調整担当者 | 従業員・役員 |

|---|---|---|---|---|

| 9月中旬~ | ・予習 | ・予習 | ・予習 | |

| 10月上旬~ | ・社内アナウンス ・社内対応 ・全体の監督 | ・アナウンス内容確認 ・書類等作成開始 | ||

| 11月15日厳守 | ・書類等を回収完了 | ・書類等を提出完了 | ||

| 11月16日~ | ・全体の監督 | ・一次作業開始 | ||

| 12月初旬 | ・最後の給与計算完了 | ・二次作業開始 | ||

| 12月中旬~下旬 | ・年末調整結果の反映 | ・年末調整完了 |

9月中旬~

毎年9月~10月頃に、順次、年末調整関連書類の最新のフォーマットなどが国税庁公式HPにて公開されます。

10月上旬~

(1)従業員・役員へ年末調整について社内アナウンス。

労務責任者より社内アナウンスしてください。

「マネーフォワードクラウド年末調整」を介して社内アナウンスする場合は、使い方を事前にご習得頂く必要があります。こちらをご参照ください。「マネーフォワードクラウド年末調整」を使う方針とする場合、10月10日までにご一報下さい。

- 各種書類の記載例が掲載されている国税庁解説ページ『給与所得者(従業員)の方用情報』

- 国税庁HPチャットボット(年末調整専用のボタンが令和7年より実装)

- 「年末調整関連書類」の最新フォーマット掲載ページURL

- 「年末調整関連書類」と「証明書類等」の社内回収期限(11月中旬頃厳守)

- 従業員・役員が自身の所得税確定申告をおこなう必要が生じた場合の相談先窓口

- 令和N年分 給与所得者の扶養控除等(異動)申告書

- 令和N+1年分 給与所得者の扶養控除等(異動)申告書

- 令和N年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

- 令和N年分 給与所得者の保険料控除申告書

- 令和N年分 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼 (特定増改築等)住宅借入金等特別控除計算明細書

※法改正によって書類名称が変わることもあります。

- (中途入社の場合)前職の源泉徴収票

- 生命保険料控除証明書

- 地震保険料控除証明書

- (従業員・役員が自身で支払った場合)社会保険料控除証明書

- 小規模企業共済等掛金払込証明書

- (住宅ローン控除2年目~)年末調整のための住宅借入金等特別控除証明書

(2)従業員・役員に対しての社内対応。

従業員・役員から何らかの問合せがあった場合、記載方法などについては「給与所得者(従業員)の方用情報」を熟読するようご案内を徹底してください。

記載方法以外の問合せについては、労務責任者が前述の「源泉徴収義務者の方用情報」でお調べ下さい。

それでも解決しない場合は、以下の「企業の労務責任者向け相談窓口」をご活用下さい。

- 国税局電話相談センター(「2」源泉徴収、年末調整、支払調書)

従業員・役員から質問を受けた場合やご自身で年末調整をおこなう場合などにご活用下さい。匿名で活用できますが、あくまでも一般的な相談に限定されます。 - 所轄税務署へ直接相談

状況が込み入っており個別具体的な相談となる場合は、社名を名乗った状態でご活用ください。こちらの方がより踏み込んだアドバイスを受けることができます。電話のみで解決することもありますが、場合によっては個別資料を持参の上、所轄税務署へ訪問いただき個別面談となります。

11月15日頃

(1)役員・従業員から年末調整関連書類などを回収完了。

ここが遅れると悪循環に陥りますので、期限を厳守するよう社内アナウンスを徹底ください。

従業員・役員から回収した書類は、最低でも7年間社内で大切に保管してください。

「マネーフォワードクラウド年末調整」上で年末調整関連書類を回収される場合は、事前にマネーフォワードクラウド年末調整の使い方を習得頂く必要があります。こちらをご参照ください。

(2)年末調整を開始。

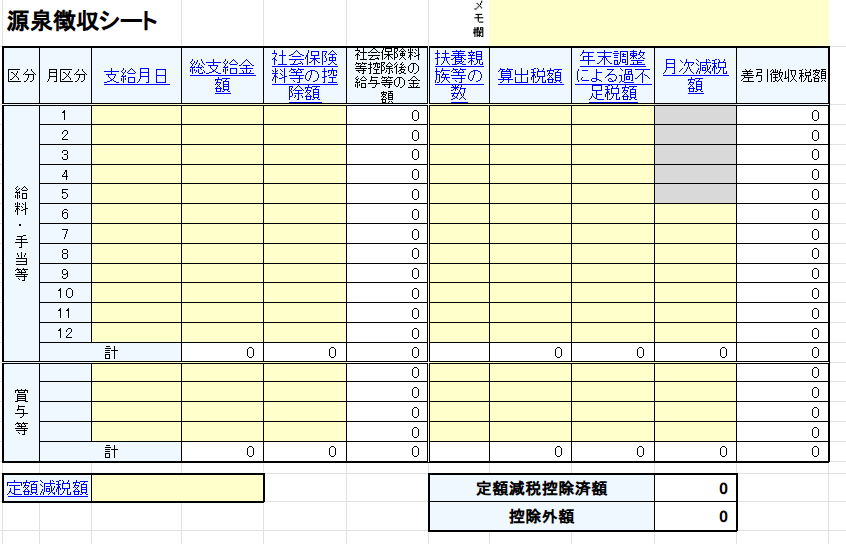

国税庁『年末調整計算シート』をご活用いただき、年末調整をはじめられる箇所からはじめて下さい。この段階ではまだ12月給与計算が完了していないため、従業員・役員から回収した資料の確認など、一部の作業しか着手できません。確認すべき事項などは国税庁『年末調整のしかた』などをご確認ください。

「マネーフォワードクラウド年末調整」をご使用して年末調整をおこなう場合には、「マネーフォワードクラウド年末調整」の使い方を事前に習得頂く必要があります。こちらをご参照ください。

- 年末調整計算シート|国税庁

フォーマットは必ず最新版をご使用下さい。フォーマットは例年、9月下旬~10月頃に国税庁HPにて公開されます。従業員・役員ひとりごとに作成が必要です。

12月初旬

(1)12月支払い分の給与計算の確定。

普段よりは早めに確定させてください。社労士に給与計算を依頼している場合、密に連携してください。

(2)給与情報を反映させ年末調整を完了。

12か月分の給与を「年末調整計算シート」に反映し、年末調整を完了してください。「源泉徴収シート」タブも必ず正確に完成させてください。

「マネーフォワードクラウド年末調整」をご使用して年末調整をおこなう場合には、「マネーフォワードクラウド年末調整」の使い方を事前に習得頂く必要があります。こちらをご参照ください。

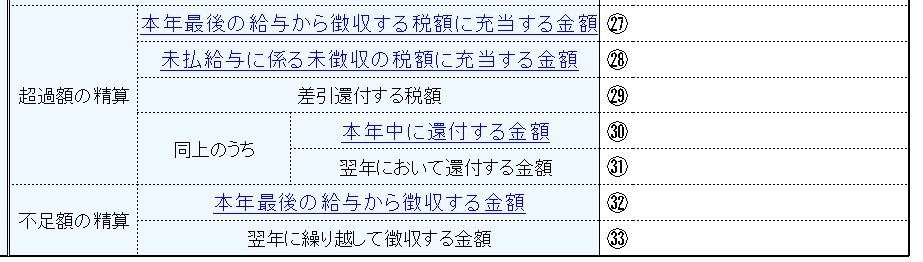

- 上記の「超過額の精算」(従業員・役員に対して還付となる場合)「不足額の精算」(従業員・役員から追加で源泉徴収が必要となる場合)欄が、年末調整の結果です。

- 通常は「不足額」が生じることはなく、ほとんどのケースにおいて「超過額」が算出されます。

12月中旬~下旬

(1)年末調整結果(超過額or不足額)を反映。

以下のいずれかの方法で、年末調整の結果(超過額or不足額)を反映下さい。

- 年末調整による過不足額(還付or追加徴収)分を、12月支払分の給与計算で反映した上で、従業員・役員へ給与を支払う。

- 12月分給与計算はいじらずに、それとは別で、従業員・役員の個人口座へ振込む(還付の場合)or従業員・役員から振り込んでもらう(追加徴収の場合)

- 「12月支払分の給与で、過不足額を反映するやり方が分からない」「給与支払時期を毎月上旬(例:毎月10日支払)で設定しているため、過不足額を反映するための作業時間が足りない」という場合、2の方法でご対応下さい。小規模な事業者の場合、2の方がシンプルでわかりやすいかもしれません。

- その際、1円違ってもいけませんので、振込手数料は振り込む側の負担としてください。

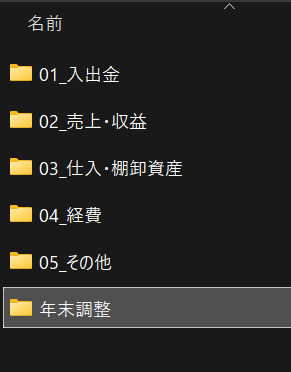

(2)「年末調整」フォルダを設置。

(3)「年末調整計算シート」等を弊所へご提出(期限:12月第3週目)

完成させたすべての従業員・役員の分の「年末調整計算シート」及び年末調整関連書類(従業員・役員から回収した物)を遅くとも12月第3週目までにご提出下さい。ご提出完了後、必ず弊所までご連絡頂けますようお願いいたします。

ご格納いただいた物に基づき、法定調書(1月31日期限)の作成をいたします。弊所の方であらためて年末調整内容のチェックはおこなえませんので、必ず当事者意識を持って完結頂くようお願いいたします。

ご提出が遅れた場合、必要なリードタイムが確保されておりませんので、法定調書(1月31日期限)の期限内提出はお約束できなくなりますので予めご了承ください。

必ず最終版をご提出ください。社内で作成したドラフト版などをご提出いただいた場合、誤った前提に基づいて法定調書作成をおこなうことになりますのでご注意ください。

- 全員分の「年末調整計算シート」

- 全員分の「年末調整関連書類」

- (MFクラウド年末調整をご使用の方)「年調・法定調書の達人」連携用ファイル

- その他(必要に応じてご連絡いたします)

(ご参考)法定調書作成も内製化される場合

法定調書(支払調書)も自社で内製化される場合、一般的には以下のように進めます。

- 9月~10月頃:最新版「給与所得の源泉徴収票等の法定調書の作成と提出の手引」を熟読し予習。

- 11月~12月:対象取引を整理する作業を開始。

- 1月上旬:念のため上旬頃までに生じた取引を確認し、対象となるものがないか確認。

- 1月中旬~1月31日:法定調書(支払調書)と給与支払報告書を仕上げて税務当局と自治体へ提出。

- 一般的に、年末調整を自社でご対応される場合、そのまま法定調書まで自社でご対応頂く方が、伝言ゲーム状態に陥るリスクを減らせるためスムーズですが、法定調書の作成のレクチャー等はおこなえませんので会計事務所サポートなしで自社でやり切って頂く必要が生じ、事務負担は増えるというデメリットもございます。

- 記帳代行を会計事務所に依頼している場合、記帳にはお時間を要します。

法定調書提出期限(1/31)時点で前年の10~12月頃の記帳が固まっていないこともございますので、法定調書(支払調書)作成対象となる取引を、普段から自社で会計帳簿とは別で管理しておく必要がございます。

もし普段から会計帳簿とは別で管理されていない場合、法定調書業務を内製化することはできませんのでご注意ください。 - 法定調書も内製化される場合、10月中にその旨をご連絡下さい。その場合、法定調書に関して弊所からのご請求はございません。

マネーフォワードクラウド年末調整

- 従業員・役員への『社内アナウンス』や『書類回収』、『年末調整計算』などを「マネーフォワードクラウド年末調整」を介しておこなうことができます。

- 以下のどのパターンでも、ある程度効率化を図ることができます。

①「社内アナウンス~「書類回収」までおこなうために使う

②「社内アナウンス~「年末調整計算」までおこなうために使う

③「社内アナウンス」~「法定調書(支払調書)の作成と提出」までおこなう(=100%内製化)ために使う - ③の場合、実務経験のあるスタッフを配置していることが必須です。

- 使い方をご自身で習得いただく必要がございますので、サポートページを活用いただき事前の予習を必ず徹底してください。

- 「外部ツールを自社で使いこなすことが出来る体制」が整っていない場合、外部ツールの導入自体が、皆さまの足かせとなる可能性もございます。導入する=最後までやり切る、というスタンスが必須ですので、あまりベンダーの甘言に惑わされないようご注意ください。

- 「マネーフォワードクラウド年末調整」のご利用に際して、有料課金となることもございます。詳細はマネーフォワード社へ直接ご確認ください。

- マネーフォワード クラウドスタディ(年末調整) | マネーフォワード クラウドサービス全般サポート

労務責任者向けのEラーニングです。毎年秋頃に事前の予習のためにご使用ください。 - マネーフォワード クラウド年末調整のサポートページ

画面の画像付きで使い方が解説されています。常にこのページを確認するようにしてください。また、「マネーフォワードクラウド年末調整」を使用中に不明点が生じた場合、右上の「」ボタンの「このページのガイド」を押下すると、そのとき使用中の画面に係るサポートページに直接飛ぶことができます。 - AIチャット又は有人オペレーター

「マネーフォワードクラウド年末調整」ログイン後、右下のタブよりご活用ください。 - マネーフォワード クラウド年末調整の流れ(従業員用) | マネーフォワード クラウド年末調整サポート

従業員向けマニュアルなどが掲載されています。 - マネーフォワード クラウド年末調整の流れ(管理者用) | マネーフォワード クラウド年末調整サポート

労務責任者向けのサポートページです。

最後に必ずお読みください

- 以上が、年末調整に関して弊所からサポート可能な上限になります。

- 毎年秋以降、弊業界が最繁忙期に入り、ご契約範囲内の業務のみに弊所リソース・キャパシティを使い切ることとなりますので、ご契約範囲内の業務を守るために、年末調整はご自身で必ず自己完結頂く必要がございます。

- 大変恐縮ではございますが、ご契約範囲外の内容(例:従業員が完成させるべき扶養控除等申告書の書き方、年末調整のレクチャー、個々の従業員・役員の家族構成などプライベート状況の精査etc.)にご対応するお時間が物理的に確保できないため、何卒ご理解のほどお願い申し上げます。

- 労務担当者がおられる顧問先様におかれましても、年末調整時期に従業員・役員の方々からの個別問合せが殺到してしまうと通常業務がパンクしてしまうかと存じますので、必ず事前に社内アナウンスを徹底下さいませ。

- 普段、弊所側に余裕がある場合のみ、(無料サービスとして)期限のリマインドをさせて頂くこともございますが、原則、スケジュール管理は皆さまでおこなって頂く内容になります。特に、秋以降は弊所側も余裕がなくなりますので、何卒ご注意くださいませ。

よくあるFAQ

- 従業員から「自分で確定申告するので、私の年末調整はしなくていいです」といわれました。このような場合は年末調整しなくていいのですか?

-

「年末調整が必要か否か」は従業員の希望によって決めるものではありませんので、その従業員・役員が「年末調整対象者」に該当するのであれば、会社(雇用主)は年末調整を必ずしなければなりません。

その従業員が「年末調整で反映させることができない何らかの控除」を受けたい場合など、年末調整が終わったあとに自身で確定申告することもありますが、「年末調整後に確定申告もおこなうかどうか」と「会社(雇用主)が年末調整をおこなう必要があるか否か」は別の話になります。

- 従業員から「税法上の扶養の範囲内で働くにはどうすればよいか」と質問がきました。

-

ご本人(従業員)しか分からないことであり、会社(雇用主)が判断すべきことではございませんので、普段の給与明細等をもとに収入等を集計するなど、前提状況をご自身で整理いただくようお伝えいただいた上で、税務当局が公式に設置している「国税局電話相談センター」か「所轄税務署による個別相談(事前予約制)」をご案内下さい。

大変恐縮ですが、会計事務所にとってのご契約相手は「雇用主(会社)」です。「すべての顧問先さまのすべての従業員の皆さま」のご状況まで確認する時間的・キャパシティ的な余裕がございません。結果的に、「顧問先さまとのご契約範囲内の業務」に支障をきたし、利益相反にも繋がりますので、ご不便おかけし恐縮ですが、何卒ご理解くださいませ。

従業員等向け確定申告相談先窓口- 国税局電話相談センター(「1」所得税 へダイヤル)

匿名で相談可能ですが相談可能な内容はあくまでも一般的な内容に限定されます。複雑な状況を電話口で説明してもセンターでは対応できないため、その場合、下記の個別相談をご利用いただく形となる旨も、従業員・役員へお伝え頂くと親切かと思います。 - 所轄税務署による個別相談

事前予約制です。名乗る必要がありますが個別具体的な相談に乗ってもらえます。年明け以降は混雑することが予想されます。電話のみで解決することもあります。 - 税理士事務所へ依頼(有料)

一般的に、会計事務所は毎年、夏~年末頃に所得税確定申告の申込受付を終了しますので、お早目にお探しいただくことをお勧めいたします。ただし、「自営業ではない個人」の場合、税理士事務所へ依頼するよりは、前述の2つの方法を活用しつつe-Taxでご自身で申告する方が一般的です。

- 国税局電話相談センター(「1」所得税 へダイヤル)

- 年末調整後に自分で確定申告もおこなう必要がある従業員から、「確定申告のやり方が分からない」と相談を受けました。会社としてどうすればよいのでしょうか。

-

税務当局が公式に設置している「国税局電話相談センター」か「所轄税務署による個別相談(事前予約制)」をご案内下さい。

所得税確定申告のやり方レクチャーなどは、会社(雇用主)がすべきことではございませんのでご注意くださいませ。

従業員等向け確定申告相談先窓口- 国税局電話相談センター(「1」所得税 へダイヤル)

匿名で相談可能ですが相談可能な内容はあくまでも一般的な内容に限定されます。複雑な状況を電話口で説明してもセンターでは対応できないため、その場合、下記の個別相談をご利用いただく形となる旨も、従業員・役員へお伝え頂くと親切かと思います。 - 所轄税務署による個別相談

事前予約制です。名乗る必要がありますが個別具体的な相談に乗ってもらえます。年明け以降は混雑することが予想されます。電話のみで解決することもあります。 - 税理士事務所へ依頼(有料)

一般的に、会計事務所は毎年、夏~年末頃に所得税確定申告の申込受付を終了しますので、お早目にお探しいただくことをお勧めいたします。ただし、「自営業ではない個人」の場合、税理士事務所へ依頼するよりは、前述の2つの方法を活用しつつe-Taxでご自身で申告する方が一般的です。

- 国税局電話相談センター(「1」所得税 へダイヤル)

- 従業員から「扶養控除等申告書などの書類の書き方がわからない」「自分はこういう状況だがどうやって記載すればいいのかわからない」などの相談を受けました。会社としてどうすれば良いですか?

-

まず、記載要領及び国税庁の「給与所得者(従業員)の方用情報」などをご自身で熟読頂くアナウンスをすることを事前に徹底してください。

年末調整関連書類には、個人のデリケートなプライバシー情報が無数に出てきます。これらの多くはご本人にしか分からない情報であり、これらを限られた時間の中で第三者(会社の人事労務担当者や会計事務所、社労士事務所など)が手取り足取り確認することは、現実的に困難であるためです。

そのうえでもし、イレギュラーな特殊ケースである場合や、国税庁『年末調整のしかた』や『源泉徴収義務者の方用情報』をご熟読頂いた上でも解決しない場合は、以下の相談窓口をご活用下さい。

企業の労務責任者向け相談窓口- 国税局電話相談センター(「2」源泉徴収、年末調整、支払調書)

従業員・役員から質問を受けた場合やご自身で年末調整をおこなう場合などにご活用下さい。匿名で活用できますが、あくまでも一般的な相談に限定されます。 - 所轄税務署へ直接相談

状況が込み入っており個別具体的な相談となる場合は、社名を名乗った状態でご活用ください。こちらの方がより踏み込んだアドバイスを受けることができます。電話のみで解決することもありますが、場合によっては個別資料を持参の上、所轄税務署へ訪問いただき個別面談となります。

- 国税局電話相談センター(「2」源泉徴収、年末調整、支払調書)

- 年末調整を自社でおこなう予定でしたが、やはりできそうにないので依頼したいです。

-

ご不便おかけいたしますが、秋以降は会計事務所側において新たな業務を追加するキャパシティがなく、ご契約範囲内の業務のみに弊所の全リソース・時間を投下することになりますので、事前に予約頂いている方のみご対応しております。

ご契約範囲内の通常業務を守るため、どうしてもこのような形となってしまいますので、何卒、ご理解・ご協力のほどお願い申し上げます。

以下の税務当局公式窓口をご活用下さいませ。

企業の労務責任者向け相談窓口- 国税局電話相談センター(「2」源泉徴収、年末調整、支払調書)

従業員・役員から質問を受けた場合やご自身で年末調整をおこなう場合などにご活用下さい。匿名で活用できますが、あくまでも一般的な相談に限定されます。 - 所轄税務署へ直接相談

状況が込み入っており個別具体的な相談となる場合は、社名を名乗った状態でご活用ください。こちらの方がより踏み込んだアドバイスを受けることができます。電話のみで解決することもありますが、場合によっては個別資料を持参の上、所轄税務署へ訪問いただき個別面談となります。

- 国税局電話相談センター(「2」源泉徴収、年末調整、支払調書)

- マネーフォワードクラウド年末調整の使い方が分かりません。

-

使い方についてはベンダーが提供している公式サポートツールでご確認頂けますようお願いいたします。

会計事務所や社労士事務所はベンダーの社員ではないため、詳細についてはベンダー公式情報をご確認頂く方が確実ですので、何卒ご理解のほどお願いいたします。

MFクラウド年末調整サポートツール- マネーフォワード クラウドスタディ(年末調整) | マネーフォワード クラウドサービス全般サポート

労務責任者向けのEラーニングです。毎年秋頃に事前の予習のためにご使用ください。 - マネーフォワード クラウド年末調整のサポートページ

画面の画像付きで使い方が解説されています。常にこのページを確認するようにしてください。また、「マネーフォワードクラウド年末調整」を使用中に不明点が生じた場合、右上の「」ボタンの「このページのガイド」を押下すると、そのとき使用中の画面に係るサポートページに直接飛ぶことができます。 - AIチャット又は有人オペレーター

「マネーフォワードクラウド年末調整」ログイン後、右下のタブよりご活用ください。 - マネーフォワード クラウド年末調整の流れ(従業員用) | マネーフォワード クラウド年末調整サポート

従業員向けマニュアルなどが掲載されています。 - マネーフォワード クラウド年末調整の流れ(管理者用) | マネーフォワード クラウド年末調整サポート

労務責任者向けのサポートページです。

- マネーフォワード クラウドスタディ(年末調整) | マネーフォワード クラウドサービス全般サポート