本コラムでは印紙税と電子契約について解説しています。

\ お気軽に! /

課税文書と非課税文書、不課税文書

「課税文書」の定義

(課税文書の意義)

第2条 法に規定する「課税文書」とは、課税物件表の課税物件欄に掲げる文書により証されるべき事項(以下「課税事項」という。)が記載され、かつ、当事者の間において課税事項を証明する目的で作成された文書のうち、法第5条《非課税文書》の規定により印紙税を課さないこととされる文書以外の文書をいう。

印紙税法基本通達 より抜粋

(非課税文書)

第五条 別表第一の課税物件の欄に掲げる文書のうち、次に掲げるものには、印紙税を課さない。

一 別表第一の非課税物件の欄に掲げる文書

二 国、地方公共団体又は別表第二に掲げる者が作成した文書

三 別表第三の上欄に掲げる文書で、同表の下欄に掲げる者が作成したもの

印紙税法より抜粋

ここでいう「作成」とは一般的に日常生活で使う「作成」という言葉とは異なっていて、以下の通達で定義されています。ここで「用紙等」と明言されており、「(電磁的記録を含む。)」のような文言もないので、「紙」であることが前提となっています。

(作成等の意義)

第44条 法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。

2 課税文書の「作成の時」とは、次の区分に応じ、それぞれ次に掲げるところによる。(平13課消3-12、平18課消3-36改正)

(1) 相手方に交付する目的で作成される課税文書 当該交付の時

(2) 契約当事者の意思の合致を証明する目的で作成される課税文書 当該証明の時

(3) 一定事項の付け込み証明をすることを目的として作成される課税文書 当該最初の付け込みの時

(4) 認証を受けることにより効力が生ずることとなる課税文書 当該認証の時

(5) 第5号文書のうち新設分割計画書 本店に備え置く時

印紙税法基本通達 より抜粋

また、全ての契約書が対象となるわけではなく、課税物件表に掲げられている契約書以外のものに対しては、印紙税は課税されません。委任契約も対象外です。

課税物件表に掲げられている「契約書」のみが課税の対象となります。したがって、例えば委任に関

国税庁HP『令和5年5月 印紙税の手引』5ページ目 より抜粋

する契約書などは、課税物件表に掲げられていませんので印紙税は課税されません。

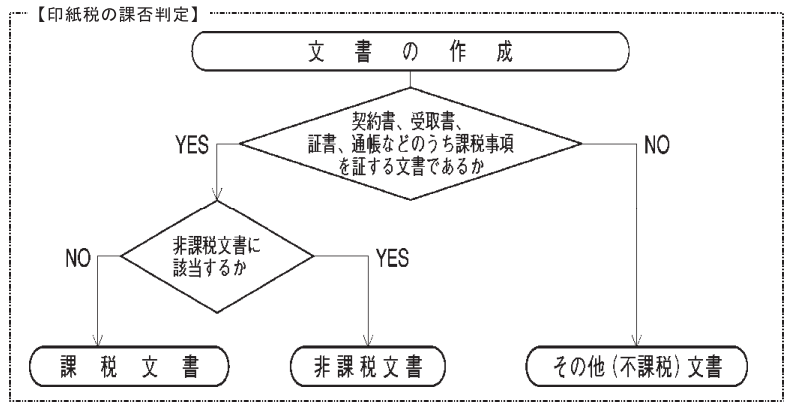

整理すると…

ざっくり図にするとこんな感じです。

以下もわかりやすいので参照。

ちなみに「電子文書は非課税」という説明も見かけますが、「不課税」と整理するのが正確と思われます。

電子文書には印紙税は不要とされる根拠

国税庁HP「その他法令解釈に関する情報」

請求書や領収書などを、文書ではなく、FAXやメールで送信した場合、印紙税はどうなるのかについて書かれています。

(問2)

問1の文例3から文例6までの文書について、借入人から貸付人に文書を交付する代わりに、ファクシミリ通信や電子メールを利用して送信する場合、印紙税の取扱いはどうなりますか。また、ファクシミリや電子メールで送信した後に、持参するなどの方法により改めて正本を交付する場合はどうなりますか。

(答)

1. 請求書や領収書をファクシミリや電子メールにより貸付人に対して提出する場合には、実際に文書が交付されませんから、課税物件は存在しないこととなり、印紙税の課税原因は発生しません。

また、ファクシミリや電子メールを受信した貸付人がプリントアウトした文書は、コピーした文書と同様のものと認められることから、課税文書としては取り扱われません。2. ただし、ファクシミリや電子メールで文例3から文例6までのような文書を送信した後に、改めて、文書を持参するなどの方法により正本となる文書を貸付人に交付する場合には、その正本となる文書は、それぞれ印紙税の課税文書となります。

3. 借入人が保管するファクシミリ送信用等の文書の原本は、それ自体が貸付人に交付されるものではないので、課税文書には該当しません。

国税庁HP『コミットメントライン契約に関して作成する文書に対する印紙税の取扱い』 より抜粋

また、その保管している原本を、後日、訴訟等のための証拠書類として提出するために、当該コミットメントライン契約の当事者以外の第三者に交付することがあったとしても、その時点でその保管している原本が、改めて課税文書となることはありません。

この場合は「文書が交付」されていないからという理由で印紙税はかからないという国税庁回答です。

福岡国税局による文書回答事例

とある企業が「こういう場合、印紙税はかからないという理解で良いのか?」と照会をかけて、それに対して福岡国税局が公式に回答したものです。

以下の照会に対して、

事前照会の趣旨

添付資料「注文請書」(PDFファイル/246KB)は、申込みに対する応諾文書として作成するものである。

本注文請書の記載内容が請負契約の成立を証するものである場合において、これの現物を相手方に交付した時は、印紙税の課税文書の作成となるが、現物の交付に替えて、PDFファイル等の電磁的記録に変換した媒体を電子メールを利用して送信した時は、課税文書を作成したことにはならないものと解して差し支えないか。事前照会に係る取引等の事実関係

本注文請書は、当社が受注先に対して受注の意思を明示するために作成する書面であるが、受注業務の効率化のため、現物を受注先に交付することはせずに、PDFファイル等の電磁的記録に変換した媒体を電子メールを利用して送信することとしている。

事前照会者の求める見解となることの理由

印紙税法上の「契約書」とは、印紙税法別表第一の「課税物件表の適用に関する通則」の5において、「契約の成立若しくは更改又は契約の内容の変更若しくは補充の事実を証すべき文書をいい、念書、請書その他契約の当事者の一方のみが作成する文書又は契約の当事者の全部若しくは一部の署名を欠く文書で、当事者間の了解又は商慣習に基づき契約の成立等を証することとされているものを含むものとする。」と規定されている。

国税庁HP文書回答事例『請負契約に係る注文請書を電磁的記録に変換して電子メールで送信した場合の印紙税の課税関係について』より抜粋

また、印紙税法に規定する課税文書の「作成」とは、印紙税法基本通達第44条により「単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう」ものとされ、課税文書の「作成の時」とは、相手方に交付する目的で作成される課税文書については、当該交付の時であるとされている。

上記規定に鑑みれば、本注文請書は、申込みに対する応諾文書であり、契約の成立を証するために作成されるものである。しかしながら、注文請書の調製行為を行ったとしても、注文請書の現物の交付がなされない以上、たとえ注文請書を電磁的記録に変換した媒体を電子メールで送信したとしても、ファクシミリ通信により送信したものと同様に、課税文書を作成したことにはならないから、印紙税の課税原因は発生しないものと考える。

ただし、電子メールで送信した後に本注文請書の現物を別途持参するなどの方法により相手方に交付した場合には、課税文書の作成に該当し、現物の注文請書に印紙税が課されるものと考える。

以下の回答がされています。

標題のことについては、ご照会に係る事実関係を前提とする限り、貴見のとおりで差し支えありません。

ただし、次のことを申し添えます。(1) ご照会に係る事実関係が異なる場合又は新たな事実が生じた場合は、この回答内容と異なる課税関係が生ずることがあります。

(2) この回答内容は福岡国税局としての見解であり、事前照会者の申告内容等を拘束するものではありません。

国税庁HP文書回答事例『請負契約に係る注文請書を電磁的記録に変換して電子メールで送信した場合の印紙税の課税関係について』より抜粋

質疑応答事例

【照会要旨】

当社は建設工事を請け負っていますが、取引先から受注するに当たり、請負契約の成立を証するものとして書面で注文請書を作成することに代えて、受注する旨や請負内容等の取引情報を記録した電磁的記録に当社の電子署名を付したものを取引先に電子メールで送信しています。この電磁的記録は、印紙税の課税対象となるのでしょうか。

【回答要旨】

印紙税の課税対象となるのは、課税物件表の物件名欄に掲げられている文書であり、電磁的記録は文書に含まれません。

国税庁HP『取引先にメール送信した電磁的記録に関する印紙税の取扱い』 より抜粋

したがって、おたずねの電磁的記録に印紙税は課税されません。

こちらでも「電磁的記録は文書に含まれない」と明言されています。

前述の通り、「課税文書」の要件のひとつは「作成された文書」ですが、電磁的記録はそもそも「文書」に含まれていない、だから課税されない、ということです。

第162回国会(常会)の答弁書

クラウドサインHP内のコラムで知りましたが、過去に国会で以下のような答弁があった模様。

事務処理の機械化や電子商取引の進展等により、これまで専ら文書により作成されてきたものが電磁的記録により作成されるいわゆるペーパーレス化が進展しつつあるが、文書課税である印紙税においては、電磁的記録により作成されたものについて課税されないこととなるのは御指摘のとおりである。

参議院HP『質問主意書 第162回国会(常会) 答弁書 参議院議員櫻井充君提出印紙税に関する質問に対する答弁書』 より抜粋

しかし、印紙税は、経済取引に伴い作成される文書の背後には経済的利益があると推定されること及び文書を作成することによって取引事実が明確化し法律関係が安定化することに着目して広範な文書に軽度の負担を求める文書課税であるところ、電磁的記録については、一般にその改ざん及びその改ざんの痕跡の消去が文書に比べ容易なことが多いという特性を有しており、現時点においては、電磁的記録が一律に文書と同等程度に法律関係の安定化に寄与し得る状況にあるとは考えていない。

電子商取引の進展等によるペーパーレス化と印紙税の問題については、印紙税の基本にかかわる問題であることから、今後ともペーパーレス化の普及状況やその技術の進展状況等を注視するとともに、課税の適正化及び公平化を図る観点等から何らかの対応が必要かどうか、文書課税たる印紙税の性格を踏まえつつ、必要に応じて検討してまいりたい。

『印紙税法実用便覧』(法令出版)

公開情報ではなく書籍なので引用はしませんが、権威ある専門書籍に電子契約書は不課税文書である旨が触れられています。

公的組織での電子契約導入

東京都財務局

東京都財務局でも2023年10月から電子契約が導入されました。

その説明分にも以下の通り印紙税不要である旨が明言されています。

印紙税は文書の取り交わしに対し課せられるものですが、電子契約は電磁的記録で作成されたデータのやり取りのため、印紙税が課せられることはありません。 そのため、電子契約を利用することにより、印紙税の対象となる契約であっても、受注者が都に提出する契約書に貼付する収入印紙が不要となります。

東京都財務局HP より抜粋

(※都が受注者に提出する契約書は印紙税が非課税のため、いずれの場合も印紙は貼付されていません。)

また、書類の印刷製本や郵送等が不要となるため、それらの費用も削減できます。

chirashi2023.pdf (tokyo.lg.jp)

内閣法制局

内閣法制局のような公的機関においても印紙税不要と明言されています。

電子調達システム(GEPS)を利用することにより、物品・役務等の契約手続が、インターネット経由で電子的に処理することが可能となっており、以下のようなメリットがございます。

内閣法制局HP『電子契約書の締結について』 より抜粋

・印紙税不要

電子手続では印紙税法の課税物件が存在しないため、印紙税納付がありません。

・押印不要

電子証明により手続の担保をシステム側で行うため、押印が不要です。

※法令で義務のある場合を除きます。

補足

以下は税務大学校の研究資料なので参考情報ですが、やはり現行法では電子文書に課税することはできない旨が書かれています。

(2) ペーパーレス化と中立性の原則

国税庁HP『最近における印紙税の課税回避等の動きと今後の課税の在り方』 より抜粋

電子文書の作成による課税回避は、高度情報化等の進展に伴うペーパーレス化という環境下で発生したものであること。また、電子文書は、作成場所を容易に移動させることができることから、国外での文書作成による課税回避とも関連する。このようなことから、契約の締結段階に焦点を当てて、ペーパーレス化が印紙税の課税環境に与える影響等を検討した。

ペーパーレス化によって、紙の文書に代わり電子文書が授受されることになるが、この電子文書は、可視性・可読性を欠くことから印紙税法上の「文書」には該当しない。このため、「証明する目的」と「証明する効力」の観点からは課税物件該当性に何ら問題がないにもかかわらず、現行法では、電子文書に印紙税を課税することができない。このように、現行印紙税法は、電子文書を課税できないため、結果として、伝統的な商取引よりも電子商取引を優遇しており、中立性が確保されていない。

電子契約の実績多数

電子契約は、有名企業だけでなく地方自治体や士業法人などにも導入実績があります。

以下、電子契約サービスを扱っている各企業HP内の導入事例ページです。

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

参考元情報

コミットメントライン契約に関して作成する文書に対する印紙税の取扱い|国税庁 (nta.go.jp)

請負契約に係る注文請書を電磁的記録に変換して電子メールで送信した場合の印紙税の課税関係について|福岡国税局 (nta.go.jp)

印紙税に関する質問に対する答弁書:答弁本文:参議院 (sangiin.go.jp)

取引先にメール送信した電磁的記録に関する印紙税の取扱い|国税庁 (nta.go.jp)

最近における印紙税の課税回避等の動きと今後の課税の在り方(要約) (nta.go.jp)

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。