本コラムは以下のような方を対象としています。

- Youtube動画やネット情報による「節税方法」を実践している方 or しようとしている方

- とにかく税金が安ければ何でもよいという方

- ギリギリのグレーゾーンを攻めたいという考えの方

- 非税理士のコンサルタントから節税アドバイスを受けているという方

本コラムを読んでいる方が「節税」だと思っているそれ、実は単なる「脱税」かもしれません。追徴ペナルティを払って終わり、ではなく最悪の場合刑事事件に発展する可能性も…。

\ お気軽に! /

\ 契約前にサービス内容や料金を確認! /

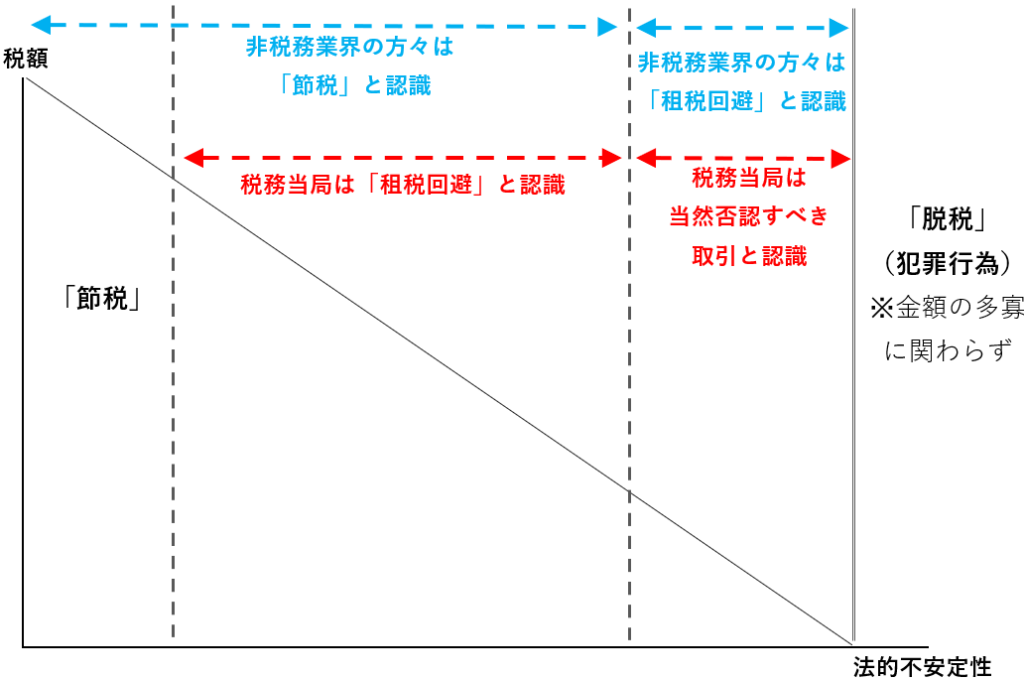

グレーゾーン?

- 税務の世界においてはグレーな部分があるとよく言われます。

- ですが、そもそも「それがグレーかどうか」を判断するためには税法を理解していなければなりません。

- 「これはグレーだ」と思っていても、税理士から見ればただのブラックということもありますので、そもそもこのような点をご自身でご判断すること自体がまず危険なことだと認識するところからスタートしましょう。

ペナルティ

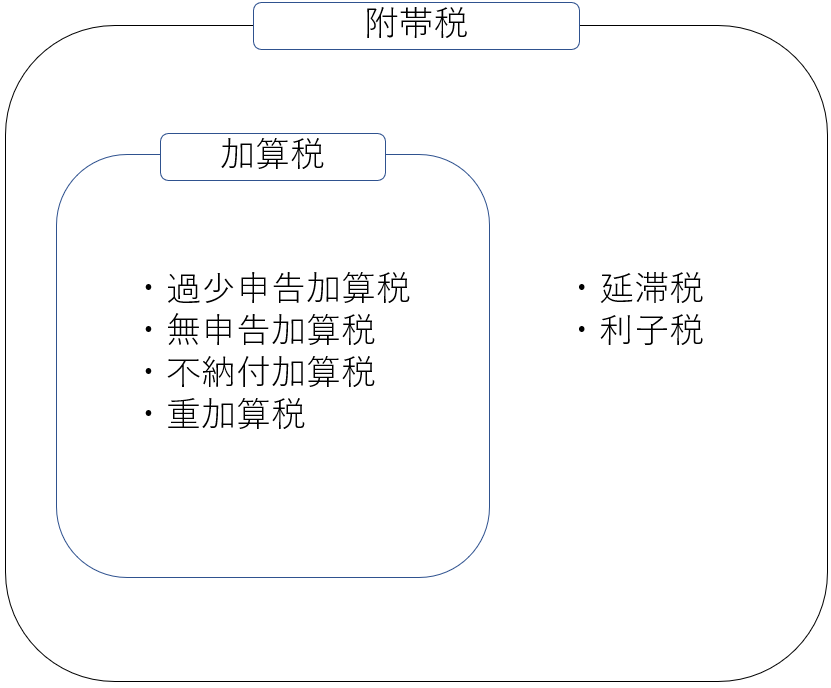

ペナルティの種類

全体像

- 加算税はペナルティ的性格で、延滞税と利子税は遅れたことに対しての利子のような性格のものです。

一覧

| 項目 | 対象 | 説明 | 税率 | 損金算入 |

|---|---|---|---|---|

| 過少申告加算税 | 増差税額 | 期限内申告後に修正申告があった場合などに課される | 10% | × |

| 無申告加算税 | 増差税額 | 期限後申告の場合などに課される | 15% | × |

| 不納付加算税 | 増差税額 | 源泉所得税が期限までに納付されなかった場合に課される | 10% | × |

| 重加算税 | 増差税額 | 事実の隠蔽や仮装があった場合に課される | 35%又は40% | × |

| 延滞税 | 本税 | 期限後申告や修正申告などの場合に課される | 約2.4%又は約8.7% | × |

| 利子税 | 元本 | 延納や申告期限延長など一定の手続きをした納税者に対して課される | 約0.9% | ○ |

- 税率は変わることもあるので、上記表に記載した率はあくまで一例です。

端数処理

| 項目 | ルール |

| 延滞税、加算税、利子税の計算の基礎となる税額 | ・10,000円未満の端数切捨 ・全額が10,000円未満の場合はその全額を切捨 |

| 還付加算金の計算の基礎となる還付金など | |

| 延滞税、利子税 | ・100円未満の端数切捨 ・全額が1,000円未満の場合はその全額を切捨 |

| 加算税 | ・100円未満の端数切捨 ・加算税が5,000円未満の場合はその全額を切捨 |

- 納税額が少額の場合、端数処理ルールによって、延滞税などが0となることもあります。

延滞税

本税に対して課される

追加で課された加算税などがあっても、それに対しては課されず、あくまで本税(本来納付すべきだった金額)に対して課されます。

また、複利計算もおこないません。

時期によって適用される税率が変わる

「納期限まで」と「納期限の翌日から2か月以内」は約2.4%程度で、それより後は約8.7%程度です。

この税率は改正で変わることもあります。

修正申告をした場合は特例もありますが複雑なので本コラムでは割愛します。

過少申告加算税

計算方法

- ①期限内申告相当額

- ②500,000円

- ③①≶② ∴いずれか大きい金額

- ④本来納付すべきだった金額

- ⑤(④-③)×15%

- ⑥{④-(④-③)}×10%

- ⑦⑤+⑥=過少申告加算税

- 状況に応じて、さらに加算されたり、あるいは軽減されることもあります。

正当な理由があるとき

ごく一部例外として、以下の様な「正当な理由」があるときは、過少申告加算税が不適用となることもありますが、非常に限定的なケースです。

(通則法第65条第5項第1号の正当な理由があると認められる事実)

『申告所得税及び復興特別所得税の過少申告加算税及び無申告加算税の取扱いについて(事務運営指針)』より抜粋

3 通則法第65条の規定の適用に当たり、例えば、納税者の責めに帰すべき事由のない次のような事実は、同条第5項第1号に規定する正当な理由があると認められる事実として取り扱う。

⑴ 税法の解釈に関し、申告書提出後新たに法令解釈が明確化されたため、その法令解釈と納税者の解釈とが異なることとなった場合において、その納税者の解釈について相当の理由があると認められること。

(注) 税法の不知若しくは誤解又は事実誤認に基づくものはこれに当たらない。

⑵ 確定申告の納税相談等において、納税者から十分な資料の提出等があったにもかかわらず、税務職員等が納税者に対して誤った指導を行い、納税者がその指導に従ったことにより過少申告となった場合で、かつ、納税者がその指導を信じたことについてやむを得ないと認められる事情があること。

重加算税

他の加算税に代替される

重加算税事案となった場合は、他の加算税の代わりに重加算税が課されます。

つまり、過少申告加算税も課されてさらに重加算税も課される(併課)されるわけではなく、重加算税だけが課されることになります。

隠蔽・仮装の具体例

- 二重帳簿の作成

- 帳簿や資料などを破棄したり隠匿などする行為

- 帳簿や資料などを改ざんしたり偽装する行為

- 売上げなどを除外する行為

ざっくり要約すれば、「意図的に事実とは異なる行為をやった場合」ということです。なお、納税者本人ではなく、配偶者などにこれらの行為を行わせた場合も納税者本人がおこなったものとして取り扱われます。

さらに、顧問税理士に対して意図的に情報を隠して申告書を作成させた場合についても、重加算税が課される要件を満たすとされています(最判平成7年4月28日判時1529号53頁)。

刑事罰が科されることも

単に重加算税だけ払って終わりではなく、その後、刑事事件へ発展することもあります。要はただの犯罪ということです。

隠蔽・仮装には該当しない場合

事実と異なっていたらなんでも「隠蔽・仮装」に該当するわけではありません。税務というものは、扱う情報量が膨大なので、何か勘違いしていたり単純に何かを間違えることもあります。そのような場合と、わざと「隠蔽・仮装」している場合は区別されています。

このようなケースでは、通常の過少申告加算税などは課されたとしても、重加算税事案にはならない、ということです。

(帳簿書類の隠匿、虚偽記載等に該当しない場合)

3 次に掲げる場合で、当該行為が相手方との通謀又は証ひょう書類等の破棄、隠匿若しくは改ざんによるもの等でないときは、帳簿書類の隠匿、虚偽記載等に該当しない。

(1) 売上げ等の収入の計上を繰り延べている場合において、その売上げ等の収入が翌事業年度(その事業年度が連結事業年度に該当する場合には、翌連結事業年度。(2)において同じ。)の収益に計上されていることが確認されたとき。

(2) 経費(原価に算入される費用を含む。)の繰上計上をしている場合において、その経費がその翌事業年度に支出されたことが確認されたとき。

(3) 棚卸資産の評価換えにより過少評価をしている場合。

(4) 確定した決算の基礎となった帳簿に、交際費等又は寄附金のように損金算入について制限のある費用を単に他の費用科目に計上している場合。

『法人税の重加算税の取扱いについて(事務運営指針)』より抜粋

参考元情報

No.5300 損金の額に算入される租税公課等の範囲と損金算入時期|国税庁 (nta.go.jp)

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。