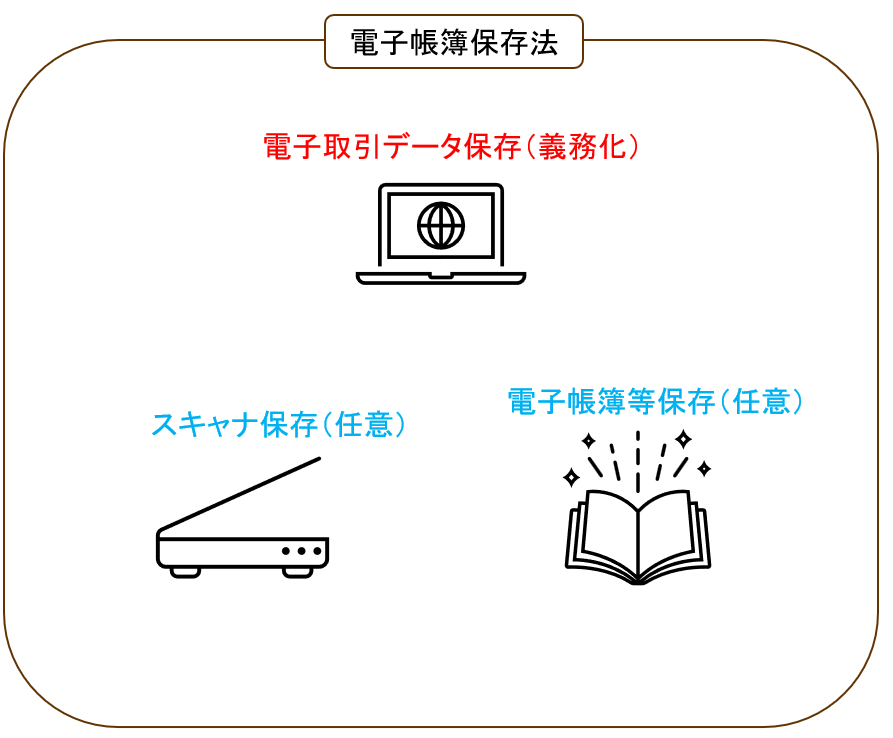

電子帳簿保存法

大きく3つありますが、本コラムで解説しているのは「電子帳簿等保存(任意)」についてです。

電子帳簿等保存の全体像

以下の国税庁サイトに分かりやすくチャートフローで整理されています。

「優良以外の電子帳簿」の場合、5%軽減優遇措置はありませんが、従来はいちいちプリントして保存しなければならなかったものが、電子データのまま保存することができます。

優良以外の電子帳簿

システム概要書や操作説明書等の備付け

会計ソフトなどのマニュアルです。

これはオンラインマニュアルやオンラインヘルプ機能でもOKです。

(国税庁『電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】令和5年6月』問8)

ディスプレイやプリンタ等を備付け

ディスプレイ等の台数

ディスプレイ等の性能や台数は要件とされていません。

ただし、台数が少ない場合は、税務調査時、ディスプレイ等を調査のために優先的に使用できるよう、事前に業務調整をおこなう必要があります。

それでも小規模事業者の場合、業務調整を行うにしても限度があります。業務調整した上でも、調査官のためにディスプレイ等を割くことが一時的に困難な状況になることもあると思いますが、その場合はデータのコピーを調査官に渡せるようにしておく必要があります。

(国税庁『電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】令和5年6月』問10)

速やかに

ディスプレイ画面や紙に「速やかに」出力できる必要がありますが、あるデータを抽出するとき、「検索開始」から「出力」まで「速やかに」行えなければなりません。

(国税庁『電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】令和5年6月』問16)

税務職員によるダウンロードの求めに応じることができる

ダウンロードできても検索性に劣る場合にはNGです。CSVならOKとのことですが、PDFなどの画像ファイルがダウンロードできるだけでは、この要件は満たしたことにはなりません。

ネット上では、PDFのダウンロードができる点を以て、この要件を満たしているというような説明も見かけますが、それは完全に誤りです。

(国税庁『電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】令和5年6月』問22)

優良な電子帳簿

「優良な電子帳簿」にするメリット

「優良な電子帳簿」であって事前に届出書を提出している場合は、自分の電子帳簿に関して過少申告が判明したとしても、過少申告加算税というペナルティが5%軽減される優遇措置を受けられます。

仕訳帳と総勘定元帳以外の帳簿も対象

規則第5条第1項に規定する「特例国税関係帳簿」とは、次の帳簿をいい、過少申告加算税が軽減される制度の適用を受けようとする税目に係るこれらの帳簿を規則第5条第5項の要件に従って保存する必要があります。

1 所得税法施行規則第58条第1項に規定する仕訳帳、総勘定元帳及びその他必要な帳簿(注)

2 法人税法施行規則第54条に規定する仕訳帳、総勘定元帳及びその他必要な帳簿(注)

3 消費税法第30条第7項、第38条第2項、第38条の2第2項及び第58条に規定する帳簿

(注) 令和6年1月1日以後に法定申告期限等が到来する所得税・法人税については、「その他必要な帳簿」とは、次の

国税庁HP『優良な電子帳簿の要件』より~

の記載事項に係る帳簿をいいます。

(令和6年1月1日前に法定申告期限が到来する所得税・法人税については、青色申告者又は青色申告法人が保存しなければならないこととされている全ての帳簿が特例国税関係帳簿となります。)

ここで、「その他必要な帳簿」として、売掛帳や仕入帳、経費帳、売上帳、買掛帳、受取手形記入帳などが掲げられていますが、これらの帳簿は、業種にや事業形態によって備え付けていない事業者もいます。

この文章だけ読むと、まるで例えば「今まで売掛帳や買掛帳を備え付けていなかった事業者」も、「優良な電子帳簿」の恩恵を受けるためには売掛帳や買掛帳も備え付け始めなければいけないように見えます。

が、一問一答の方で以下の記載がありますので、正確には「自分が備え付けている『その他必要な帳簿』」のみが、「要件を満たさなければならない帳簿」ということかと思います。

なお、総勘定元帳や仕訳帳以外の帳簿は納税者が行う事業の業種や規模によって異なり、

国税庁『電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】令和5年6月』問39

保存義務者によって作成している帳簿はまちまちですが、例えば、売上帳、経費帳、固定資

産台帳、売掛帳、買掛帳等の帳簿を作成している場合には、各帳簿について規則第5条第5

項の要件に従って保存する必要があります。

ベンダーとJIIMAで確認

「優良な電子帳簿」かどうかを確認する方法です。

問55 自社で使用する帳簿ソフト等について、電子帳簿保存法の優良な電子帳簿の要件を満たしているか分からないのですが、どのようにしたらよいですか。

【回答】

まずは当該ソフトウェアの取扱説明書等で電子帳簿保存法の優良な電子帳簿の要件を満たしているか確認してください。また、公益社団法人日本文書情報マネジメント協会(以下「JIIMA」といいます。)において、市販のソフトウェア及びソフトウェアサービス(以下「ソフトウェア等」といいます。)を対象に、電子帳簿保存法における優良な電子帳簿の要件(改正前の電子帳簿保存法の保存時に満たすべき要件に相当する要件)適合性の確認(認証)を行っており、JIIMAが確認(認証)したソフトウェア等については、JIIMAのホームページ等でも確認することができます。

(一部省略)

申請者の予見可能性を向上させる観点から、JIIMAがソフトウェア等の法的要件認証制度を開始しました。国税庁としてはこれを審査に活用することとし、また、旧承認制度の下で承認申請の手続負担を軽

減させる観点から、JIIMAによる要件適合性の確認(「認証」)を受けたソフトウェア等を利用する場合については、承認申請書の記載事項や添付書類を一部省略することを可能としました。(一部省略)

令和3年度の税制改正による承認制度廃止後も、保存義務者の予見可能性を確保する観点及び優良な電子帳簿の普及拡大の観点から、認証を受けたソフトウェア等について引き続き国税庁のホームページに掲載することとしました。

『電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】』より抜粋

ごちゃごちゃ回りくどい説明がだらだら書かれていますが、一義的にはベンダーからのリリースに依拠しろ、参考としてJIIMAサイトにも要件を充足したソフトが掲載されてるから見とけ、ってことでしょう。

各社まとめ

| 会計ソフト | ベンダー | JIIMA掲載 ※2024年4月時点 |

| マネーフォワードクラウド確定申告 | ○ | ○ |

| マネーフォワードクラウド会計 | ○ | ○ |

| マネーフォワードクラウド会計Plus | ○ | ○ |

| 弥生会計 | ○ ※+クラウドの場合 | ○ |

| やよいの青色申告 | ○ ※+クラウドの場合 | ○ |

| freee | ○ | なし? |

デスクトップソフト(弥生会計 +クラウド/やよいの青色申告 +クラウド)は、国税関係帳簿の電磁的記録の保存要件における「優良な電子帳簿保存(※)」に該当します。

- ※固定資産台帳については電子帳簿保存に対応していません。

クラウドサービス(弥生会計 オンライン/やよいの青色申告 オンライン/やよいの白色申告 オンライン)は、国税関係帳簿の電磁的記録の保存要件における「その他の電子帳簿保存」に該当します。

なお、いずれの製品も国税関係書類(決算関係書類)の電磁的記録にも対応しています。

弥生HP『電子帳簿保存法 よくある質問』より抜粋

参考元情報

電子帳簿保存法「よくある質問」 – 弥生株式会社【公式】 (yayoi-kk.co.jp)

00023006-044_03-1.pdf (nta.go.jp)

A1-46、C1-70、H4-1国税関係帳簿の電磁的記録等による保存等に係る過少申告加算税の特例の適用を受ける旨の届出|国税庁 (nta.go.jp)

コラムに関する免責事項

当サイト内のコラムの内容をご参照・ご活用等された場合、以下に掲げる内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内のコラムの内容については正確性等を高めるよう努めておりますが、その内容に対していかなる保証をするものでも御座いません。

- 当サイト内のコラムに記載された情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いません。

- ご自身の税務等に関するご判断に際しては、最終的には必ずご自身の顧問税理士等へご相談の上、ご自身の責任においてご判断下さい。

- 当サイト内のコラムは簡潔さに優先順位を置いておりますので、一定の情報は割愛させて頂いております。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

法令等は日々改正されるものであり最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内のコラムはあくまで当サイト管理者の私見であり、他の専門家と解釈が相違する場合も御座います。

- 当サイト内のコラムは予告なしに変更や更新、削除されることが御座います。

- 当サイト内のコラムに記載された情報の無断転載等は固く禁じます。

お問合せ

澁谷税理士事務所は主に渋谷・新宿・池袋など首都圏西側地域の事業者様からご相談を受けることが多い事務所です。オンラインにて全国対応もしております。

マネーフォワードクラウドをメインとしている税理士事務所です。ITツールをフル活用し、ペーパーレス&キャッシュレスを基調としてサービス展開しております。

スポット業務も御座いますので、ご紹介の無い方でもまずはお気軽にお問合せ下さい。