本コラムは以下のような方を対象としています。

- 税理士と顧問契約を締結していない方

- 顧問税理士を数年おきに変更している方

- 決算申告だけスポットで税理士へ依頼しており年によって依頼先税理士が異なっている方

- 税理士を変更しようとしている方

\ お気軽に! /

\ 契約前にサービス内容や料金を確認! /

どこで分かるか

申告書

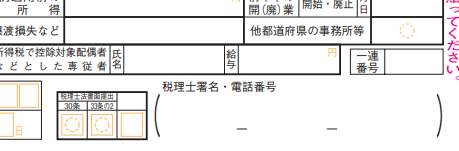

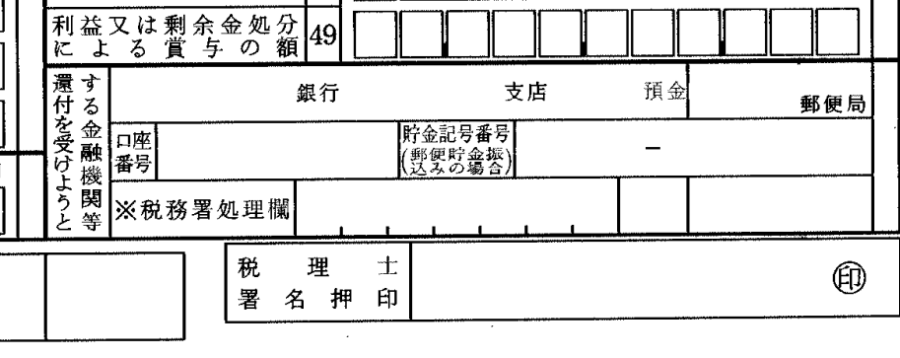

確定申告書には『税理士署名欄』という欄があります。

税務署職員なら過年度の申告書データを見れば一目で分かります。

また、金融機関も過去に融資の申込などをしているのであれば申告書の控えの提出を求められるはずですので、税理士が変更になっていれば気づくでしょう。

決算書などのレイアウト

税理士が変更になると使用する会計ソフトも変更になることがあります。

会計ソフトによって出力される貸借対照表や損益計算書のレイアウトが若干異なります。

そのため、税務署や金融機関など日ごろから申告書や決算書を見ている職業の方々からすれば、レイアウトが変わっている=会計ソフトが変わった=税理士が変更になったのかも? と気付くことも。

金融機関の目線

依頼先税理士が頻繁に変更になっている場合の弊害その1として、融資審査に影響する可能性があるという点です。

金融機関は当然、融資申込者から提出された各種資料を見て、何か不安材料になるような情報がないかどうか確認します。

税理士は職業柄、諫める立場になりがちですが、税理士が頻繁に変わっていると、税理士側がさじを投げたり顧問先と喧嘩別れになってしまったなど、「何か不正なことを強行しようとして税理士と解約になったのか?」と勘繰られる可能性があります。

もちろん、明確な理由があればなんてことないのですが、痛くもない腹を探られる可能性はあります。

税務署の目線

金融機関の目線と大体は同じですが、関与税理士がコロコロ変わっていると税務調査の選定対象とされる可能性が高める要因になり得ます。

一般論として、税務調査先の選定は、外注費が不自然に多額計上されている、役員貸付金が計上されている、雑収入・雑損失の勘定科目内訳明細書に現金過不足がある、このご時世に申告書等が手書き、仮払金・仮受金がBSに計上されており内訳明細書から内容を把握できない、過年度比較で異常値がある、長期間調査が行われていない、など様々な角度でおこなわれます。

税理士を変更したから税務調査が必ず来るというわけでもないですが、関与している税理士がコロコロ変わっていれば当然目立ちますし「何故こんなに頻繁に税理士変更になっているんだろう?」と疑問を喚起する要因になります(仮に自分が調査する側だったら、と想像してみてください)。

変更するタイミング

個人事業主の場合

所得税と消費税の申告は毎年3月に終わります。

よって、4月-5月くらいから後任の税理士の業務開始するような契約になるように進めると良いと思います。

つまり、時間をかけてじっくり探したいのであれば前の年の夏~秋ぐらいに様々な税理士に話を聞いておくと良いでしょう。

法人の場合

法人税や消費税の申告は原則、2か月以内なので、これらが終わったタイミングで後任税理士と契約締結するのが良いでしょう。

11~1月の契約は注意

これらの時期は、年末調整や法定調書合計表、給与支払報告書、償却資産申告など税務イベントが集中する時期です。

後任税理士が契約開始してまだ新規顧問先のことを何も理解できていない状態で、すぐにこれらの業務に短納期で取り掛かるのは困難ですので、断られるケースの方が多いでしょう。

そのため、もし税理士を変更するのであれば、これらの業務を誰が(現任税理士 or 後任税理士 or 自社)やるのか明確にしなければなりません。

まとめ

不正を強行しようとした過去があった場合は別ですが、弊所では税理士変更後、あらぬ誤解を招かないよう可能な限りアフターフォローをいたします。

合理的な理由がある税理士変更の際はお気軽にご相談下さい。

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /