\ お気軽に! /

20万円未満

定義

一括償却資産とは以下の要件を充足するものをいいます。

- 減価償却資産であること

- 取得価額が20万円未満であること

- 事業の用に供していること

- 貸付けの用に供したものではないこと

- その全部又は一部を一括したものであること

(一括償却資産の損金算入)

第百三十三条の二 内国法人が各事業年度において減価償却資産で取得価額が二十万円未満であるもの(一部省略)を事業の用に供した場合において、

その内国法人が当該対象資産(貸付け(一部省略)の用に供したものを除く。)の全部又は特定の一部を一括したもの(一部省略)

法人税法施行令 より抜粋

具体例

例えば15万円程度のノートPCなどが該当します。

少額の減価償却資産との違い

一括償却資産と似たもので「少額の減価償却資産」というものがあります。

こちらは取得価額が10万円未満のもので一定の要件を満たしたものになります。

20万円未満のものであっても、10万円未満のものについてはこの「少額の減価償却資産の取得価額の損金算入」という別の条文が適用でき取扱いが変わるので、実際には、「10万円以上20万円未満のものであれば一括償却資産」とご理解下さい。

メリット

物によっては減価償却よりも早めに損金算入できる

通常の減価償却を行う場合で耐用年数が長めのものでも一括償却資産として処理する場合は3年一括償却となりますので(若干ですが)早めに損金算入することができます。

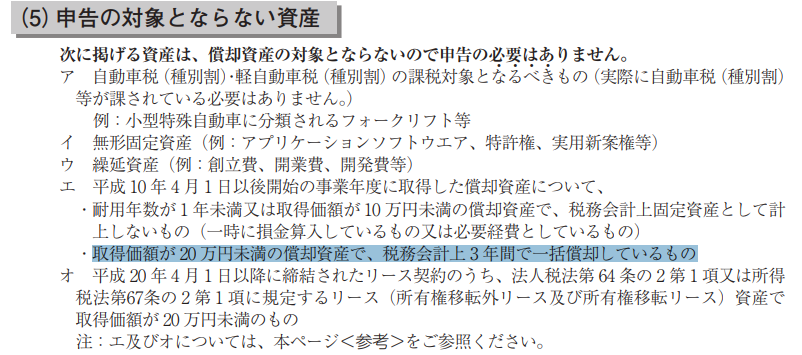

償却資産申告の対象外となる

以下の通り、対象外となりますので償却資産税の課税対象とはなりません。

償却限度額の計算方法が変わる

一括償却資産に係る税務上の償却限度額の計算方法は、減価償却とは異なり、3年償却が強制されます。

一括償却対象額 × その事業年度の月数/36か月

によって税務上の償却限度額が算出されます。

ちなみに取得事業年度における限度額計算については、通常の減価償却資産の場合、事業供用月~事業年度終了月で月数按分しますが、一括償却資産の場合は期中の何月に取得したとしても分子は「その事業年度の月数」となる点において異なっております。

損金算入要件

3年償却が適用される要件は以下の通りです。

- 一括償却対象額を費用の額又は損失の額とする方法を選定している

- 確定申告書に一括償却資産に関連する情報の記載があること

- 計算に関する書類を保存していること

- 関連する別表を添付していること

(一括償却資産の損金算入)

第百三十三条の二 内国法人が各事業年度において減価償却資産で取得価額が二十万円未満であるもの(一部省略)を事業の用に供した場合において、その内国法人が当該対象資産(貸付け(一部省略)の用に供したものを除く。)の全部又は特定の一部を一括したもの(一部省略)の取得価額(一部省略)の合計額(一部省略)を

当該事業年度以後の各事業年度の費用の額又は損失の額とする方法を選定したときは、

当該一括償却資産につき当該事業年度以後の各事業年度の所得の金額の計算上損金の額に算入する金額は、その内国法人が当該一括償却資産の全部又は一部につき損金経理をした金額(一部省略)のうち、

当該一括償却資産に係る一括償却対象額を三十六で除しこれに当該事業年度の月数を乗じて計算した金額(一部省略)に達するまでの金額とする。

11 第一項の規定は、一括償却資産を事業の用に供した日の属する事業年度の確定申告書に当該一括償却資産に係る一括償却対象額の記載があり、かつ、その計算に関する書類を保存している場合に限り、適用する。

12 内国法人は、各事業年度において一括償却資産につき損金経理をした金額がある場合には、第一項の規定により損金の額に算入される金額の計算に関する明細書を当該事業年度の確定申告書に添付しなければならない。

法人税法施行令 より抜粋

除却・譲渡した場合は?

除却などをした場合でも一括償却資産の帳簿価額の残額が損金算入されるわけではなく、あくまでも「一括償却対象額 × 12/36」の金額が税務上の償却限度額となります。

7-1-13 (一部省略)一括償却資産につき同項の規定の適用を受けている場合には、その一括償却資産を事業の用に供した事業年度後の各事業年度においてその全部又は一部につき滅失、除却等の事実が生じたときであっても、当該各事業年度においてその一括償却資産につき損金の額に算入される金額は、同項の規定に従い計算される損金算入限度額に達するまでの金額となることに留意する。(一部省略)

(注) 一括償却資産の全部又は一部を譲渡した場合についても、同様とする。

法人税基本通達 より抜粋

通常の減価償却資産は除却などが生じた場合は償却超過額を認容(減算調整)することとなるため、一括償却資産はその点において通常の減価償却資産とは異なります。

その他

少し特殊ケースですが、適格分割などが行われた場合、分割承継法人等に一括償却資産を引き継ぐことがありますが、その場合は「適格分割等による一括償却資産の引き継ぎに関する届出」という届出書を適格分割等の日以後2月以内に提出する必要があります。

こういう届出は実務上出し忘れたりする可能性が高いため要注意です。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/kigyosaihen/annai/22.htm

参考元情報

https://www.tax.metro.tokyo.lg.jp/shisan/files/R5_shinkokutebiki.pdf

https://www.nta.go.jp/law/shitsugi/hojin/04/03.htm

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。