\ 契約前にサービス内容や料金を確認! /

2024年以降のインボイス登録

2023年後半、散々話題になったインボイス制度ですが、ほとんどは2023年中にインボイス登録をする人たちを対象とした話が中心でした。このコラムでは2024年に入ってから登録する場合の話を中心に解説しています。

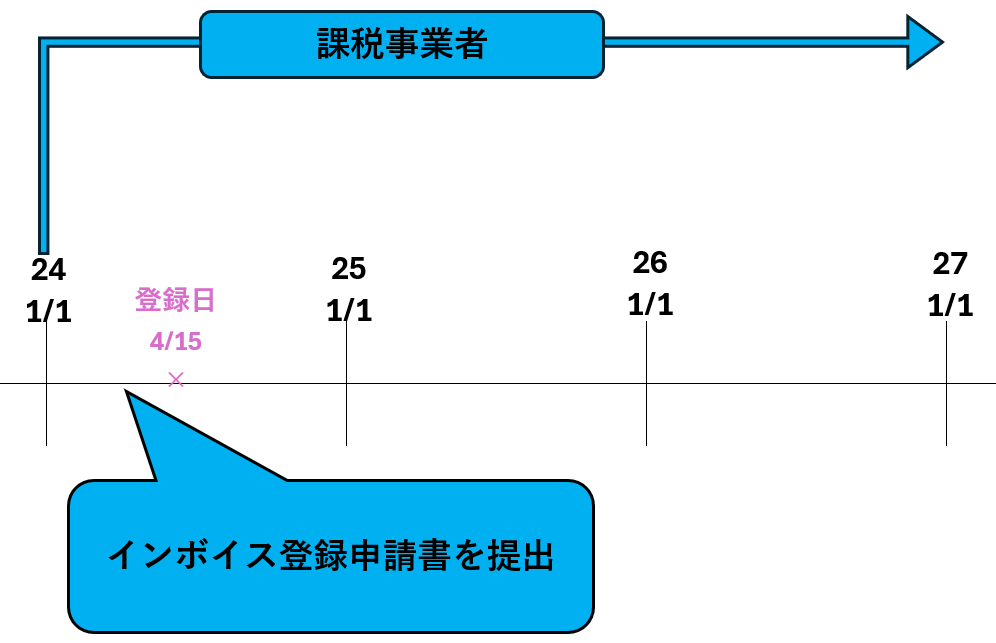

免税事業者が期中で登録するケース

最短で約2週間後をインボイス登録日できる

個人事業者だった場合で仮定しますが、

- 2024年に入った時点では免税事業者であり、

- しばらく免税事業者として過ごしていたが、

- 2024年の途中でインボイス登録をすることになった

というようなケースです。

この場合、申請日から15日以降の日にインボイス発行事業者になる(&課税事業者選択届出なしで課税事業者になる)ことになります。「15日以降」なので20日後とか、30日後とかにしても大丈夫です。

「15日以降の日っていつ?土日は?祝日は?『申請日』も含めて数えるの?」となると思うので↓の国税庁サイトに載っている「登録希望日(EXCEL/200KB)」に申請日を入力して確認しましょう。

\ 格安丸投げ! /

課税選択届出書の提出は不要

インボイス制度導入以前は、課税事業者となるためには「課税事業者選択届出書」の提出が必要でしたが、しばらくの間は暫定措置として、インボイスの登録申請書の提出を以て課税事業者となれます。

令和5年 10 月1日から令和 11 年9月 30 日までの日の属する課税期間中において、令和5年 10 月1日後に登録を受ける場合には、適格請求書発行事業者の登録申請書に登録希望日(提出日から 15 日以降の登録を受ける日として事業者が希望する日)を記載することで、その登録希望日から課税事業者となる経過措置が設けられています(28 年改正法附則 44④、改正令附則 15②、基通21-1-1)。

国税庁HP『消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A』問7 より抜粋

したがって、この経過措置の適用を受けることとなる場合は、登録希望日から課税事業者と

なり、登録を受けるに当たり、課税選択届出書を提出する必要はありません。

\ IT業専用プラン! /

通知が来なくても希望通りになる

ちなみに、「インボイス発行事業者となる日」は最短で2週間後ですが、税務署側の手続きは1ケ月程度(e-Taxの場合)要することあります。

インボイス発行事業者になると、税務署から通知がきますが、税務署側の事情で通知が来なかった場合でも、自分が希望日として記載した「15日以降の日」に登録を受けたものとされます。

また、税務署長による登録が完了した日が登録希望日後となった場合であっても、登録希望

国税庁HP『消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A』問7 より抜粋

日に登録を受けたものとみなされます(改正令附則 15③)。

2年間は免税事業者に戻れなくなる

2024年4月15日に登録され課税事業者になると、2026年12月31日まで免税事業者になることはできません。

(注)1 この経過措置の適用を受ける登録日の属する課税期間が令和5年 10 月1日を含まない場合は、登録日の属する課税期間の翌課税期間から登録日以後2年を経過する日の属する課税期間までの各課税期間については免税事業者となることはできません(28年改正法附則 44⑤)。

国税庁HP『消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A』問7 より抜粋

\ IT業専用プラン! /

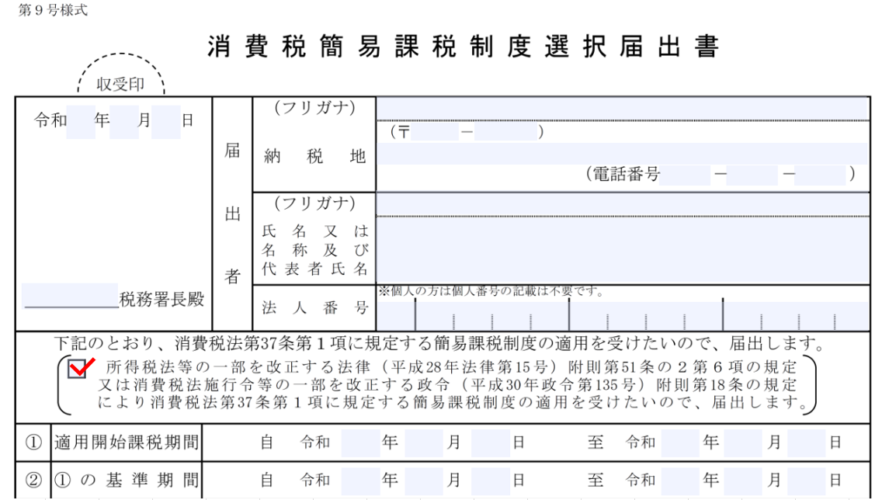

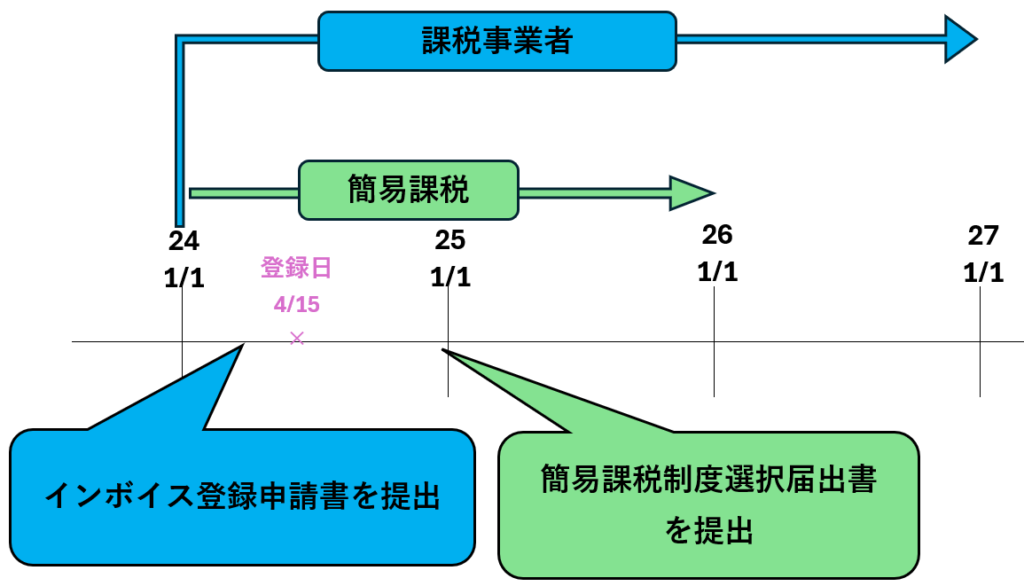

簡易課税を選択したい場合

免税事業者が令和5年 10 月1日から令和 11 年9月 30 日までの日の属する課税期間中に登

国税庁HP『消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A』問9 より抜粋

録を受けることとなった場合には、登録日(令和5年 10 月1日より前に登録の通知を受けた場

合であっても、登録の効力は登録日から生じます。)から課税事業者となる経過措置が設けられ

ています(28 年改正法附則 44④、基通 21-1-1)。

この経過措置の適用を受ける事業者が、登録日の属する課税期間中にその課税期間から簡易

課税制度の適用を受ける旨を記載した「消費税簡易課税制度選択届出書」を、納税地を所轄す

る税務署長に提出した場合には、その課税期間の初日の前日に消費税簡易課税制度選択届出書

を提出したものとみなされます(改正令附則 18)。

したがって、ご質問の場合、登録日の属する課税期間中にその課税期間から簡易課税制度の

適用を受ける旨を記載した「消費税簡易課税制度選択届出書」を提出することにより、その課

税期間から、簡易課税制度の適用を受けることができます。

「簡易課税制度選択届出書」の以下の赤いチェックマークの箇所にチェックを付けて提出すると、提出した日の属する課税期間から簡易課税を適用することができます。

記載要領にも同様の説明が書いてあるので、提出するときは熟読してから届出書を作成しましょう。

以下のように、仮に2024年12月に「簡易課税制度選択届出書」を提出すれば、2024年1月1日(登録日の属する課税期間)から簡易課税の適用を受けることができます。

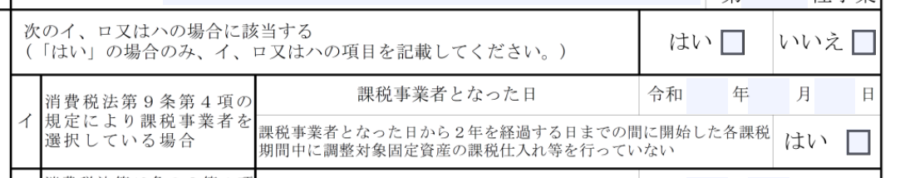

なお、以下の箇所ですが、経過措置により課税事業者となったのであり、課税事業者選択届出書(第9条第4項)の提出によって課税事業者となったわけではないので、「いいえ」にチェックをつけます。

「第9条第4項の規定により課税事業者を選択している場合」とは、以下の通り、課税事業者選択届出書を提出した場合のことですが、

4 第一項本文の規定により消費税を納める義務が免除されることとなる事業者が、

その基準期間における課税売上高(一部省略)が千万円以下である課税期間につき、

第一項本文の規定の適用を受けない旨を記載した届出書をその納税地を所轄する税務署長に提出した場合には、

当該提出をした事業者が当該提出をした日の属する課税期間の翌課税期間(当該提出をした日の属する課税期間が事業を開始した日の属する課税期間その他の政令で定める課税期間である場合には、当該課税期間)以後の課税期間(その基準期間における課税売上高が千万円を超える課税期間を除く。)中に国内において行う課税資産の譲渡等及び特定課税仕入れについては、

同項本文の規定は、適用しない。

消費税法第9条 より抜粋

経過措置で課税事業者となる場合は、以下の通り、「課税事業者選択届出書の提出は不要」とはっきり書いてあります。

21-1-1 28年改正法附則第44条第4項《適格請求書発行事業者の登録等に関する経過措置》の規定により、適格請求書発行事業者の登録開始日(一部省略)が

令和5年10月1日から令和11年9月30日までの日の属する課税期間中である適格請求書発行事業者の登録がされた場合には、

当該登録開始日から当該課税期間の末日までの間における課税資産の譲渡等及び特定課税仕入れについては、法第9条第1項本文《小規模事業者に係る納税義務の免除》の規定は適用されないのであるから、

当該課税期間において免税事業者である事業者が適格請求書発行事業者の登録を受けようとする場合には、登録申請書のみを提出すればよく、課税事業者選択届出書の提出を要しないことに留意する。

(注) 28年改正法附則第44条第4項の規定の適用を受け、令和5年10月1日から令和11年9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受けた事業者は、当該登録を受けた課税期間の翌課税期間以後の課税期間についても法第9条第1項本文の規定の適用はないこととなる。

消費税基本通達より抜粋

なお、当該事業者(適格請求書発行事業者の登録を受けていないとすれば、同項本文の規定の適用がある事業者に限る。)は、登録開始日の属する課税期間が令和5年10月1日を含む場合、法第57条の2第10項第1号《適格請求書発行事業者の登録の取消しを求める場合の届出》に規定する適格請求書発行事業者の登録の取消しを求める旨の届出書を提出し、当該登録の取消しを受けることで、法第9条第1項本文の規定が適用されるが、登録開始日の属する課税期間が令和5年10月1日を含まない場合、登録開始日の属する課税期間の翌課税期間から登録開始日以後2年を経過する日の属する課税期間までの各課税期間については、同項本文の規定は適用されない。

\ お気軽に! /

新設法人や新規開業個人事業者の場合

事業開始課税期間から登録&課税事業者となる

2024年に入ってから新設された法人や、新たに開業した個人事業者については、2024年1月1日からインボイス発行事業者として登録され、かつ、課税事業者となる(課税選択届出不要)ことができます。

※ 免税事業者が令和5年 10 月1日から令和 11 年9月 30 日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合、経過措置により、課税選択届出書の提出を要せず、課税事業者となることができます(一部省略)。この場合においても、登録申請書に「課税期間の初日から登録を受けようとする旨」を記載することにより、事業を開始(設立)した課税期間の初日に遡って登録を受けたものとみなされ、課税期間の初日(登録日)から課税事業者となります。

国税庁HP『消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A』問11 より抜粋

従来も、新設法人や新規開業個人事業者は、「事業を開始した日の属する課税期間」に「課税事業者選択届出書」を提出すれば、「事業を開始した日の属する課税期間」から課税事業者になることができましたので、この点についてはインボイス制度導入前と同じです。

簡易課税について

なお、インボイス制度導入前より、「事業を開始した日の属する課税期間」中に「簡易課税制度選択届出書」を提出していれば、提出した課税期間から簡易課税の適用を受けることができますので、もし1年目から簡易課税にしたいのであれば、2024年12月31日までに提出すれば2024年1月1日から簡易課税適用となります。

(一部省略)当該届出書を提出した日の属する課税期間の翌課税期間(当該届出書を提出した日の属する課税期間が事業を開始した日の属する課税期間その他の政令で定める課税期間である場合には、当該課税期間)以後の課税期間(その基準期間における課税売上高が五千万円を超える課税期間及び分割等に係る課税期間を除く。)については、第三十条から前条までの規定により課税標準額に対する消費税額から控除することができる課税仕入れ等の税額の合計額は、これらの規定にかかわらず、次に掲げる金額の合計額とする。この場合において、当該金額の合計額は、当該課税期間における仕入れに係る消費税額とみなす。

消費税法第37条 より抜粋

\ オーソドックスなプラン! /

インボイス登録自体は難しくないが…

インボイス登録申請書はA4の様式が2枚です。情報量も多くないのでそれ自体は難しくありません。

しかし、問題は「インボイス登録するとそのあとどうなるか」「2期目以降にどのような影響があるのか」「自身のビジネスに照らし合わせるとどうするのが良いのか」「簡易課税が絡んでくるとどうなるのか」等など、「内容面の」検討事項がたくさんあるという点です。

これらを非税理士業界の方々が判断するのは結構大変なので、税理士へ相談することをおすすめします(ちなみに税理士ですら、このような相談が来た場合、結構本腰を入れて内容を精査するのでそれぐらいは複雑です)。

個人事業の起業前TIPS

これから個人事業をはじめる方

はじめて個人事業を起業する方向けのお役立ち情報集です。

ロゴマークの準備

- Canvaで自作する。

- スキルシェアリングサイト『ココナラ』で外注する。

拘りがある場合やデザインが好きな方はCanvaで自作してみましょう。プロのデザイナーさんに依頼する場合、約6万円前後~もあれば数千円程度のものもあるなど料金幅は大きめです。

\ ココナラで! /

名刺の準備

ロゴマークと同時に作成すると思いますが、名刺は一度作成しても必ず修正したくなります。キャッチフレーズや文字の位置、レイアウトなどを改善したくなるからです。そのためいきなり何百部もするのはやめておいた方が良いかもしれません。100部くらいでOKです。

\ ココナラで! /

ホームページの準備

| 項目 | 自作 | 『ココナラ』で外注 | HP制作会社へ外注 |

|---|---|---|---|

| 価格帯 | 年間1万円弱~※1 | 数千円~数十万円 | 100万円~ |

| クオリティ | |||

| 作業負担 | |||

| HP公開後のメンテ | |||

| 広告の自己コントロール |

- ※1 サーバーレンタル代のみの場合。

- HPは自社の広告。理想は自身のコントロール下におくべきで、「その都度、保守運用委託先に依頼しなければ更新ができない」という状況は避けるべき。

- 自作する場合、Wordpressを勉強し続ける胆力が必要になることも忘れずに。

- SEO対策は結果が保証されるものではないため、資金に余力があるか確証がある場合を除き、多額のお金を投下するのは慎重に。

\ ココナラで! /

開業届出など

- 個人事業の開業・廃業等届出書

- 所得税の青色申告承認申請書

- 事業開始等申告書

個別性の反映ができるため税理士へ依頼するのが最善ですが、開業資金を減らしたくないという場合、マネーフォワードクラウド開業届がおすすめです。

\ 個人事業をはじめる方! /

その他

法人のスポット確定申告

依頼先を見つけるのは少々ハードルが上がる

個人の方の決算申告をスポットで受任する税理士はたくさんいますが、法人のスポットの決算申告を受任する税理士はゼロではないもののあまり多くはありません。

税務は扱う情報量が膨大であるため、「(本来は)10時間かかる手術を、1時間でやってほしい」と依頼している状態になるためです。

税理士側にもキャパシティがあるため、もしスポットで受任してくれる税理士が見つかった場合、早い者勝ちとなります。以下でスポットで法人の決算申告を受け付けている税理士を紹介します。

複数人に見積もりを取りたいとき

税理士紹介会社大手の『税理士ドットコム』は登録している税理士の母数が多いため、とにかく安さを重視する方にはニーズがマッチしているかもれません。

- 業界大手。

- 間にコーディネーターが入り交通整理してくれる。

- 「とにかく安くやってほしい」という方におすすめ。

- 税理士ドットコムに登録している税理士の母数が多い。

- 全国から税理士を紹介してもらえるため「近隣の税理士へは依頼したくない」という訳ありな方にもおすすめ。

MA会計センター@税理士 様

\ ココナラで! /

- 販売実績数150件以上、評価件数110件以上

- 総販売実績数280件以上

- 70,000円~

- ビデオチャット付で対応

- お急ぎオプションあり

- 売上高ごとに料金変動

- 記帳代行も対応可

お気軽 税理士 様

\ ココナラで! /

- 販売実績数130件以上、評価件数100件以上

- 総販売実績数420件以上

- 35,000円~

- 記帳代行もオプションにて対応可

- 「よくある質問」の個数が多め(2025年7月時点7個)

税理士@ココナラ 様

\ ココナラで! /

- 販売実績数280件以上、評価件数210件以上

- 総販売実績数1,300件以上

- 30,000円~

- 売上高によって料金変動

- 記帳代行もオプションにて対応可

- 税務相談もオプションにて対応可

- 特急対応もオプションにて対応可

澁谷税理士事務所のサポート体制

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。