目次

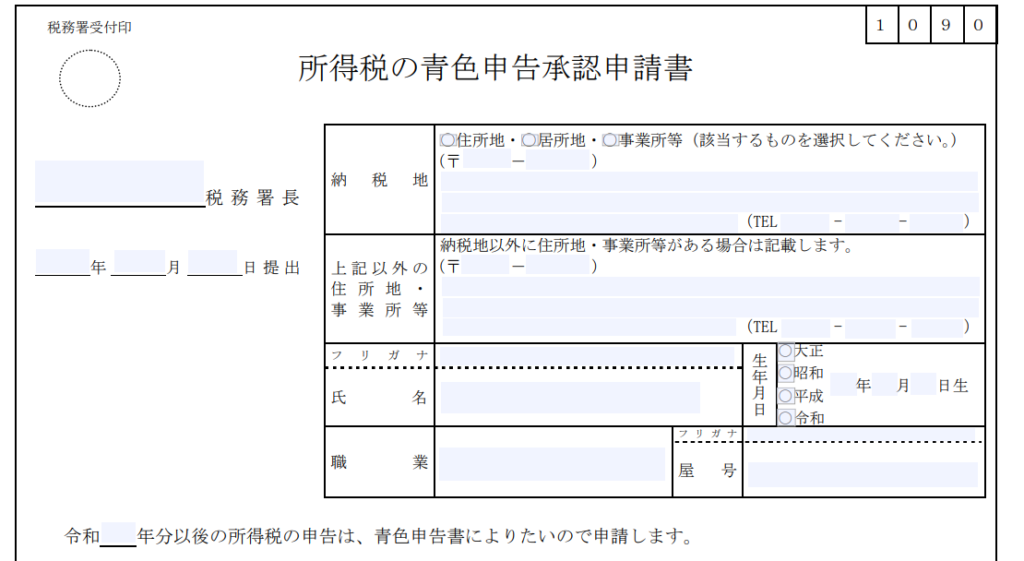

住所地・居所地・事業所等

上部にある「納税地」の欄です。

A1-8 所得税の青色申告承認申請手続|国税庁

A1-8 所得税の青色申告承認申請手続|国税庁

例えば、A区に住んでいて、B区に個人事業の事務所を設置しているような場合、原則、この「納税地」欄に記載するのはA区(住所地)の住所になります。

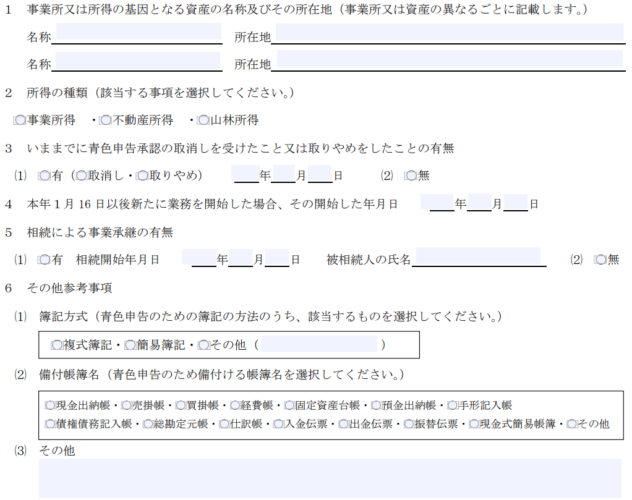

備付帳簿名

「6 その他参考事項」の(2)です。

A1-8 所得税の青色申告承認申請手続|国税庁

A1-8 所得税の青色申告承認申請手続|国税庁

記載要領にも書いていないので、初めての方には非常に分かりにくい欄です。

複式簿記で記帳する場合、ここは「仕訳帳」と「総勘定元帳」は必須になりますが、それ以外の帳簿については自分が必要とする帳簿にチェックすることとなります。

例えば、手形取引など行わない事業者は「手形記入帳」は不要ですし、仕入れが無い業種であれば「買掛帳」も不要、事業用の資産を持たない業種であれば「固定資産台帳」も不要です。

このように、どの帳簿が必要になるのかは業種や規模、事業形態によって様々です。

会計ソフトを使用している場合、仕訳を正しく計上すればほとんどの帳簿は自動で作成されますし、事業開始後にも様々な理由で備付帳簿が変わることもあり得ますので、もはやこの欄の存在意義が不明ですが、「仕訳帳」「総勘定元帳」「自分にとって必要な帳簿」(不明なら税理士に確認)にチェックを付けましょう。

ちなみに、備付帳簿が変わったとしてもそれを届出るための変更届出書のようなものは無いので、実務上、この「備付帳簿名」欄は、申請書提出時点で備え付ける予定の帳簿名にチェックすることとなります。

澁谷税理士事務所のサポート体制

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

- はじめて会社設立するので右も左もわかりません。

-

どなたも最初は同じ境遇ですので、特段ご心配頂くことはございません。

- 会計事務所のサービス範囲がよく分かっていません。

-

各サービスページにて、業務を表にして並べ料金を掲載するなど、サービス範囲を可能な限り事前に明確化しておりますので是非ご覧ください。

- 以前依頼していた会計事務所ではスタッフが担当者でしたが、どのような方が担当になりますか?

-

弊所では、税理士本人が直接ご対応しております。

- クラウド会計を使えば税理士と顧問契約は不要でしょうか?

-

税理士側のポジショントークのように聞こえてしまうかもしれませんが、結論から申し上げれば税務顧問は必要となります。会計業務には以下の側面があり、クラウド会計が自動的に2以降を担保することはないためです。

- 作業的な側面:取引のリストアップや会計ソフトへの取込み作業etc.

- 簿記・会計的な側面:複式簿記に則った運用、補助科目等を活用した管理etc.

- 税務的な側面:税法に則った運用etc.

STEP

Web面談申込み

- 日程調整ページよりお申込み下さい。ご契約に関するご面談ですので無料です。

STEP

無料ヒアリング面談

- 事前ヒアリングシートに基づき、ヒアリング面談(~30分程度)を実施いたします。

- ヒアリングの結果、お客様のご状況や弊所のキャパシティ等によっては、受任することで逆にご迷惑をおかけしてしまうケースもございますので、そのような場合はその旨をお伝え致します。

STEP

契約内容のご説明

- お見積り内容にご同意いただけた場合は、契約内容のご説明の場(~15分程度)をセットいたします。

STEP

電子契約締結

- 電子契約ツールを使用いたしますので、紙の原本のやり取りや捺印作業等は生じません。