不動産賃貸借契約書の作成

\ ココナラで! /

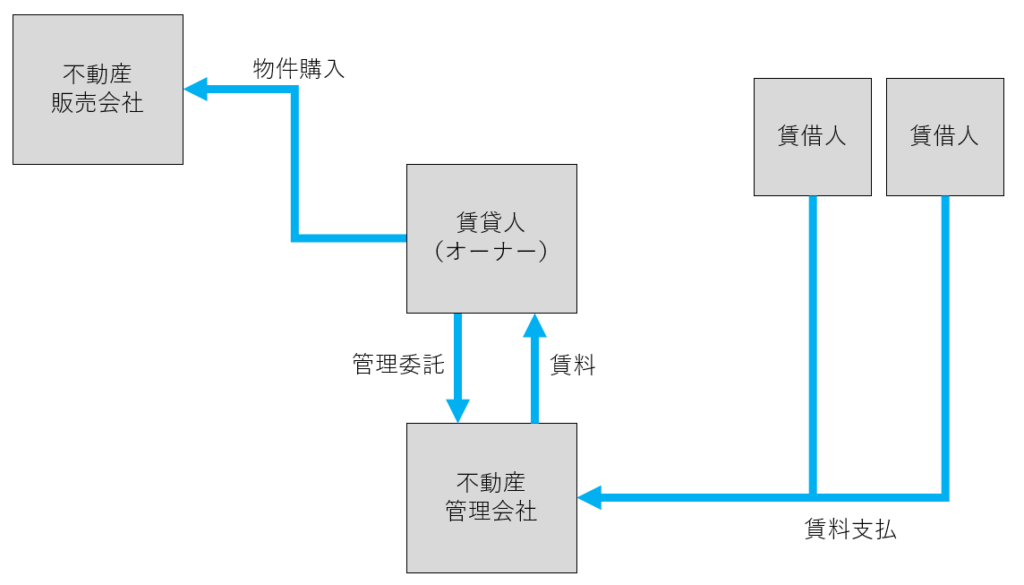

ビジネスモデル

全体像

伝統的なビジネスなのでとくに解説不要かもしれませんが、一応以下の様なモデルになっています。

想定される費用

管理会社がまるっとやってくれる場合は支払先数もそれほど多くはならないと考えられます。

- 管理会社への支払

- 物件購入費

ペーパーレス&キャッシュレス

特に非キャッシュレスにしなければならない取引も想定されないため、クラウド会計との相性も良いでしょう。

更新料・敷金・礼金・更新料など

返還を要するかどうか

| 保証金・更新料・敷金・礼金など | 消費税 |

| 返還しないもの | 事務所用建物:課税売上 居住用建物:非課税売上 |

| 返還するもの | 課税関係なし |

事業用の建物の賃貸借契約の締結や更新に伴う保証金、権利金、敷金または更新料などのうち、返還しないものは、権利の設定の対価となりますので、資産の譲渡等の対価として課税の対象となり、契約の終了により返還される保証金や敷金などは、資産の譲渡等の対価に該当しないので、課税の対象にはなりません。ただし、上記の住宅に係る賃貸借契約の締結や更新に伴う保証金、権利金、敷金または更新料などのうち、返還しないものは非課税となります。

国税庁HP『No.6225 地代、家賃や権利金、敷金など』より抜粋

会計処理

事務所用建物を賃貸し、返還しない敷金などを受取った場合は以下のような会計処理となります。

| 普通預金 | 77,000 | 賃料収入 | 70,000 |

| 仮受消費税 | 7,000 |

事務所用建物を賃貸し、返還する敷金などを受取った場合は以下のような会計処理となります。

| 普通預金 | 70,000 | 預り保証金 | 70,000 |

事務所用か居住用か

| 区分 | 消費税 |

| 事務所用 | 課税売上 |

| 居住用 | 非課税 |

原状回復費があるとき

管理会社に委託している場合、管理会社から定期的に、賃料収入や要した修繕費などが記載された送金明細書が届きます。

要した修繕費などがあった場合、それも会計処理に反映させなければなりませんので以下のようになります。

| 普通預金 | 198,000 | 賃料収入 | 250,000 |

| 修繕費 | 70,000 | 仮受消費税 | 25,000 |

| 仮払消費税 | 7,000 |

大規模修繕があった場合

リノベーション工事などをおこなった場合です。

資産計上すべき金額と修繕費計上できる金額を峻別する作業が生じます。

これには非常に時間がかかりますので、税理士へ早めに情報共有が必要です。

同時に、工事の見積書や、業者との間で締結した契約書、請求書などの資料を全て税理士へ共有が必須です。それらを元にして、この峻別佐合をおこないます。

| 建物 | 10,000,000 | 未払金 | 22,000,000 |

| 建物附属設備 | 500,000 | ||

| 構築物 | 9,000,000 | ||

| 修繕費 | 500,000 | ||

| 仮払消費税 | 2,000,000 |

会計処理例です。これだけ見ると簡単そうですが、この会計処理は結論であり、この結論を導くために非常に時間がかかります。

もし自計化しているなら、この作業に要する時間を事前に確保しておくべきでしょう。

居住用で転貸したとき

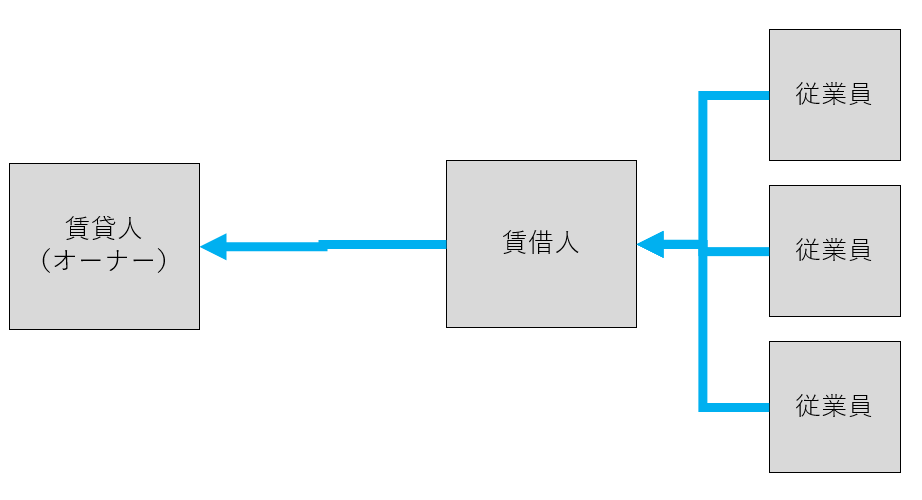

構図

賃借人が、自社の従業員に対して、社宅として貸付けるためにオーナーから居住用建物を賃貸しているケースです。

この場合、「賃借人が受け取る賃料」も、「賃貸人(オーナー)が受け取る賃料」も、消費税は非課税売上となります。

住宅の貸付けについては、契約において人の居住の用に供することが明らかにされている場合(当該契約において当該貸付けに係る用途が明らかにされていない場合に当該貸付け等の状況からみて人の居住の用に供されていることが明らかな場合を含みます。)について非課税となりますから、賃借人が転貸する場合であっても、転貸後において住宅として使用することが契約書その他において明らかにされている場合には、住宅の貸付けに該当するものとして取り扱い、非課税となります。

国税庁HP『転貸を前提とした住宅の貸付け』より抜粋

したがって、例えば、事業者が従業員の社宅に使用することが明らかにされている建物を当該事業者に貸し付ける場合には、貸主と当該事業者との間の賃貸料及び当該事業者と従業員との間の賃貸料(使用料)ともに非課税となります。

原則、契約による

賃貸人と賃借人との間で、賃借人が「従業員への貸付けに使用する」と用途を明らかにしている場合は、賃貸人・賃借人ともに非課税売上となりますが、賃貸人⇔賃借人 でそれが契約上明らかになっていない場合でも、以下のようなケースは非課税とされます。

- 賃借人と「賃借人にとっての転貸先」との契約で、居住用として使われることが明らかになっている

- 転貸先が個人であって、居住用として使用されていないことを賃貸人が把握していない

なお、賃借人と賃貸人との間の契約においてその貸付けに係る用途が明らかにされていない場合であっても、例えば、次のような場合には、その貸付け等の状況からみて住宅用に供されていることが明らかな場合に該当し、住宅の貸付けとして非課税とされます。

(1) 住宅の賃借人がその住宅を第三者に転貸している場合であって、その賃借人と入居者である転借人との間の契約において人の居住の用に供することが明らかにされている場合

(2) 住宅の賃借人がその住宅を第三者に転貸している場合であって、その賃借人と入居者である転借人との間の契約において人の居住の用に供することが明らかにされていないが、その転借人が個人であって、その住宅が人の居住の用に供されていないことを賃貸人が把握していない場合

国税庁HP『No.6226 住宅の貸付け』より抜粋

貸主側の会計処理

| 普通預金 | 200,000 | 賃料収入(非課税) | 200,000 |

借主側の会計処理

| 賃借料(非課税仕入れ) | 200,000 | 普通預金 | 200,000 |

| 普通預金 | 70,000 | 賃料収入(非課税) | 70,000 |

物件取得時

最初に物件取得したあとはシンプルなビジネスモデルですが、取得した期は論点がたくさんあるため外部専門家の協力が必要になります。

詳細は別コラムにて解説します。

参考元情報

転貸を前提とした住宅の貸付け|国税庁 (nta.go.jp)

No.6226 住宅の貸付け|国税庁 (nta.go.jp)

No.6225 地代、家賃や権利金、敷金など|国税庁 (nta.go.jp)

その他参考コラム

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。