本コラムでは以下のような方を対象として、個人住民税の申告について解説しています。

- 副業(所得20万円以下)をしている会社員

- 「20万円以下なら確定申告不要」という情報もあり混乱している方

- 所得税と住民税の違いがよく分からないという方

住民税申告が必要

所得税に関しては、「給与所得以外の所得が20万円以下であれば確定申告不要」という話を聞いたことがある方もいるかと思います。

しかし実は、「所得税は確定申告不要だが、個人住民税の方は申告しなければならない」というケースもあります。

まるで罠のような感じですが、所得税は「国税」で個人住民税は「地方税」であり、両者は管轄も根拠条文も考え方も異なっているのでこのようなことが起きてしまうのです。

個人住民税だけ申告漏れにならないように気を付けましょう。

所得税(国税)

年末調整されているかどうか

会社員(給与所得者)はほとんどの場合は確定申告は不要ですが、その理由は会社(給与の支払者)が行う「年末調整」という手続きによって納税が完了することが多いためです。

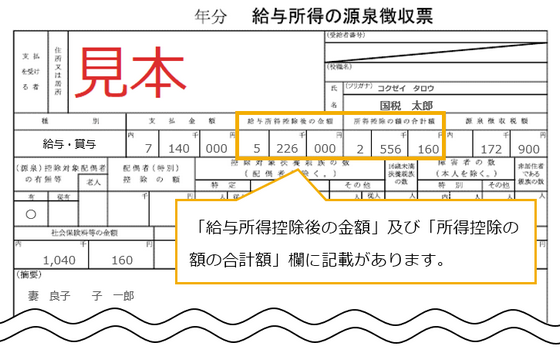

「自分が年末調整されているのかどうかわからない」という方は、会社から発行される源泉徴収票を確認してみましょう。

会社から支給される給与が年収2,000万円以下の会社員で、源泉徴収票の以下黄色い枠内に金額が印字されていれば、年末調整は済んでいるということになります。

会社員でも確定申告しなければならない場合

以下リンク先のようなケースに該当する場合には、会社員でも所得税の確定申告をしなければなりません。

「確定申告をすれば税金が還付されるからした方が良い」ではなく「確定申告をしなければならない(義務)」ですのでご注意ください。

- 会社からの給与が年収2,000万円超の場合

- 1社に勤務している会社員で、給与所得と退職所得以外の所得が20万円超の場合

- 2社に勤務している会社員のうち一定の場合において、給与所得と退職所得以外の所得が20万円超

- 同族会社の役員でその会社から貸付金利子や資産賃借料などを受け取っている場合

- 源泉徴収義務のない者から給与等の支払を受けている

- その他一定の場合

副業等による所得が20万円超の場合

以下の場合には確定申告が必要です。

- 一か所からのみ給与を貰っている会社員

- 給与所得及び退職所得以外の所得の合計額が20万円超える

「給与所得及び退職所得以外の所得」とは、例えば雑所得(アフィリエイトブログ運営によるものやウーバーイーツ配達によるものなど)や不動産所得などを指します。

つまり、会社からの給与等以外に何か所得(=収入-経費)があり、その金額が20万円超えていたら所得税の確定申告が必要、ということです。

20万円以下の場合

所得税は20万円以下であれば確定申告の義務はありませんが、その根拠は以下の条文です。

(確定所得申告を要しない場合)

第百二十一条 その年において給与所得を有する居住者で、その年中に支払を受けるべき(一部省略)給与等(一部省略)の金額が二千万円以下であるものは、次の各号のいずれかに該当する場合には、(一部省略)その年分の課税総所得金額及び課税山林所得金額に係る所得税については、同項の規定による申告書を提出することを要しない。(一部省略)

一 一の給与等の支払者から給与等の支払を受け、かつ、当該給与等の全部について(一部省略)所得税の徴収をされた又はされるべき場合において、その年分の利子所得の金額、配当所得の金額、不動産所得の金額、事業所得の金額、山林所得の金額、譲渡所得の金額、一時所得の金額及び雑所得の金額の合計額(一部省略)が二十万円以下であるとき。

(一部省略)

所得税法 より抜粋

要約すると

細かい部分は割愛して要約すると、以下の全てに該当するような会社員は、所得税の確定申告書の提出義務はない、と言っています。

- 国内で働いている会社員である

- 給与等の金額が2,000万円以下である

- 1つの会社からのみ給与等を貰っている

- 給与等の全額がきちんと源泉徴収されている

- 給与所得以外の所得(副業によるものなど)が20万円以下である

- 政令で定める一定のケースに該当しない(詳細割愛)

ちなみにこれは「1つの会社からのみ給与等を貰っている会社員の場合」の話であり、他のケースについては割愛します。

個人住民税(地方税)

個人住民税(都道府県と市町村とで合計2つあります)については以下が根拠条文です。

(個人の道府県民税の申告等)

第四十五条の二 第二十四条第一項第一号に掲げる者は、三月十五日までに、(一部省略)次に掲げる事項を記載した申告書を、

(一部省略)賦課期日現在における住所所在地の市町村長に提出しなければならない。

ただし、(一部省略)給与支払報告書(一部抜粋)を提出する義務がある者から一月一日現在において俸給、給料、賃金、歳費及び賞与並びにこれらの性質を有する給与(一部省略)の支払を受けている者で

前年中において給与所得以外の所得(一部省略)を有しなかつたもの(一部省略)

については、この限りでない。

(市町村民税の申告等)

第三百十七条の二 第二百九十四条第一項第一号に掲げる者は、三月十五日までに、(一部省略)次に掲げる事項を記載した申告書を

賦課期日現在における住所所在地の市町村長に提出しなければならない。

ただし、(一部省略)給与支払報告書(一部省略)を提出する義務がある者から一月一日現在において俸給、給料、賃金、歳費及び賞与並びにこれらの性質を有する給与(一部省略)の支払を受けている者で

前年中において給与所得以外の所得(一部省略)を有しなかつたもの(一部省略)

については、この限りでない。

地方税法 より抜粋

長いし読みづらいので細かい部分は割愛して要約すると、以下の人は個人住民税申告書の提出は不要、と言っています。

- 1月1日時点において会社員であり給与等の支払いを受けている

- 勤務先から自治体へ給与支払報告書が提出されている

- 前年中に給与所得以外の所得を有していなかった

大切なのは、ここでは所得税と異なり20万円以下ルールがない、という点です。

つまり会社員が1円でも「給与所得以外の所得」を有しているのであれば、個人住民税の申告が必要になります。

副業を行っている会社員

住民税申告が必要な場合

例えば、副業をやっていて以下のような事実関係があるとします。

- 雑所得に係る収入金額15万円

- 雑所得に係る必要経費5万円

- 給与所得と雑所得以外に所得は無し

「雑所得(利益)=収入金額ー必要経費」で算出しますので、この場合は雑所得=10万円となります。

20万円以下なので、国税(所得税)については確定申告不要ですが、個人住民税(地方税)については申告書を提出しなければなりません。

もし提出が漏れていた場合は直ぐに申告しましょう。

税務の実務上、指摘されてから申告するのと自ら申告するのとでは、当局や自治体から見たときの印象が違いますので、気づいたときにすぐ行動するのが吉です。

赤字だった場合は?

ちなみに、仮に以下のような事実関係であった場合はどうでしょうか。

- 雑所得に係る収入金額が2万円

- 雑所得に係る必要経費が10万円

- 給与所得以外に所得は無し

雑所得は△8万円になりますが、この場合、「雑所得が無い=給与所得以外の所得を有しなかった」状態になりますので住民税申告書の提出は不要と思われます。

ちなみに、所得証明に「雑所得がマイナス状態となっている」ことを載せたいのであれば申告してもOKです。

考えるのが面倒…

「こういう場合は住民税の申告が必要だが所得税申告は不要」「こういう場合は所得税申告が必要」という風にいちいち考えるのは面倒という方は、「所得(利益)が1円でも生じたなら、所得税(国税)の確定申告をする」とあらかじめマイルールを設けておいた方がある意味楽かと思います。

所得税(国税)の確定申告書を提出しておくと、住民税(地方税)の申告書も提出されたものとみなされるからです。

第四十五条の三 (一部省略)前年分の所得税につき所得税法第二条第一項第三十七号の確定申告書(一部省略)を提出した場合(一部省略)には、本節の規定の適用については、当該確定申告書が提出された日に前条第一項から第四項までの規定による申告書が提出されたものとみなす。ただし、同日前に当該申告書が提出された場合は、この限りでない。

地方税法 より抜粋

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。