社会保険料控除

「健康保険の保険料」(会社員が給与から天引きされているもの)や「国民健康保険の保険料」(自営業などが支払っているもの)、「労働保険料」、「国民年金の保険料」といった「社会保険料」を支払っている場合(又は給与から控除された場合)は、その金額を所得(利益)から控除することができます。

つまり「税率を乗じる前のベース金額」が少なくなる(税金が減る)ということです。

(社会保険料控除)

第七十四条 居住者が、各年において、自己又は自己と生計を一にする配偶者その他の親族の負担すべき社会保険料を支払つた場合又は給与から控除される場合には、その支払つた金額又はその控除される金額を、その居住者のその年分の総所得金額、退職所得金額又は山林所得金額から控除する。

2 前項に規定する社会保険料とは、次に掲げるものその他これらに準ずるもので政令で定めるもの(第九条第一項第七号(在勤手当の非課税)に掲げる給与に係るものを除く。)をいう。

一 健康保険法(大正十一年法律第七十号)の規定により被保険者として負担する健康保険の保険料

二 国民健康保険法(昭和三十三年法律第百九十二号)の規定による国民健康保険の保険料又は地方税法の規定による国民健康保険税

二の二 高齢者の医療の確保に関する法律(昭和五十七年法律第八十号)の規定による保険料

三 介護保険法(平成九年法律第百二十三号)の規定による介護保険の保険料

四 労働保険の保険料の徴収等に関する法律(昭和四十四年法律第八十四号)の規定により雇用保険の被保険者として負担する労働保険料

五 国民年金法の規定により被保険者として負担する国民年金の保険料及び国民年金基金の加入員として 負担する掛金

六 独立行政法人農業者年金基金法の規定により被保険者として負担する農業者年金の保険料

七 厚生年金保険法の規定により被保険者として負担する厚生年金保険の保険料

八 船員保険法の規定により被保険者として負担する船員保険の保険料

九 国家公務員共済組合法の規定による掛金

十 地方公務員等共済組合法の規定による掛金(特別掛金を含む。)

十一 私立学校教職員共済法の規定により加入者として負担する掛金

十二 恩給法第五十九条(恩給納金)(他の法律において準用する場合を含む。)の規定による納金

3 第一項の規定による控除は、社会保険料控除という。

所得税法 より抜粋

\ 無料! /

「支払った金額」が集計対象

社会保険料控除の対象となる金額は、「現実に支払った分」です。仮に納付期限が到来していても、それを現実に支払っていないのであれば、社会保険料控除の対象にはなりません。

74・75-1 法第74条第1項又は第75条第1項に規定する「支払った金額」については、次による。(昭46直審(所)19、平13課個2-30、課資3-3、課法8-9改正)

(1) 納付期日が到来した社会保険料又は小規模企業共済等掛金(以下74・75-3までにおいてこれらを「社会保険料等」という。)であっても、現実に支払っていないものは含まれない。

(一部省略)

所得税基本通達 より抜粋

\ 格安丸投げ! /

任意継続は対象?

退職した職場の健康保険組合に継続して所属し続けることを「任意継続」と呼びますが、これも社会保険料控除の対象となります。通常、会社員であれば社会保険料の金額は会社から貰った源泉徴収票上で確認します。

しかし、任意継続分は給与から控除されるわけではなく、自分で納付書などで支払うため、源泉徴収票ではなく、任意継続分の保険料を支払ったときの領収証書などを証拠資料とします。

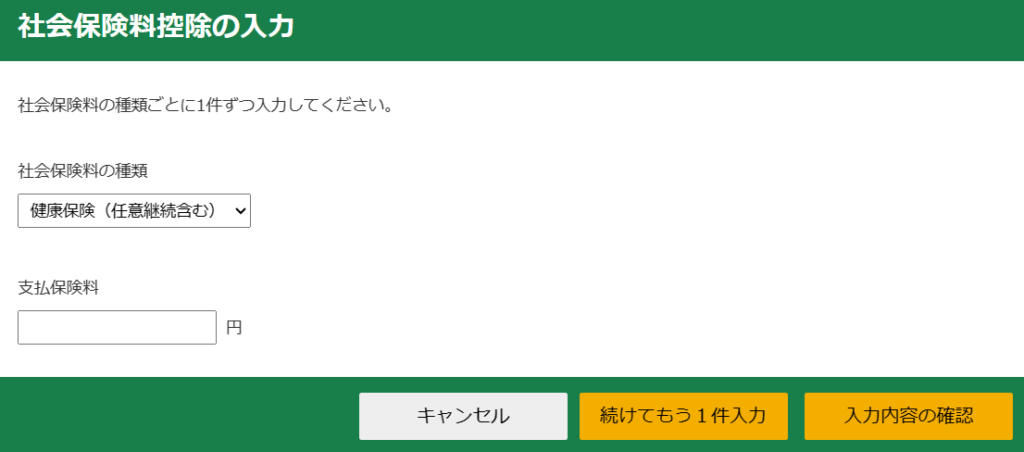

ちなみに、国税庁の「確定申告書等作成コーナー」では、源泉徴収票に記載されている支払金額や社会保険料等の金額を転記しますが、任意継続のような「源泉徴収票から確認できない社会保険料」を入力するページもちゃんとあります。

プルダウンで「健康保険(任意継続含む)」を選びます。

\ 無料! /

前納した場合

会社員の場合は毎月の給与から引かれているので無関係ですが、「国民健康保険」や「健康保険(任意継続)」の場合、数か月分まとめて納付して割引を受けるといったことがあります。

その場合、前納の期間が1年以内のものであれば、支払った日の属する年の社会保険料等の金額としてOKです。

翌年分の保険料を支払った場合

Q2

本年中に翌年3月までの1年間分の保険料を支払いましたが、その支払った全額を本年分の社会保険料控除の対象としてよいでしょうか。

A2

前納した期間が1年以内のものについては、本年分の社会保険料控除の対象として差し支えありません。

国税庁『No.1130 社会保険料控除』より抜粋

(所法74、所基通74・75-2)

(前納した社会保険料等の特例)

74・75-2 前納した社会保険料等のうちその前納の期間が1年以内のもの及び法令に一定期間の社会保険料等を前納することができる旨の規定がある場合における当該規定 に基づき前納したものについては、その前納をした者がその前納した社会保険料等の全額をその支払った年の社会保険料等として確定申告書又は給与所得者の保険料控除申告書に記載した場合には、74・75-1の(2)にかかわらず、その全額をその年において支払った社会保険料等の金額として差し支えない。

所得税基本通達 より

なお、この前納した社会保険料等の特例(以下この項において「特例」という。)を適用せずに確定申告書を提出した場合には、その後において更正の請求をするときにおいても、この特例を適用することはできないことに留意する。(平25課個2-8、課法9-3、課審5-28改正)

退職した場合

転職などのために会社を退職し、最後の給与が支払われる月の給与明細がマイナスになってしまうことがあります。

「会社から支払われる給与」<「社会保険料や所得税、住民税など、毎月給与から控除されている金額」となっているような場合です。

その場合、会社から請求書が届き自分で会社の口座へ振り込むことになるかと思います。そういうときでも、社会保険料控除の対象となります。

(給与から控除される社会保険料等に含まれるもの)

74・75-3 健康保険、厚生年金保険若しくは雇用保険の保険料又は確定拠出年金法の規定による個人型年金加入者掛金のように通常給与から控除されることとなっているものは、たまたま給与の支払がないなどのため直接本人から徴収し、退職手当等から控除し、又は労働基準法第76条《休業補償》に規定する休業補償のような非課税所得から控除している場合であっても、給与から控除される社会保険料等に含まれるものとする。(平2直法6-5、直所3-6、平13課個2-30、課資3-3、課法8-9改正)

所得税基本通達 より抜粋

\ 格安丸投げ! /

会社が負担した場合

レアケースですが、会社が従業員が負担すべき社会保険料を負担してあげた場合、社会保険料控除の対象にはなりません。が、普通はそのような場合は会社が従業員に対して、経済的利益(負担してあげた社会保険料)を与えた=給与ということになり、給与課税されます。

給与課税されていれば、その金額は社会保険料控除の対象になります。

(使用者が負担した使用人等の負担すべき社会保険料)

74・75-4 役員又は使用人が被保険者として負担すべき社会保険料を使用者が負担した場合には、その負担した金額は、役員又は使用人が支払った又は給与から控除される社会保険料の金額には含まれないものとする。ただし、その負担した金額でその役員又は使用人の給与等として課税されたものは、給与から控除される社会保険料の金額に含まれるものとする。(昭46直審(所)19、平23課個2-33、課法9-9、課審4-46改正)

(注) 36-32により課税されない少額の社会保険料は、社会保険料控除の対象とはならないが、使用者が負担した小規模企業共済等掛金は、全て給与等として課税され、小規模企業共済等掛金控除の対象となることに留意する。

所得税基本通達 より抜粋

個人事業の起業前TIPS

これから個人事業をはじめる方

はじめて個人事業を起業する方向けのお役立ち情報集です。

ロゴマークの準備

- Canvaで自作する。

- スキルシェアリングサイト『ココナラ』で外注する。

拘りがある場合やデザインが好きな方はCanvaで自作してみましょう。プロのデザイナーさんに依頼する場合、約6万円前後~もあれば数千円程度のものもあるなど料金幅は大きめです。

\ ココナラで! /

名刺の準備

ロゴマークと同時に作成すると思いますが、名刺は一度作成しても必ず修正したくなります。キャッチフレーズや文字の位置、レイアウトなどを改善したくなるからです。そのためいきなり何百部もするのはやめておいた方が良いかもしれません。100部くらいでOKです。

\ ココナラで! /

ホームページの準備

| 項目 | 自作 | 『ココナラ』で外注 | HP制作会社へ外注 |

|---|---|---|---|

| 価格帯 | 年間1万円弱~※1 | 数千円~数十万円 | 100万円~ |

| クオリティ | |||

| 作業負担 | |||

| HP公開後のメンテ | |||

| 広告の自己コントロール |

- ※1 サーバーレンタル代のみの場合。

- HPは自社の広告。理想は自身のコントロール下におくべきで、「その都度、保守運用委託先に依頼しなければ更新ができない」という状況は避けるべき。

- 自作する場合、Wordpressを勉強し続ける胆力が必要になることも忘れずに。

- SEO対策は結果が保証されるものではないため、資金に余力があるか確証がある場合を除き、多額のお金を投下するのは慎重に。

\ ココナラで! /

開業届出など

- 個人事業の開業・廃業等届出書

- 所得税の青色申告承認申請書

- 事業開始等申告書

個別性の反映ができるため税理士へ依頼するのが最善ですが、開業資金を減らしたくないという場合、マネーフォワードクラウド開業届がおすすめです。

\ 個人事業をはじめる方! /

その他

澁谷税理士事務所のサポート体制

弊所では事業者向けの税務顧問をメインであつかっております。創業期のお客様もご対応させて頂いておりますので、脱サラしこれから起業するという方は以下サービスメニューをご参照下さいませ。

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。