ポイントの税金は難しい

- ポイ活をしている個人(一般消費者の立場)

- 事業活動でポイントを獲得している個人事業主(事業者の立場)

個人的な感触として、ポイントに関しての税務当局側からリリースされている情報は少なく、結論として実務的な処理方法が定まっていない、と感じます。そのため、本コラムの情報を利用する場合はあくまでご参考情報として活用下さい。

状況ごとの課税関係

| ケース | 区分 | ポイント獲得の起因 | 課税関係 |

|---|---|---|---|

| ① | プライベート | 消費行為 | 値引 or 一時所得 |

| ② | プライベート | 臨時・偶発的 | 一時所得 |

| ③ | プライベート | 役務等の提供 | 雑所得 |

| ④ | 個人事業 | 全て | 値引 or 事業所得 |

収入金額or値引として計上するタイミング

2 一般的に企業が発行するポイントのうち決済代金に応じて付与されるポイントについては、そのポイントを使用した消費者にとっては通常の商取引における値引きと同様の行為が行われたものと考えられますので、こうしたポイントの取得または使用については、課税対象となる経済的利益には該当しないものとして取り扱うこととしています。

(注)ポイント付与の抽選キャンペーンに当選するなどして臨時・偶発的に取得したポイントについては、通常の商取引における値引きと同様の行為が行われたものとは考えられませんので、そのポイントを使用した場合には、その使用したポイント相当額を使用した日の属する年分の一時所得の金額の計算上、総収入金額に算入します。

国税庁HP『No.1907 個人が企業発行ポイントを取得又は使用した場合の取扱い』 より抜粋

- どのケースにおいても、ポイントを「使用」したタイミングでそれを認識し計上します。

ポイントプログラムは、受贈者たるポイント保有者の特典の請求等の意思表示を停止条件とする贈与契約と考えられるので、ポイントによる経済的利益は、停止条件が成就した時、即ち、ポイント保有者がポイントを使用して特典の請求等をした時に得られることから、課税されるべき所得としての認識時期はポイントの使用時であると考えられる。

国税庁HP『企業が提供するポイントプログラムの加入者(個人)に係る所得税の課税関係について』 より抜粋

- 上記は国税庁公式見解ではなく研究資料ですが参考情報として掲載します。

ポイントの種類

大きく2種類ある

| 種類 | 具体例 |

| 共通ポイント | Tポイント、Pontaポイント、楽天ポイント、dポイント |

| 自社発行ポイント | マツモトキヨシのポイント、ビッグカメラのポイント |

- これは税務の話ではありませんので税理士も素人ですが、世の中に存在するポイントは大きく、「自社発行ポイント」と「共通ポイント」の2種類に分かれるようです。

現状の企業ポイントは、家電量販店、スーパーマーケット、ドラッグストア及びインターネット通販会社といった小売業やクレジットカード会社、航空会社及び通信事業会社などのサービス業を中心とする企業ないしはその系列企業単位で付与・交換等が行われる独立型ポイントと、

ポイントサービスの提供を専門とする運営企業のプログラムに多数の企業が参加し、これらの提携企業間で広く付与・交換等が行われる共通ポイントに大別される。

このうち、独立型ポイントは、一般には、自社発行(型)ポイントとも呼ばれ、自社又は自社グループ(以下「自社等」という。)内の企業において付与されたポイントが、同一グループ内で交換等がされる企業ポイントをいう。

他方、共通ポイントは、多数の企業が単一の企業ポイントを利用することにより、業種等の垣根も越えたより多くの企業間で付与・交換等がされるとの趣旨で用いられるのが通例である。

国税庁HP『法人が企業ポイントを取得した際の所得認識について』 より抜粋

企業発行ポイント

- 国税庁HPの『No.1907 個人が企業発行ポイントを取得又は使用した場合の取扱い』では「企業発行ポイント」というワードが使用されていますが、結論からいえば、「自社発行ポイント」と「共通ポイント」を区別しない(両方を含んでいる)ためのワードと思われます。

(注)証券会社等においてポイントを使用して株式等を購入した場合、一般的には、その株式等の取得価額(取得費等)はポイント使用前の支払金額(ポイント使用相当額を含めた支払金額)を基に計算するとともに、ポイント使用相当額は一時所得の総収入金額に算入します。

個人事業者の方が企業発行ポイントを取得または使用した場合の取扱いについては、次の資料をご確認ください。

・ 企業発行ポイントの使用に係る経理処理(PDF/190KB)

・ 共通ポイント制度を利用する事業者(加盟店A)及びポイント会員の一般的な処理例(PDF/143KB)

・ 事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方

国税庁HP『No.1907 個人が企業発行ポイントを取得又は使用した場合の取扱い』 より抜粋

- 「自社発行ポイント」も「共通ポイント」も「企業が発行」していることに変わりないという意味において「企業発行ポイント」であり、また、上記の記述より「企業発行ポイント」の中には「共通ポイント」も含まれているものだと読み取ることができます。

- (注)の箇所も、楽天ポイント(共通ポイント)を使用して楽天証券で株を購入する場合など、明らかに「共通ポイント」の話をしています(ドラッグストアのポイント(自社発行ポイント)で株の購入はできませんよね)。

一⽅、自社ポイントのように、商品等の購入の際のポイント利⽤が「値引き」となる場合には、「値引

国税庁HP『即時充当によるキャッシュレス・消費者還元に係る消費税の仕入税額控除の考え方』 より抜粋

き後の⾦額」が「課税仕入れに係る支払対価の額」となります。

- さらに、上記リンク先情報では、「『自社ポイント』については「値引き」として扱われる」と記載されており、明らかに「企業発行ポイント」というワードが「自社ポイント」と区別されて使われていることが分かります。

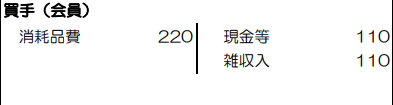

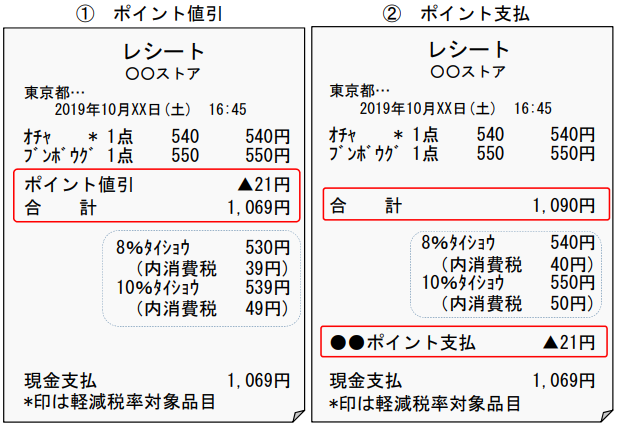

- 『企業発行ポイントの使用に係る経理処理』でも、値引きとして扱われる例が掲載されていますが、「②ポイント支払」のケースの仕訳は、『共通ポイント制度を利用する事業者(加盟店A)及びポイント会員の一般的な処理例』に掲載されている「ポイント使用時 買手(会員)」の仕訳と同様で両建処理(値引として扱わない)となっています。

- よって、『企業発行ポイントの使用に係る経理処理』に掲載されている「①ポイント値引」が「自社ポイント」の例、「②ポイント支払」が「共通ポイント」の例であると考えます。

なお、商品購入時に発行されるレシートには、ポイント使用の態様に応じて「課税仕入れに係る支払対価の額」が表示されていると考えられますので、商品を購入した事業者においては、レシートの表記から「課税仕入れに係る支払対価の額」を判断して差し支えありません。

国税庁HP『No.6480 事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方』 より抜粋

- さらに、上記のとおり、「レシート表記から判断してOK」と記載されているため仮に「共通ポイント」であったとしてもレシートに「値引」と印字されているのであればそれに従って良い、ということになります。

- この時点で「消費者側において『自社ポイント』か『共通ポイント』か考えることは無意味であり最終的にはレシート表記を正とする、両者を区別することは課税関係に影響しない」とも言えると考えられます。

- 以上より、「企業発行ポイント」=「自社発行ポイント」「共通ポイント」 という結論になると考えます。

- 念のためこれらの資料をPDF等で国税庁公式見解として保管しておくことをお勧めします。

消費行為によって獲得したポイントの場合

値引となる場合

個人が「プライベートにおける消費行為(生活費や娯楽品購入の支払いなど)」の決済代金に応じて獲得した企業発行ポイントを、「プライベートにおける他の消費行為」に使用するようなケースでは、値引として扱われ確定申告は不要となります。

- 商品購入など「プライベートにおける消費行為」にポイントを使用している

- 企業が発行するポイントである

- 「プライベートにおける消費行為」の決済代金に応じて付与されているポイントである

問

私は、ドラッグストアで商品を購入する際に、同ストアが発行するポイントの付与を受けました。このポイントは、次回以降の買い物の際に、1ポイント1円に換算して、決済代金の値引きや景品との交換などに使用できるものです。

その後、そのポイントを商品購入の際に使用しましたが、私が取得または使用したポイントについて、所得税の確定申告は必要になりますか。

答

原則として、確定申告をする必要はありません。

(説明)

1 商品購入に対する通常の商取引における値引きを受けたことによる経済的利益については、原則として課税対象となる経済的利益には該当しないものとして取り扱っています。

2 一般的に企業が発行するポイントのうち決済代金に応じて付与されるポイントについては、そのポイントを使用した消費者にとっては通常の商取引における値引きと同様の行為が行われたものと考えられますので、こうしたポイントの取得または使用については、課税対象となる経済的利益には該当しないものとして取り扱うこととしています。

国税庁HP『No.1907 個人が企業発行ポイントを取得又は使用した場合の取扱い』 より抜粋

楽天ポイントを例に

この「決済代金に応じて付与」について楽天を例に挙げると、以下のページにおいて、①「進呈対象」が「利用金額」や「購入料金」となっており、②「還元率」に応じてポイント付与されているもの が、「決済代金(購入料金等)に応じて(×還元率)付与」されているものと考えることができると思います。

例えば「楽天シニア」や「楽天ブログ」などは、「進呈対象」が「金額」ではないものとなっていますので、「決済代金に応じて付与」とは言えないものと考えられます。

一時所得?

ほとんどのポイントプログラムは、物品等の購買を起因として、売買等の目的物とは別の経済的利益を与えるという、法人から消費者への贈与契約であることから、一時所得となる。

国税庁HP『企業が提供するポイントプログラムの加入者(個人)に係る所得税の課税関係について』 より抜粋

- 補足ですが、上記の情報源において「一時所得に該当する」との記述もあります。

- ネット上でもおそらくこの資料に依拠しての「ポイント使用額は一時所得の収入である」という意見が散見されます。

- 上記は国税庁公式見解ではなく税務大学校の研究資料であり、また、情報の時系列としても、『No.1907 個人が企業発行ポイントを取得又は使用した場合の取扱い』(2020年1月リリース)の方が、以下の資料(平成26年6月リリース)よりも新しいため、実務としては前者が現状の国税庁公式見解として捉えることが無難かと思います。

一時所得となる場合

ポイントの使用に関する課税関係は上記のとおりですが、ポイントを使用して医薬品購入の決済代金の値引きを受けた場合など、所得控除の対象となる支出にポイントを使用したことが明らかな場合には、

1 ポイント使用後の支払金額を基に所得控除額を計算する方法

2 ポイント使用前の支払金額を基に所得控除額を計算するとともに、ポイント使用相当額を一時所得の総収入金額として算入する方法

のいずれかの方法により、所得金額および所得控除額を計算してください。

(注)証券会社等においてポイントを使用して株式等を購入した場合、一般的には、その株式等の取得価額(取得費等)はポイント使用前の支払金額(ポイント使用相当額を含めた支払金額)を基に計算するとともに、ポイント使用相当額は一時所得の総収入金額に算入します。

国税庁HP『No.1907 個人が企業発行ポイントを取得又は使用した場合の取扱い』 より抜粋

- 前述の「値引となる場合」との明確な線引き基準がいまいち不明瞭ですが、「プライベートにおける消費行為で決済代金に応じて獲得したポイント」であっても、そのポイントを使用して「所得控除の適用を受ける場合の医薬品」を購入する、証券会社で株式を購入をする場合は、一時所得の収入として扱われます。

臨時・偶発的に獲得したポイントの場合

(注)ポイント付与の抽選キャンペーンに当選するなどして臨時・偶発的に取得したポイントについては、通常の商取引における値引きと同様の行為が行われたものとは考えられませんので、そのポイントを使用した場合には、その使用したポイント相当額を使用した日の属する年分の一時所得の金額の計算上、総収入金額に算入します。

国税庁HP『No.1907 個人が企業発行ポイントを取得又は使用した場合の取扱い』 より抜粋

- ポイントプログラムによっては、何かのキャンペーンが実施されていることもあると思いますが、そのような臨時・偶発的に取得したものは一時所得の収入です。

- 「臨時・偶発」の具体例が「抽選キャンペーンに当選」しか記載がありませんが、楽天に関していえば、以下リンク先のキャンペーンのうち、「口座開設するとポイント付与」や「新規入会でポイント付与」のように以下の両方を満たしているようなタイプのポイントであれば、「臨時」ということで一時所得の収入としてカウントすべきと考えられます。

①消費者側において楽天のための「労力・負担」が特に生じていない

②スポットで付与されている

何かの対価として獲得したポイントの場合

ロ 雑所得となる場合

国税庁HP『企業が提供するポイントプログラムの加入者(個人)に係る所得税の課税関係について』 より抜粋

質問やアンケートへの回答等の役務提供の対価として付与されるポイントは対価性があるため雑所得となる。

- 個人がプライベートにおいて何らかの役務(アンケート回答や友達紹介、広告閲覧など)を行ってその対価としてポイントを獲得した場合は、雑所得の収入として扱うことが適用と思われます。

- 以下の資料は税務大学校の研究資料であり国税庁公式見解ではありませんが参考として掲載いたします。

- 楽天の例で言えば、前述の通り、「決済代金に応じて付与」されるタイプのものではなく、「スーパーポイントスクリーン」のような消費者側において「何らかの作業」(労力・負担)が生じておりその対価として付与されたと考えられるポイントについては、雑所得の収入としてカウントすべきと考えられます。

個人事業のなかで獲得したポイントの場合

値引となる場合

レシートで上記の①のような表記となっている場合は値引として扱います。②の場合は事業所得の収入として扱います。

事業所得となる場合

イ 事業所得等となる場合

国税庁HP『企業が提供するポイントプログラムの加入者(個人)に係る所得税の課税関係について』 より抜粋

事業所得等の業務に関して資産等を購入した際に獲得したポイントについては、その業務の付随収入に該当し、事業所得等となる。

27-5 事業所得を生ずべき事業の遂行に付随して生じた次に掲げるような収入は、事業所得の金額の計算上総収入金額に算入する。(一部省略)

(1) 事業の遂行上取引先又は使用人に対して貸し付けた貸付金の利子

(2) 事業用資産の購入に伴って景品として受ける金品

(3) 新聞販売店における折込広告収入

(4) 浴場業、飲食業等における広告の掲示による収入

(5) 医師又は歯科医師が、休日、祭日又は夜間に診療等を行うことにより地方公共団体等から支払を受ける委嘱料等

(注) 地方公共団体等から支給を受ける委嘱料等で給与等に該当するものについては、28-9の2参照

(6) 事業用固定資産に係る固定資産税を納期前に納付することにより交付を受ける地方税法第365条第2項《固定資産税に係る納期前の納付》に規定する報奨金

所得税基本通達 より抜粋

- 個人事業主が事業に付随して得た収入は、事業付随収入として、事業所得に係る収入金額にカウントすることとなります。

- プライベートと区別するために個人事業専用のクレジットカードなどを作っておくことで、どれがプライベート分でどれが事業分かを判別できるようにしておくと、確定申告時期に自分が苦しまなくて済みます。

全て値引説

また、加盟店においては、楽天ポイント、Tポイント、dポイントなどの共通ポイントの会員のポイントの使用額を「値引き」とするのが正しい、ということを確認するために、東京国税局に対して文書照会を行うお手伝いをすることとなりました。

TKCグループHP『共通ポイントの消費税の処理』(株式会社TKC 顧問税理士 朝長 英樹氏) より抜粋

この文書照会のお手伝いをした加盟店は、大手小売業者の2社でしたが、本年8月下旬になって、東京国税局から、この2社に対し、会員のポイントの使用額を「値引き」とすることで良いという電話による回答があり、翌月の9月初旬に、東京国税局において、その回答の内容の確認が行われました。

このため、共通ポイントの会員のポイントの使用額が「値引き」であるということは、これらの回答で明確になったということになります。

- 2023年9月時点において上記の情報があります。

- これはTKCグループHPに掲載されているコラムです。どこかの大手企業が国税局に対して文書照会を試みたようです。

- これは会員=事業者だった場合の話ですが、値引きとする=収入金額を認識しない ということにもなりますので、その場合、「一時所得の収入として認識するケース」ももしかすると無くなるのかもしれませんが、現時点ではどうなるのか不明です。

実務上の問題点

様々な種別のポイントを獲得した場合、獲得した時点ですべてごちゃ混ぜになります。これらのごちゃ混ぜになったポイントを、獲得起因ごとに、「いつ使用したか」を区別して集計することは現実的に不可能です。

ポイントの認識時期は前述の通り、「使用時」ですので、「どのポイントをいつ使用したか」を区別しなければ、国税庁公式見解通りの処理を行うことはできません。この状況に関して具体的にどうすればいいのか、現状何のアナウンスもないため実務方針が定まっていないという状況です。「法律は不可能を要求するものではない」とかいいますが、現状「不可能を要求している」状態です。

一般消費者(個人)や零細企業において正確に集計するのはかなり無理があるように思えますので、将来的にはもしかするとポイント発行企業(楽天など)側に何らかの義務が課せられるかもしれません。ポイント発行企業はどこも大企業ばかりですが、そのような大企業であればこのような煩雑極まりない整理をやれるだけのリソースがあるためです。

ポイントもそうですが、個人で事業を行う際、プライベート取引と事業に関する取引とがごっちゃになっていると無駄な事務作業を生む原因になります。事業専用の口座やカードを作り、それをマネーフォワードのようなクラウド会計と連携すると、この無駄な作業がある程度カットされますのでおすすめです。

個人事業主・副業ワーカー向けTIPS

副業や個人事業で活動中の方

既に副業や個人事業をはじめており活動中の方々向けのお役立ち情報です。

ロゴマーク

- WebDesign研究所sky様の出品サービス

- 販売実績数110件以上、評価件数80件以上

- 総販売実績数120件以上

- ロゴマークの権利保護についてスポットで相談できる

- 17,000円~

\ ココナラで! /

ロゴマークと商標

- K-FOREST知財事務所様のサービス

- ロゴマークの権利保護についてスポットで相談できる

- 5,000円~

\ ココナラで弁理士へ相談! /

クラウド会計ソフト

複式簿記による記帳

青色申告をする場合、単に数字を日付ごとに集計するだけでは複式簿記による記帳になっていないため、青色申告の要件を満たさなくなります。そのため、Excelなどで自作するのではなく、freeeやマネーフォワードクラウド確定申告のようなきちんとした会計ソフトを選びましょう。

会計ソフト代も惜しいということであれば、個人事業(事業所得)としてはじめるにはかなり危険ですので、まずは副業(雑所得)からスタートすることを強くおすすします。

白色申告者の場合

- 利用料0円

- 白色申告の場合、freeeやマネーフォワードクラウドはオーバースペックな側面もある。

- 副業の規模であればやよいの白色申告オンラインで十分。

青色申告者の場合

| freee会計 | MFクラウド確定申告 | |

|---|---|---|

| 主なユーザー層 | フリーランス | フリーランスから大企業まで |

| 雰囲気 | 先進的 | オーソドックス |

| 複式簿記の習得※1 | ある程度は不要 | 必要 |

| 【PR】freee | 【PR】MFクラウド |

- ※1 会計ソフトはあくまでも「補助輪」です。青色申告をする場合、複式簿記を理解していなければ一定のリスク残ります。

個人の方向け税金・起業の相談先

国税局電話相談センターには限界がある

- 「国税局電話相談センター」では一般的な内容(≒国税庁HPを調べればわかること)しか回答してもらえません。受電した職員も電話相手の個別具体的な事情を把握することは不可能だからです。

\ ココナラで! /

株取引やFXなど

- みつ投資公認会計士税理士様の出品サービス

- 2万円~

- 株式投資、FX、先物、仮想通貨などを扱っている

\ ココナラで! /

大家さん専門

- 不動産と相続専門の事務所

- 大家さんの法人化提案:30,000円~

- ビデオチャットで対応

\ ココナラで! /

キャッシュレスツール

業務効率化のため

- 手動で売上げを集計しなくて済む。

- クラウド会計と連携できるものもある。

サブスク売上げがある方

- ピアノ教室

- 語学教室

- 道場運営

- オンラインサロン

店舗ビジネスの方

- バー経営

- カフェ経営

- 個人飲食店

- ネイルサロン

- パーソナルトレーナー

売上げを作る

一番大切な項目です。いままで会社員だった方も多いと思いますが、頭では「会社員と事業者は違う」と分かっていても、実際にビジネスをはじめてみると思いのほかうまくいかないことも多いのが現実です。

最初は数千円でもいいので小さな売上を作るところから始めてみましょう。『ココナラ』は外注するときだけでなく、自分が出品する側(商品を出す側)としても参加できます。「商売とはなんぞや」という感触をつかむ手段として使えます。

\ 出品だけなら無料! /

オフィス

バーチャルオフィス

- 何らかの事情でビジネス用の住所が必要だが自宅住所は公開したくない。

- 物理的な場所は不要でビジネス用住所だけあればよい。

レンタルオフィス

- 資金に余裕がある。

- 起業前から見込み顧客を獲得済みなどすでに伝手がある。

- ビジネス用個室で作業することが生産性に貢献する。

その他

確定申告を税理士へ有料で依頼するとき

個人の所得税申告は時期が集中する

個人の所得税確定申告は毎年3/15までに、その前年分の所得を申告するため、会計事務所は12-3月は繁忙期となります。そのため、依頼するタイミングが遅れると「うちは既にキャパシティがいっぱいで引き受けられないんです…」と断られてしまうこともあります。

以下で個人の所得税申告を受任してもらえる税理士の探し方をいくつか紹介します。

複数人に相見積もりを取りたいとき

税理士紹介会社大手の『税理士ドットコム』は登録している税理士の母数が多いため、とにかく安さを重視する方にはニーズがマッチしているかもれません。

- 登録している税理士の母数が多い。

- 間にコーディネーターが仲介し交通整理してもらえる。

- 一度に数人の税理士の連絡先がもらえることが多い。

- 安さを重視する場合におすすめ。

- 相見積もりできる。

税理士@ココナラ 様

\ ココナラで! /

- 販売実績200件以上、評価件数200件以上

- 総販売実績1300件以上

- 確定申告:3万円~

- 実務経験15年以上の税理士が対応

三ツ星税理士事務所 様

\ ココナラで! /

- 販売実績数50件以上、評価件数40件以上

- 記帳代行、決算書作成、確定申告セット:2.8万円~

- 仕訳入力数無制限

- 依頼者側で会計ソフト契約は不要

- 確定申告時期は定休日・時間外でも対応可

Miraie会計事務所 様

\ ココナラで! /

- 民間企業勤務経験がある税理士が対応

- 確定申告:3万円~

- インボイス登録あり

みつ投資公認会計士税理士 様

\ ココナラで! /

- ご自身でも投資をおこなっており投資に関する税制に詳しい公認会計士が対応

- 株式投資やFX、先物、仮想通貨(暗号資産)の確定申告に対応

- 販売実績数60件以上、評価件数50件以上

- 総販売実績数150件以上

- 確定申告:2万円~

- オプションが多数あり、個別の状況に柔軟に対応可能

- インボイス登録あり

澁谷税理士事務所のサポート体制

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。