土地付き建物を譲渡した場合

10-1-5 事業者が令第45条第3項各号《一括譲渡した場合の課税標準の計算の方法》に掲げる資産の区分のうち異なる2以上の区分の資産を同一の者に対し同時に譲渡した場合には、それぞれの資産の譲渡の対価について合理的に区分しなければならないのであるが、例えば、建物、土地等を同一の者に対し同時に譲渡した場合において、それぞれの対価につき、所得税又は法人税の土地の譲渡等に係る課税の特例の計算における取扱いにより区分しているときは、その区分したところによる。

(注) 合理的に区分されていない場合には、同項の規定により、それぞれの譲渡に係る通常の取引価額を基礎として区分することに留意する。

消費税基本通達 より抜粋

- 土地と建物を一括譲渡した場合、それぞれを合理的に区分することが必須です。

- 契約書上で既にその「合理的な区分」ができているのであれば良いですが、できていない場合結構面倒なことになります。「金額の区分ができていなかったからやっぱり区分して契約しなおしたいです」なんて相手に言えないと思いますので、土地・建物を購入前(契約締結前)段階でしっかり確認することが重要です。

契約書に取引総額と消費税額の記載がある場合

契約書上、以下のような表記となっていたとします。

| 項目 | 金額 |

| 取引対象物(土地付き建物) | 5,200万円(うち、消費税額等200万円) |

土地の譲渡は非課税売上ですので消費税はかかりません。

契約書に消費税200万円と記載されているということは、200万円÷10%=2,000万円(税抜)が建物(課税売上)に係る分ということになります。

そのため、以下を導き出せます。

| 項目 | 金額 |

| 土地(非課税) | 3,000万円 |

| 建物(課税) | 2,200万円(うち、消費税額等200万円) |

契約書から合理的な区分を行えない場合

消費税をおさえるために以下のような契約書記載になっていたとします。

これはあくまでも当事者で合意した金額に過ぎず、契約書で定めていればそれが即座に税務上認められるわけではありません。この「建物110万円は妥当なのかどうか」のチェックが入ります。

| 項目 | 金額 |

| 土地(非課税) | 5,890万円 |

| 建物(課税) | 110万円(うち、消費税額等10万円) |

このように契約書から「合理的な区分」ができない場合、固定資産税評価額をベースにして土地と建物を按分します。

Q

建物と土地を一括譲渡した場合で、建物代金が区分されていないときは、建物代金はどのように計算したらよいでしょうか?

A

土地とその土地の上に存する建物を一括して譲渡した場合には、土地の譲渡は非課税ですので、建物部分についてのみ課税されます。

この場合、譲渡代金を以下の方法などにより土地と建物部分に合理的に区分する必要があります。(1) 譲渡時における土地および建物のそれぞれの時価の比率による按分

(2) 相続税評価額や固定資産税評価額を基にした按分

(3) 土地、建物の原価(取得費、造成費、一般管理費・販売費、支払利子等を含みます。)を基にした按分

なお、それぞれの対価につき、所得税または法人税の土地の譲渡等に係る課税の特例の計算における取扱いにより区分しているときはその区分した金額によることになります。

(消令45

国税庁HP『No.6301 課税標準』より抜粋消基通10-1-5)

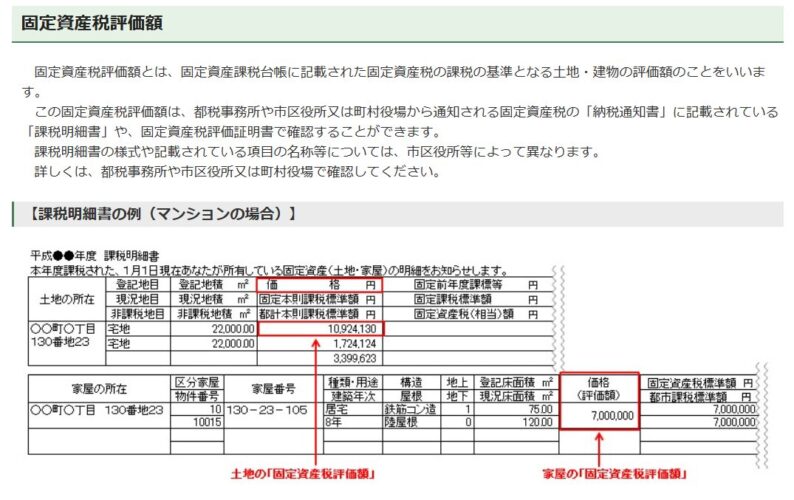

固定資産税評価額とは役所などから送付される課税証明書で確認できるものです。

\ お気軽に! /

プライベート取引との区別

個人や小規模で事業を行う際、プライベート取引と事業に関する取引とがごっちゃになっていると、無駄な事務負担を生み出す原因になります。

マネーフォワードのようなクラウド会計ソフトで、事業専用の口座やカードを連携すると、この無駄な事務負担がある程度カットできるためおすすめです。

\ オーソドックスなプラン! /

不動産賃貸借契約書の作成依頼

\ ココナラで! /

個人の大家さんの法人化

- 不動産と相続専門の事務所

- 大家さんの法人化提案:30,000円~

- ビデオチャットで対応

\ ココナラで! /

法人のスポット確定申告

依頼先を見つけるのは少々ハードルが上がる

個人の方の決算申告をスポットで受任する税理士はたくさんいますが、法人のスポットの決算申告を受任する税理士はゼロではないもののあまり多くはありません。

税務は扱う情報量が膨大であるため、「(本来は)10時間かかる手術を、1時間でやってほしい」と依頼している状態になるためです。

税理士側にもキャパシティがあるため、もしスポットで受任してくれる税理士が見つかった場合、早い者勝ちとなります。以下でスポットで法人の決算申告を受け付けている税理士を紹介します。

複数人に見積もりを取りたいとき

税理士紹介会社大手の『税理士ドットコム』は登録している税理士の母数が多いため、とにかく安さを重視する方にはニーズがマッチしているかもれません。

- 業界大手。

- 間にコーディネーターが入り交通整理してくれる。

- 「とにかく安くやってほしい」という方におすすめ。

- 税理士ドットコムに登録している税理士の母数が多い。

- 全国から税理士を紹介してもらえるため「近隣の税理士へは依頼したくない」という訳ありな方にもおすすめ。

MA会計センター@税理士 様

\ ココナラで! /

- 販売実績数150件以上、評価件数110件以上

- 総販売実績数280件以上

- 70,000円~

- ビデオチャット付で対応

- お急ぎオプションあり

- 売上高ごとに料金変動

- 記帳代行も対応可

お気軽 税理士 様

\ ココナラで! /

- 販売実績数130件以上、評価件数100件以上

- 総販売実績数420件以上

- 35,000円~

- 記帳代行もオプションにて対応可

- 「よくある質問」の個数が多め(2025年7月時点7個)

税理士@ココナラ 様

\ ココナラで! /

- 販売実績数280件以上、評価件数210件以上

- 総販売実績数1,300件以上

- 30,000円~

- 売上高によって料金変動

- 記帳代行もオプションにて対応可

- 税務相談もオプションにて対応可

- 特急対応もオプションにて対応可

澁谷税理士事務所のサポート体制

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。