本コラムは以下のような方を対象としています。

- 投資を始めたいが税金のことがよくわからないし、調べてみても時間が溶けるだけで疲れる

- 正直、税制上のメリットよりも面倒な事務負担を最小限にすることを優先したい

- マイナーな投資ではなくまずは王道ルートから投資を始めたい

ちなみに「確定申告した方が得なケース」については割愛しています。「損してでも税務の手続きを簡便に終わらせたい」という方向けですので予めご了承ください。

\ ココナラで! /

特定口座の全体像

金融商品を購入すると、配当等がもらえたり、その金融商品を売却したときに譲渡益(または損)が生じることで確定申告が必要になりますが、特定口座を利用すると面倒な手続きを証券会社が代わりにやってくれます。

「源泉徴収あり」を選択する

「特定口座(源泉徴収あり)」で確定申告不要な理由は、文字通り「源泉徴収されるから」です。

そのため、まずは「源泉徴収あり」を選択するところから始まります。

既に口座開設済だが自分が「源泉徴収あり」を選択したのかどうか覚えていないという方は、年に一回、証券会社から届く「特定口座年間取引報告書」という書類を、ご自身が利用している証券会社のHP内のマイページにログインしてダウンロードして下さい。

特定口座年間取引報告書に「源泉徴収の選択」という欄があるはずですので、その欄で「有り」となっていれば「特定口座(源泉徴収あり)」を選択しているということが分かります。

ちなみに、この選択は年単位で行われます。

よって、一度「源泉徴収あり」を選択して、年の途中で源泉徴収を行わないように変更することはできません。

譲渡所得・損失が申告不要になる

無事「特定口座(源泉徴収あり)」を作ることができたら、その口座内で生じた上場株式等の譲渡所得や損失は、除外して確定申告を行うことができます。

この「除外して申告できる」という箇所が、確定申告不要制度を指しているものと思われます。

(確定申告を要しない上場株式等の譲渡による所得)

第三十七条の十一の五

その年分の所得税に係る源泉徴収選択口座を有する居住者又は恒久的施設を有する非居住者で、

当該源泉徴収選択口座につき

次の各号に掲げる金額を有するものは、

(一部省略)第三十七条の十一第一項に規定する上場株式等に係る譲渡所得等の金額

若しくは第三十七条の十二の二第二項若しくは第六項に規定する上場株式等に係る譲渡損失の金額

又は所得税法第百二十一条第一項(一部省略)に規定する給与所得及び退職所得以外の所得金額

若しくは同法第百二十一条第三項(一部省略)に規定する公的年金等に係る雑所得以外の所得金額

の計算上

当該各号に掲げる金額(当該各号に掲げる金額が同一の源泉徴収選択口座に係るものである場合には、当該源泉徴収選択口座については、第一号に掲げる金額及び第二号に掲げる金額)を除外したところにより、

同法第百二十条から第百二十七条まで(一部省略)

及び第三十七条の十二の二第九項(一部省略)において準用する同法第百二十三条第一項(一部省略)の規定

を適用することができる。

一 その年中にした源泉徴収選択口座(一部省略)に係る特定口座内保管上場株式等の譲渡につき

第三十七条の十一の三第一項の規定に基づいて計算された当該特定口座内保管上場株式等の譲渡による

事業所得の金額、譲渡所得の金額及び雑所得の金額

並びにこれらの所得の金額の計算上生じた損失の金額

二 その年中に源泉徴収選択口座において処理された差金決済

に係る第三十七条の十一の三第二項に規定する信用取引等に係る上場株式等の譲渡につき

同項の規定により計算された当該信用取引等に係る上場株式等の譲渡による

事業所得の金額及び雑所得の金額

並びにこれらの所得の金額の計算上生じた損失の金額

租税特別措置法 より抜粋

配当等の確定申告不要制度

金融商品を譲渡した場合に生じた損益については前述しましたので、次に金融商品から生じた配当等についてです。

まず、「特定口座(源泉徴収あり)」かどうかに関わらず、上場株式等(この定義については別コラムで解説)のように一定の金融商品に係る配当等についても、除外して確定申告を行うことができます。

(確定申告を要しない配当所得等)

第八条の五

平成二十八年一月一日以後に支払を受けるべき

所得税法第二十三条第一項に規定する利子等(一部省略)

又は同法第二十四条第一項に規定する配当等(一部省略)

で次に掲げるもの

を有する居住者又は恒久的施設を有する非居住者は、

(一部省略)同法第百二十条、第百二十三条若しくは第百二十七条(一部省略)に規定する総所得金額、配当控除の額若しくは純損失の金額

若しくは同法第百二十一条第一項(一部省略)に規定する給与所得及び退職所得以外の所得金額

若しくは同法第百二十一条第三項(一部省略)に規定する公的年金等に係る雑所得以外の所得金額

又は前条第一項に規定する上場株式等に係る配当所得等の金額

の計算上

当該利子等に係る利子所得の金額又は配当等に係る配当所得の金額を除外し、(一部省略)

同法第九十三条第一項、

第百二十条から第百二十七条まで(一部省略)

及び第百六十五条の五の三第一項の規定

並びに第三十七条の十二の二第九項(一部省略)において準用する同法第百二十三条第一項(一部省略)の規定

を適用することができる。

一 内国法人から支払を受ける配当等(次号から第六号までに掲げるものを除く。)で、当該内国法人から一回に支払を受けるべき金額が、十万円に配当計算期間(一部省略)の月数を乗じてこれを十二で除して計算した金額以下であるもの

二 国若しくは地方公共団体又はその他の内国法人(一部省略)から支払を受ける前条第一項第一号に掲げる利子等又は配当等

三 内国法人から支払を受ける投資信託でその設定に係る受益権の募集が(一部省略)公募により行われたもの(一部省略)の収益の分配

(一部省略)

4 第一項の居住者又は恒久的施設を有する非居住者が有する

同項各号に掲げる利子等又は配当等

についての同項の規定の適用は、

その一回に支払を受けるべき利子等の額又は配当等の額ごとに行うことができる。

租税特別措置法第 より抜粋

そして確定申告不要制度は、「1回に支払を受けるべき配当等の額ごと」に適用を受けるかどうかを選択することができます。

申告不要とできるのはやはり源泉徴収されるためです。

(上場株式等の配当等に係る源泉徴収義務等の特例)

第九条の三の二

平成二十八年一月一日以後に

個人又は内国法人(所得税法別表第一に掲げる内国法人を除く。)

若しくは外国法人

に対して支払われる次に掲げる利子等(一部省略)又は配当等で政令で定めるもの(一部省略)

の国内における支払の取扱者で政令で定めるもの(一部省略)は、

当該個人又は内国法人若しくは外国法人に

当該上場株式等の配当等の交付をする際、

その交付をする金額(一部省略)に百分の十五(一部省略)の税率を乗じて計算した金額

の所得税を徴収し、

その徴収の日の属する月の翌月十日までに、これを国に納付しなければならない。

一 第三十七条の十一第二項第一号に掲げる株式等の利子等又は配当等

二 投資信託でその設定に係る受益権の募集が前条第二号に規定する公募により行われたもの(一部省略)の収益の分配

(一部省略)

租税特別措置法 より抜粋

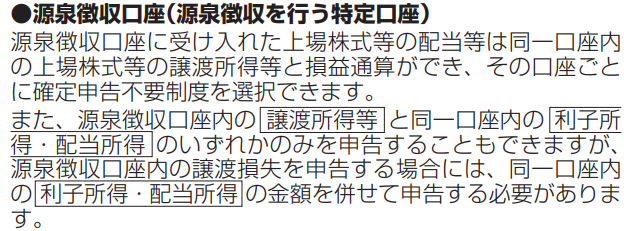

「特定口座(源泉徴収あり)」で配当金等を受入れ

次に配当等を「特定口座(源泉徴収あり)」に受入れる場合の話です。

受入れの設定を行う

上場株式等の配当等を、開設した「特定口座(源泉徴収あり)」に受入れる設定を行うことができます。

ご利用している証券会社のHPを調べれば設定方法が記載されているはずですのでそちらに従ってください。

SBI証券の場合は以下のページに設定方法が載っています。

SBI証券の場合は以下のように「配当受入」とあれば設定済ということです。

「株式数比例配分方式」を選択

これも証券会社HP内に情報が載っているはずですので各証券会社の手続きに従ってください。

SBI証券の場合は以下に設定手続きが載っています。

譲渡損失と配当等を相殺できる

前述の手続きにより「特定口座(源泉徴収あり)」に上場株式等の配当等を受入れることを選択した場合は、以下の2つを損益通算(相殺)ができます。

- 「特定口座(源泉徴収あり)」内で生じた譲渡損失

- 「特定口座(源泉徴収あり)」に受け入れた配当等

相殺後の金額に対して源泉徴収されて、確定申告不要を選択できます。

(源泉徴収選択口座内配当等に係る所得計算及び源泉徴収等の特例)

第三十七条の十一の六

(一部省略)

6 前項の金融商品取引業者等が居住者又は恒久的施設を有する非居住者

に対して支払われる源泉徴収選択口座内配当等について徴収して納付すべき所得税の額を計算する場合において、

当該源泉徴収選択口座内配当等に係る源泉徴収選択口座につき次の各号に掲げる金額があるときは、

当該源泉徴収選択口座内配当等について徴収して納付すべき所得税の額は、

(一部省略)その年中に交付をした源泉徴収選択口座内配当等の額の総額から

当該各号に掲げる金額の合計額

を控除した残額を

第三条の三第三項に規定する国外公社債等の利子等、

第八条の三第三項に規定する国外投資信託等の配当等、

第九条の二第二項に規定する国外株式の配当等

又は第九条の三の二第一項に規定する上場株式等の配当等

に係る

これらの規定に規定する交付をする金額

とみなして

これらの規定を適用して計算した金額とする。

一 その年中にした当該源泉徴収選択口座に係る特定口座内保管上場株式等の譲渡につき

第三十七条の十一の三第一項の規定に基づいて計算された

当該特定口座内保管上場株式等の譲渡による

事業所得の金額、譲渡所得の金額及び雑所得の金額

の計算上生じた損失の金額として政令で定める金額

二 その年中に当該源泉徴収選択口座において処理された差金決済に係る

第三十七条の十一の三第二項に規定する信用取引等に係る上場株式等の譲渡

につき同項の規定により計算された

当該信用取引等に係る上場株式等の譲渡による事業所得の金額及び雑所得の金額

の計算上生じた損失の金額として政令で定める金額

9 居住者又は恒久的施設を有する非居住者が有する源泉徴収選択口座内配当等

についての第八条の五第一項の規定の適用は、

同条第四項の規定にかかわらず、

第一項の規定により計算されたその年中に交付を受けた源泉徴収選択口座内配当等

(その者が二以上の源泉徴収選択口座において源泉徴収選択口座内配当等を有する場合には、それぞれの源泉徴収選択口座において有する源泉徴収選択口座内配当等)

に係る

利子所得の金額及び配当所得の金額の合計額ごとに行うものとする。

租税特別措置法 より抜粋

まとめると

①「源泉徴収あり」を選択することで「『特定口座(源泉徴収あり)』内で生じた譲渡損益」は確定申告不要となる。

②「上場株式等の配当等」についても確定申告不要制度がある。

③開設した「特定口座(源泉徴収あり)」に一定の配当等を受入れる設定をすると、「①で生じた譲渡損失」と「受入れた配当等」を相殺できる。

④「③の相殺後の金額」に対して源泉徴収が行われ、「特定口座(源泉徴収あり)」ごと確定申告不要制度を選択できる

株式投資などに詳しい税理士

株取引やFX、先物取引、仮想通貨売買など金融商品の税務に詳しい税理士は実はあまり多くありません。『ココナラ』の以下のサービスで、金融商品の税金に関するスポット相談ができます。

\ ココナラで! /

参考元情報

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。