\ IT業専用プラン! /

\ 契約前にサービス内容や料金を確認! /

目次

会社を設立する

株式会社と合同会社の違い

スクロールできます

| 項目 | 合同会社 | 株式会社 |

|---|---|---|

| 対外的な信用力 | 相対的に低い | 相対的に高い |

| 諸費用 | 約10万円~ | 約25万円~ |

| 設立に係る手続き期間 | 約5日程度 | 約10日程度 |

| 「所有」と「経営」 | 一致 | 分離 |

| 出資者の呼称 | 『社員』 | 『株主』 |

| 利益配分 | 任意 | 出資比率 |

| 役員の任期 | 制限なし | 最長10年 |

| 株式公開 | できない | できる |

| 設立コスト | 約14万円 | 約25万円 |

| こんな方へ | 家族経営の会社 資産管理会社 | 事業を大きくしたい方 |

- 合同会社に対して偏見を持っている人もいるため、個人商売ではなく、これからしっかりと会社として活動してゆくということであれば株式会社の方がおすすめです。

会社設立の手段

比較表

スクロールできます

| 項目 | 司法書士へ依頼 | 法人設立ワンストップサービス | MFクラウド会社設立 |

|---|---|---|---|

| 料金 | |||

| 個別事情の反映 |

実務上の留意点

- 手堅く進めたい場合、「個別事情の反映」が大切になってきます。これは司法書士でなければ対応できないため、税理士目線では司法書士へ依頼する方法をおすすめいたします。

- 自身で進める場合は、「法人設立ワンストップサービス」や「マネーフォワードクラウド会社設立」のようなサービスを活用します。

\ 自分で会社設立! /

司法書士へ依頼するとき

| 項目 | 料金目安 |

|---|---|

| 株式会社設立登記 | 約8万円前後 |

| 合同会社設立登記 | 約7万円前後 |

- 上記とは別で登録免許税など、司法書士報酬とは別の料金も生じます。

ワンストップサービスやMFクラウド会社設立を使うとき

想定されるミス

- 画面の指示に従いよく分からない欄をブランクにしてしまい、そのままの状態で税務書類を税務当局へ提出してしまう。

- 設立関連書類の作成&提出を、「単なる事務手続き」と認識しており、後で好きなようにやり直しが効くものだと誤認したまま適当に進めてしまう。

相談すべき専門家一覧表

スクロールできます

| 項目 | ジャンル | 主な相談先 |

|---|---|---|

| 確定申告 | 税務 | 税理士 |

| 税務関連届出書・申請書 | 税務 | 税理士 |

| 税務に関する判断 | 税務 | 税理士 |

| 会計業務 ※1 | 会計 | 税理士 |

| 経理業務 (会計業務以外) ※2 | 経理 | アウトソーシング会社 |

| 法的な紛争解決 | 法務 | 弁護士 |

| 就業規則 | 労務 | 社会保険労務士 |

| 契約書チェック | 法務 | 弁護士、司法書士、行政書士 |

| 定款作成 | 法務 | 司法書士、行政書士 |

| 会社設立登記 | 登記 | 司法書士 |

| 特許等の権利保護 | 法務 | 弁理士 |

| 会計監査 ※3 | 会計 | 公認会計士 |

| 不動産の登記 | 登記 | 司法書士 |

| 議事録チェック | その他 | 司法書士 |

| 不動産の価格算定 | 不動産 | 不動産鑑定士 |

| 許認可 | 行政手続き等 | 行政書士 |

| 社会保険手続き | 労務 | 社会保険労務士 |

| 給与計算 ※1 | 労務 | 社会保険労務士、税理士 |

| 助成金の申請 ※4 | 労務 | 社会保険労務士 |

| 補助金申請支援 | その他 | 行政書士、中小企業診断士etc. |

| 融資支援 | 資金調達 | 様々 |

- ※1 最終的には外部へ委託せず内製化することが望ましい。

- ※2 支払業務や固定資産の実物管理、請求業務、債権債務管理、棚卸業務など。

- ※3 大企業が主な対象。

- ※4 顧問契約が前提になることが一般的。

法人設立前の段階

会社名を決める

商号のルール

- 使用できる文字に制限あり

- 法律で禁止されている文字は禁止(例:金融機関以外の者が「銀行」というワードを使うetc.)

- 同一商号はNG

- その他多数

本店所在地を決める

実務上の注意点

- 代表者個人が居住用に賃借している部屋を設定するのはNG(転貸に該当するため)。

- 住所は登記簿謄本で公開される。

- 賃貸の場合、そもそも事務所用として使用できるかどうかを管理会社等へ事前に要確認。

- 資金もそれなりにあり事業業物件を探す場合は『東京都企業立地相談センター』へ行ってみるのも良いかも。

- スモールスタートの場合、バーチャルオフィスからはじめることも視野に入れる。

「バーチャルオフィス」とは?

- 物理的な場所を賃借するのではなく、事業専用のアドレス(住所)だけ確保できるサービス。

- 郵送物などを自宅へ自動転送してくれるところもある。

事業目的を決める

実務上の注意点

- 「将来おこなう可能性がある事業」も入れておく。

- 登記後に追加する場合、登録免許税+司法書士報酬が生じる。

- ただし、何でもかんでも入れてしまうと、事業開始後に取引先から「この会社、収入源は何だろう?」と疑いの目で見られる可能性もあるためほどほどに。

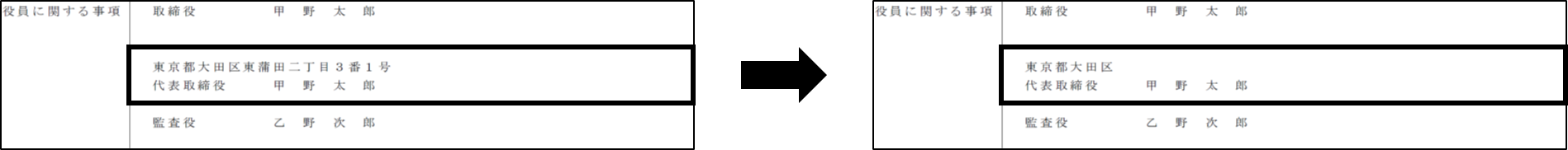

代表者の住所非表示制度(2024年10月~)

実務上の注意点

- 金融機関へ融資を申込むときや不動産取引をおこなう際、怪しまれる要因になり得る。

- 「制度として許容されている」≠「全ての人が活用すべき」

決算月を決める

実務上の注意点

- 「自身の業界の繁忙期」と「決算作業時期」が重なることを避ける

- 依頼予定の税理士の繁忙期を避ける(物理的に対応ができないリスクがあるため)。

- 11月、12月、1月、3月決算は税理士事務所からは嫌厭される傾向にある(※2025年6月現在、弊所ではこれれらの決算月でもご対応可能です)。

- 一定の場合には税法上の「特定期間」が生じないように決算月を決める方が良いケースがある(※この判断は税理士への相談必須)

資本金を決める

スクロールできます

| 金額 | 影響する主な項目 |

|---|---|

| 資本金額1,000万円未満 | インボイス登録しない場合、免税事業者になれる |

| 資本金等の額1,000万円超 ※1 | 法人住民税の均等割 |

| 1億円超 | ・法人事業税の外形標準課税 ・各種法人税法上の優遇措置適用なし |

- ※1 「資本金の額」と「資本金等の額」は似て非なるものですので、このあたりの判断は専門家の判断が必要と考えましょう。

定款作成

実務上の注意点

- 合同会社の場合、法人税の確定申告期限の延長のための文言や、代表社員が死亡したときの扱いなどの記載をする必要がありますが、これらは司法書士に依頼しなければ記載ができないケースが大半です。

- 定款は会社のルールブックであるため、個別性を反映させるためには、「法人設立ワンストップサービス」や「マネーフォワードクラウド会社設立」ではなく、司法書士へ個別に依頼することをお勧めします。

必要な許認可を調べる

許認可が必要な業種の例

- 飲食業

- 古物商

- 理容業、美容業

- 運送業

- 建設業

- 宅地建物取引業

- 酒類販売業

- また、個人事業主から法人成りする場合、基本的に個人事業主時代の許認可を引き継ぐことはできませんので、法人として新たに取得する必要があるとお考え下さい。

- 『J-NET21』でもある程度は調べることができますが、最終的には専門家や公的機関への確認が必要です。

定款認証

実務上の注意点

- 12月や3月は公証役場が混み、予約が取りにくいこともある。

法人の事業専用口座を準備

法人口座開設のハードル

弊所固有のサポート体制

- 最近はマネーロンダリングの関係で、法人用口座の開設のハードルは上がっているようです。

- 実店舗のある金融機関(信用金庫など)で口座開設する場合、状況によっては「断られるのが当たり前」くらいの感覚でいたほうが良いかもしれません。

- 弊所においても、規模の大きい親会社がおり資本金も数百万円ある法人ですら実店舗のある金融機関での口座開設を断られているケースも見たことがあります。

- 断られると法人口座難民になります。そのリスクに備えてネット銀行も含めて複数の金融機関に対して開設申し込みしておくことも視野に入れましょう。

- 通常、法人口座開設は、法人設立後に謄本コピーを持参して金融機関へ申し込む必要があります。

- 弊所では一定の金融機関と提携しており、法人設立前段階から、口座開設の予約申込みのご案内が可能です。

「代表者個人」と「法人」は別人格

想定されるミス

- 「プライベート用口座を使って法人の入出金に使えばいいか」という進め方は絶対にNG。

- 公私混同してしまうとこれから法人を運営してゆく上で色々と弊害が生じるので、個人事業から法人成りする方は今まで自分がやっていた個人事業とは無関係ということを肝に銘じましょう。

公庫へ融資の申込み

弊所固有のサポート体制

- 日本政策金融公庫へ創業融資を申込む場合、できれば設立前、遅くとも設立後2か月以内に申込みます。

- 弊所の創業支援では、法人設立前段階から公庫の創業計画書作成サポートをおこなっています。

法人印の作成

名刺を準備

よくある方法

- 以下の『ココナラ』のようなスキルシェアリングサイトで安価で発注可能。

- 『Canva』で自作する。

頻繁に発注するものなので、安価な手段を選ぶことをおすすめします。こだわりが出てきたらCanvaで自作するのも楽しいですが、事業を開始すればわかりますが名刺というものは何度も作成・修正しなおしたくなります。

\ ココナラで! /

ホームページを準備

スクロールできます

| 項目 | 自作 | 『ココナラ』で外注 | HP制作会社へ外注 |

|---|---|---|---|

| 価格帯 | 年間1万円弱~※1 | 数千円~数十万円 | 100万円~ |

| クオリティ | |||

| 作業負担 | |||

| HP公開後のメンテ | |||

| 広告の自己コントロール |

- ※1 サーバーレンタル代のみの場合。

ポイント

- HPは自社の広告。理想は自身のコントロール下におくべきで、「その都度、保守運用委託先に依頼しなければ更新ができない」という状況は避けるべき。

- 自作する場合、Wordpressを勉強し続ける胆力が必要になることも忘れずに。

- SEO対策は結果が保証されるものではないため、資金に余力があるか確証がある場合を除き、多額のお金を投下するのは慎重に。

\ ココナラで! /

ロゴマークを準備

よくある方法

- 以下の『ココナラ』のようなスキルシェアリングサイトで安価で発注可能。

- 予算が潤沢にあり、かつ、時間もあるのであれば、インスタなどで好みのデザイナーさんを探す。

- 『Canva』で自作する。

\ ココナラで! /

法人設立直後の段階

税務上の設立関連書類

スクロールできます

| 書類の名称 | 提出必要となる場合 | 期限 | 緊急度 |

|---|---|---|---|

| 法人設立届出書 | 法人を設立した場合 | 設立登記の日以後2か月以内 | ★★★ |

| 法人設立・設置届出書(都道府県) | 法人を設立した場合等 | 事業を開始した日から15日以内(都税の場合) | ★★★ |

| 法人設立・設置届出書(市町村) | 法人を設立した場合等 | 自治体による | ★★★ |

| 青色申告の承認申請書 | 青色申告をしたい場合 | 以下のいずれか早い日の前日 ①設立の日以後3か月を経過した日 ②設立第1期目の事業年度終了の日 | ★★★ |

| 棚卸資産の評価方法の届出書 | 評価方法を選びたい場合 | 設立第1期目の事業年度の確定申告書の提出期限まで | ★☆☆ |

| 減価償却資産の償却方法の届出書 | 償却方法を選びたい場合 | 同上 | ★☆☆ |

| 有価証券の一単位当たりの帳簿価額の算出方法の届出書 | 算出方法を選びたい場合 | 有価証券を取得した日の属する事業年度の確定申告書の提出期限 | ★☆☆ |

| 定款の定め等による申告期限の延長の特例の申請 | 一定の場合で申告期限の延長の特例を受ける場合 | 最初に適用を受けようとする事業年度終了の日まで | ★☆☆ |

| 申告書の提出期限の延長の処分等の届出書・承認等の申請書 | 同上 | 延長を受けようとする事業年度終了の日まで等 | ★☆☆ |

| 事前確定届出給与に関する届出書 | 事前確定届出給与を支給する場合 | 設立の日以後2月を経過する日 | ★★★ |

| 源泉所得税の納期の特例の承認に関する申請書 | 納期の特例の適用を受けたい場合 | 特になし (原則、提出した日の翌月に支払う給与等から適用) | ★★☆ |

| 特別徴収税額の納期の特例に関する承認申請書 | 納期の特例の適用を受けたい場合 | 特になし (納期限未到来の月から適用開始) | ★★☆ |

| 給与支払事務所等の開設・移転・廃止の届出書 | 同上 | 開設の事実があった日から1か月以内 | ★★★ |

| 適格請求書発行事業者の登録申請書 | インボイス登録する場合 | なるべく早く | ★★★ |

| 消費税簡易課税制度選択届出書 | 簡易課税制度を適用したい場合 | 事業を開始した日の属する課税期間の終了の日まで (設立第1期目の場合) | ★★☆ |

| 消費税課税事業者選択届出書 | 課税事業者となる場合 | 同上 | ★★☆ |

| 消費税の新設法人に該当する旨の届出書 | 新設法人に該当することとなったとき | その事由が生じた場合速やかに | ★★☆ |

| e-Taxの開始(変更等)届出書 | 電子申告をするつもりである場合 | なるべく早く | ★★☆ |

| eLTAXの利用届出 | 電子申告をするつもりである場合 | なるべく早く | ★★☆ |

| ダイレクト納付利用届出書 | キャッシュレス納付する場合 | なるべく早く | ★★☆ |

- ネットや市販の書籍で調べれば、「法人設立届出書」や「青色申告の承認申請書」「適格請求書発行事業者の登録申請書(通称:インボイス登録申請書)」などの話は出てくると思いますが、実際には検討すべき書類はこれだけあります。

- 「緊急度」は弊所の独断と偏見による基準ですので、事業者の状況によって変わることもあります。

大きく3種類ある

- 法的に提出義務があるもの

- 法的義務はないが提出した方がよいもの

- 法的義務はないが提出すべきかどうか検討した方が良いもの

想定されるミス

- 税務当局に提出する書類(税務書類)を単なる事務手続きだと認識している。

- 自力で適当に作成してしまい重要な欄がブランクのままとなっており、法的な効力に猜疑が残る状態となってしまっている。

役員報酬

議事録作成

実務上の注意点

- 一般的には、設立日から3ケ月以内に臨時株主総会を開いて、そこで役員報酬の金額を決定します。

- このときの議事録は残しておきます。なお、零細企業などにおいては議事録を作成していないところもあるかもしれあませんが、役員給与や役員退職金の支給、会社⇔役員間の資産の売買などがある場合、必ず作成してください(最悪の場合、その取引自体が否認されるリスクも)。

- 議事録の記載方法などは司法書士へ相談すると安心です。

想定されるミス

- 総会議事録を作成しなければならないことを認識していない。

- 総会を実施していないにも関わらず、実施していたことにして、総会議事録を後日作成する(場合によっては刑事罰の対象となります)。

- ネットで拾った総会議事録ひな型を使用して適当に作成してしまっており、法的な効力に猜疑が残る状態となってしまっている。

- 役員給与は自由に変更できると誤認している。

事前確定届出給与に係る届出書

実務上の注意点

- もし事前確定届出給与を支給する場合は、設立日以後2か月以内に、事前確定届出給与に係る届出書を提出します。

- ただし、事前確定届出給与は「届出書を提出すればやることはそれで終わり」というものではなく、事業者側にも一定の対応が求められます。それらを完璧にきちんとこなせない可能性がある場合はあまりおすすめはしません。

インボイス登録

実務上の注意点

- インボイス登録をして消費税の課税事業者になるかどうかを決める。

- 単に税金の話だけでなく、取引先との関係も大切な要素。

- BtoBビジネスの場合、一般的にインボイス登録をする人が多い。

その他検討すべき主な項目

会計ソフトの選定

メジャーなベンダー

メジャーなソフト

- マネーフォワードクラウド

- freee

- 弥生会計25

- 勘定奉行

クラウド会計2大ベンダー

スクロールできます

| freee会計 | MFクラウド確定申告 | |

|---|---|---|

| 主なユーザー層 | フリーランス | フリーランスから大企業まで |

| 雰囲気 | 先進的 | オーソドックス |

| 複式簿記の習得※1 | ある程度は不要 | 必要 |

| 【PR】freee | 【PR】MFクラウド |

- ※1 会計ソフトはあくまでも「補助輪」です。青色申告をする場合、複式簿記を理解していなければ一定のリスク残ります。

専門家と顧問契約

創業期でも顧問契約が必要となる専門家

- 税理士

- 社会保険労務士(従業員を雇用している場合)

あわせて読みたい

税理士の探し方がわからない?税理士が考える税理士の選び方と探し方。

税理士の探し方がわからない はじめて税理士を探す方や先代からの付き合いで何となく契約継続していた税理士が引退することとなり後任の税理士を探すことになった方など…

源泉徴収事務

主な源泉徴収対象取引の例

- 役員給与

- 従業員給与

- 弁護士、税理士、社会保険労務士、司法書士、建築士、不動産鑑定士などへ支払う報酬

- デザイン料

- ライターへ支払う報酬

- イラストレーターへ支払う報酬

- 写真家へ支払う報酬

- 作曲料

- 講演料

- 脚本家へ支払う報酬

- その他多数

想定されるミス

- 創業初月に源泉徴収対象取引が生じているにもかかわらず、源泉徴収事務を認識していないために納付期限までに納付できていない。

- 源泉徴収対象取引が何かを認識していない。

- 支払相手から発行される請求書をそのまま信用している。

電子取引に係る請求書の保存義務

- 一番最初にすべきことは、2024年1月1日から義務化された「電子取引データの保存」の対応です。

- まずは「事務処理規定」を作成しましょう。すぐに作れます。

インボイス対応

- 何をインボイスとするか決める。

IT業固有の注意点

個人のエンジニアへ外部委託するとき

実務上の注意点

- 外部のフリーランスエンジニアは「雇用している従業員」ではないため、指揮監督命令などすることは絶対にNG。偽装準委任に該当し違法となるリスク。

弊所固有のサポート体制

- 外部人材を活用する際の注意点チェックリストをご提供しています。

契約形態を知っておく

実務上の注意点

- 委託元(クライアント)との間の契約形態をきちんと把握しておく。

- 受託開発系IT業の場合、一般的には準委任契約または請負契約となることが多い。

税理士報酬

料金構造パターン

スクロールできます

| パターン | 月額 | 申告料(決算料) |

|---|---|---|

| 1 | 低めに設定 | 約15万円~程度 |

| 2 | 高めに設定 | 0円 |

| 3 | 1と2の中間 | 約2万円~程度 |

- どのパターンでも年額で比較すれば同等程度の料金ラインとなる場合が多いため、月額料金による比較はあまり意味がありません。

- 弊所と近いのはパターン3です。弊所HP掲載料金はオンラインが前提のため、伝統的な会計事務所の料金ラインよりは安価となっております。月次面談が必要な場合ももちろんご対応可能でございますが、その場合は別途お見積りとなります。

相場

スクロールできます

| 年商 | 年額相場 | 弊所料金ライン |

|---|---|---|

| 1,000万円未満 | 約419,000円 | 約357,000円~ |

| 1,000万円以上3,000万円未満 | 約560,000円 | 約440,000円~ |

| 3,000万円以上5,000万円未満 | 約716,000円 | 約522,000円~ |

| 5,000万円以上1億円未満 | 約927,000円 | 約715,000円~ |

| 1億円以上3億円未満 | 約1,063,000円 | 約957,000円~ |

| 3億円以上 | 約1,252,000円~ | 約1,199,000円~ |

上記表の前提

- 全て税込

- 法人の税務顧問報酬に限定

- 地域は限定しない

- 大手税理士法人は除き、小規模な事務所のHPに公開されている料金表などに基づいて集計する

- N=35(料金プランが分かれている事務所の場合は1プランを1つとしてカウント)で平均値を算出

- 法人税申告(≒決算料)、消費税申告、償却資産申告、年末調整、法定調書の料金を集計

- 記帳代行なしの場合の料金を集計

- 弊所が個々の同業者から個別にヒアリングした情報も含む

- 各事務所HPから把握できなかった情報についてはある程度弊所の推測も含む

要注意

- 「税理士報酬 相場」で検索すると色々な情報がでてきますが、そもそも情報の発信元が税理士ではない(=税理士業務に詳しくない)ケースも見受けられ、情報としての信憑性が低い側面があります。

TECHタックス.com

スクロールできます

| 年商 | 月額 | 決算料/回 | 消費税申告料※1/回 |

|---|---|---|---|

| 1,000万円未満 | 16,500円 (年間198,000円) | 0円 | 33,000円~ |

| 1,000万円以上2,000万円未満 | 22,000円 (年間264,000円) | 44,000円~ | |

| 2,000万円以上 | 通常プランへ移行 | ||

- 1 消費税の課税方式は複数存在するため、いずれの方式をご選択されるかによって変動いたします。

- 2 税務調査が生じない場合には料金も発生しません。

\ IT業専用プラン! /

免責事項

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。