本コラムは以下のような方を対象としています。

- ITエンジニア(SE、プログラマー、アプリ開発etc.)事業者の方

- 会社を退職して個人事業主になり業務受託を受ける予定の個人エンジニアの方

- 会社を退職してIT業として法人を設立し業務受託を受ける予定のエンジニアの方

- エンジニアスタイルのようなサービスを利用する予定のITエンジニアの方

弊所はIT業の方々からご相談頂くことが多い事務所ですので、今回は個人のフリーランスエンジニアの方や、IT業で法人設立される方向けの解説をします。

\ お気軽にお問合せ下さい! /

最安で月額15,000円(税抜)にて、記帳込み・決算料込みにて承ります(消費税申告など一部オプション料金)。弊所キャパシティ上限に達し次第お申込みを締め切ります。

個人事業主として開業するケース

全体像

取引先がどの程度いるかにもよりますが、シンプルなビジネスモデルです。

ゼロから取引先を探すというより、勤務時代の繋がりで取引先を確保してから開業する方も多いと思いますので、広告宣伝費なども要しないことが多いでしょう。

想定される経費

- PC代など

- モニター代

- 仕事に必要なサブスクリプション

- 事務所賃料

- 光熱費

- 通信費

ペーパーレス&キャッシュレス

現金商売のビジネスと比べれば、ペーパーレス&キャッシュレスによる業務効率化はかなりやりやすいと言えます。

| 項目 | ペーパーレス可否 | キャッシュレス可否 |

| 報酬 | ○ | ○ |

| 賃料 | ○ | ○ |

| 光熱費 | ○ | ○ |

| 備品 | ○ | ○ |

簡易課税

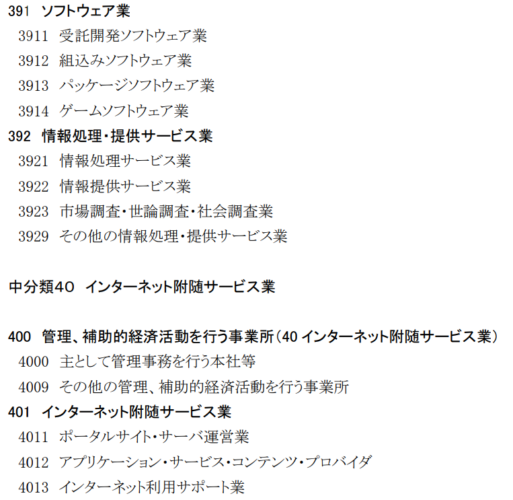

消費税の簡易課税制度を選択する場合、日本標準産業分類の大分類が「情報通信業」に該当します。

エンジニアと言っても色々種類があるかと思いますが、一例として以下の様なものは簡易課税の事業区分は「第五種」で問題ないと考えられます。

自宅兼事務所の場合

青色申告しているのであれば、家事按分が可能です。

事務所

仕事部屋の部屋面積などで合理的な按分ができればその分は必要経費に算入できます。

電気代

一例として自宅のコンセントの数で按分する方法があります。

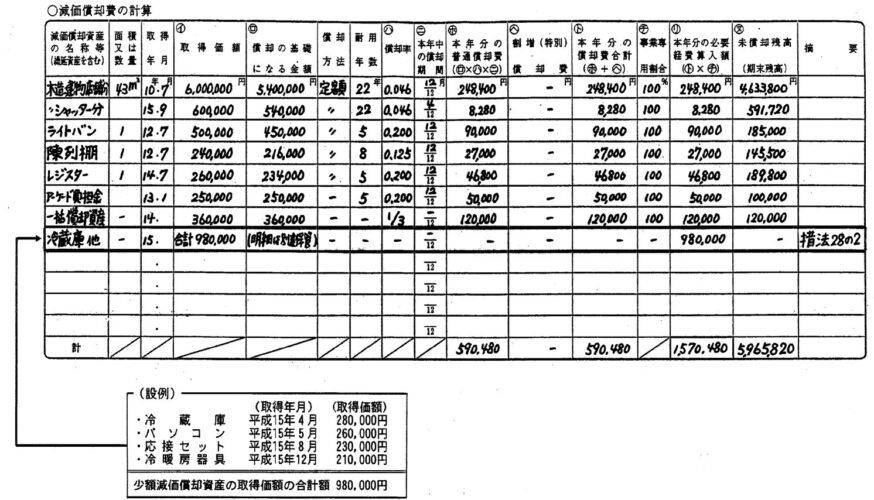

30万円未満の資産

以下の全ての要件を満たしている必要があります。

- 青色申告しており常時使用従業員数が500人以下

- 令和8年3月31日までに取得した資産である(2024年4月時点)

- 事業所得等の業務の用に供している

- 取得価額が30万円未満の資産である

- 手続規定の要件を満たしている

(中小事業者の少額減価償却資産の取得価額の必要経費算入の特例)

第二十八条の二 中小事業者(第十条第八項第六号に規定する中小事業者で青色申告書を提出するもののうち、事務負担に配慮する必要があるものとして政令で定めるものをいう。以下この項において同じ。)が、平成十八年四月一日から令和八年三月三十一日までの間に取得し、又は製作し、若しくは建設し、かつ、当該中小事業者の不動産所得、事業所得又は山林所得を生ずべき業務の用に供した減価償却資産で、その取得価額が三十万円未満であるもの(その取得価額が十万円未満であるもの及び第十九条第一項各号に掲げる規定の適用を受けるものその他政令で定めるものを除く。以下この条において「少額減価償却資産」という。)については、所得税法第四十九条第一項の規定にかかわらず、当該少額減価償却資産の取得価額に相当する金額を、当該中小事業者のその業務の用に供した年分の不動産所得の金額、事業所得の金額又は山林所得の金額の計算上、必要経費に算入する。この場合において、当該中小事業者のその業務の用に供した年分における少額減価償却資産の取得価額の合計額が三百万円(当該業務の用に供した年がその業務を開始した日の属する年又はその業務を廃止した日の属する年である場合には、これらの年については、三百万円を十二で除し、これにこれらの年において業務を営んでいた期間の月数を乗じて計算した金額。以下この項において同じ。)を超えるときは、その取得価額の合計額のうち三百万円に達するまでの少額減価償却資産の取得価額の合計額を限度とする。

2 前項の月数は、暦に従つて計算し、一月に満たない端数を生じたときは、これを一月とする。

3 第一項の規定は、確定申告書に少額減価償却資産の取得価額に関する明細書の添付がある場合に限り、適用する。

4 第一項の規定の適用を受けた少額減価償却資産について所得税に関する法令の規定を適用する場合には、同項の規定によりその年分の不動産所得の金額、事業所得の金額又は山林所得の金額の計算上必要経費に算入された金額は、当該少額減価償却資産の取得価額に算入しない。

5 前三項に定めるもののほか、第一項の規定の適用に関し必要な事項は、政令で定める。

租税特別措置法より抜粋

(試験研究を行つた場合の所得税額の特別控除)

第十条

(一部省略)

六 中小事業者 中小事業者に該当する個人として政令で定めるものをいう。

租税特別措置法より抜粋

(中小事業者の少額減価償却資産の取得価額の必要経費算入の特例)

第十八条の五 法第二十八条の二第一項に規定する事務負担に配慮する必要があるものとして政令で定めるものは、常時使用する従業員の数が五百人以下の個人とする。

2 法第二十八条の二第一項に規定する政令で定める減価償却資産は、次に掲げる規定の適用を受ける減価償却資産及び貸付け(主要な業務として行われるものを除く。)の用に供した減価償却資産とする。

一 所得税法施行令第百三十八条又は第百三十九条の規定

二 法第三十三条の六第一項、第三十七条の三第一項又は第三十七条の五第四項の規定

三 第十六条の三第六項又は第十八条の七第七項の規定

3 前項に規定する主要な業務として行われる貸付けに該当するかどうかの判定その他前二項の規定の適用に関し必要な事項は、財務省令で定める。

租税特別措置法施行令より抜粋

法人を設立するケース

代表者と法人は別人

法人は設立すると課される義務が増えたり求められるコンプラのレベルが上がります。

ネットやSNS、Youtubeなどには、法人設立について耳障りの良い扇動的な情報が溢れていますが、ウマい話はありませんのでデメリットもよく考慮した上で決めましょう。

バーチャルオフィスを借りる?

法人を設立してIT業の1人社長としてやっていく場合でも、おそらく実際の仕事は自宅で行うことの方が多いのではないでしょうか。

その場合、そもそも自宅を法人登記の場所として使えるか問題がありますので、そういうときは月額1,000円程度でも契約できるようなバーチャルオフィスがお勧めです。

この場合、自宅の家賃はもちろん損金(税務上認められる経費)にはなりませんのでご注意下さい。

雇用認定に注意

法人設立し、一部の業務を外注することもあると思いますが、その際に伝統的な論点として必ず気を付けなければならないことがあります。

偽装フリーランス(偽装請負)です。

「実態として」雇用しているのと同様であるにも関わらず、形式上は外注(業務委託)としている場合、かなり危ない状態です。伝統的なテーマなので、業務委託という契約形態に慣れている法人からすれば気を付けて当たり前のことなのですが、初めて業務委託を導入する法人にとっては(悪気なく)気が付いたらアウト状態になっていた、という恐ろしさがあります。

以下の資料はシンプルにまとめられていて読みやすいのでご一読下さい。

また、税務の話からは逸れますが、2024年11月から通称「フリーランス保護新法」が施行されるためフリーランスへ依頼(業務委託)する側の規制は厳しくなる方向へ進んでいます。

「従業員を雇用するのは嫌だから業務委託にしとけばいいや」のような軽いノリで業務委託を導入してしまい、委託先の人間をまるで従業員扱いしている場合かなり危険です。

インボイスは?

フリーランスエンジニアの方々は取引先の大部分は法人かと思います。

おそらく個人事業を始めるにあたって、インボイス登録をされている方が多いと思いますが、インボイス登録することにより消費税法上の「課税事業者」となります。

また、1人で事業活動していても年収が高めの方もいますので、そもそも課税売上高が1,000万円を超えている場合はインボイスに関わらずどのみち課税事業者となる可能性大です。

その場合、消費税法上の「課税事業者」となる場合、法人税申告や所得税申告だけでなく、消費税申告も必要になりますのでご注意下さい。

消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等および特定課税仕入れについて、納税義務が免除されます(注)。

ただし、適格請求書発行事業者は、基準期間における課税売上高にかかわらず、納税義務は免除されません。詳しくは、コード6498「適格請求書等保存方式(インボイス制度)」をご参照ください。

(注)その課税期間の基準期間における課税売上高が1,000万円以下であっても特定期間(※1)における課税売上高が1,000万円を超えた場合など一定の事由に該当する場合には、その課税期間について納税義務は免除されず課税事業者となります。

No.6501 納税義務の免除|国税庁 (nta.go.jp) より抜粋

創業計画書の記載例

日本政策金融公庫の国民生活事業へ相談へ行くこととなりますが、創業計画書の記載例が公庫のHPに掲載されていますので参考にしましょう。

融資を申し込むのは事業者本人ですので、もちろんサンプル記載例を真似ればOKということでもありません。

創業融資の支援をおこなっている専門機関もたくさんありますが、最終的にはご自身のビジネスですので、記載例や専門家アドバイスは補助輪のようなものです。

創業融資の場合、専門機関のアドバイスよりも、ご自身の今までの経歴や経験値、資格などの方が影響力は大きいように思いますので、公庫の担当者に対して自分で自信を持って「語れる」内容にしましょう。

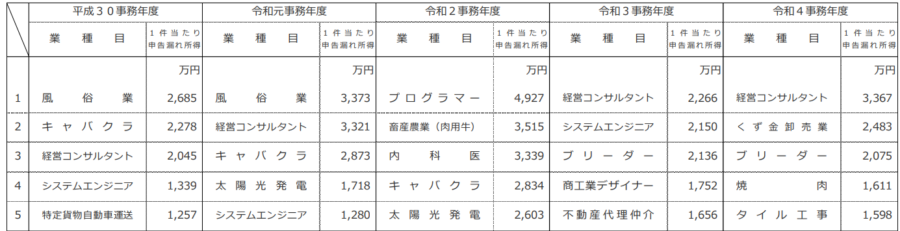

申告漏れ額が高額な業種としてランクイン

プログラマーやシステムエンジニアなどのIT技術職(個人事業主)の1件当たりの申告漏れ所得金額が高額な業種としてランクインしています。

狙われやすい業種とも言えますので、普段から適正に会計税務をおこなっておきましょう。

会計税務の厄介なところですが、後手にまわればまわるほど泥沼にはまってゆき、受任可能な税理士を探す難易度が上がってゆきます。入口の時点できれいにしておくことが最良です。

業務効率化のために

クラウド会計

ITエンジニアの場合、キャッシュレス取引の方が多いと思いますので、クラウド会計を使うと便利です。

白色申告で対応するような小規模な売上げの事業であればわざわざマネーフォワードクラウドのような会計ソフトを導入する必要はないかもしれませんが、IT業においては年商が高い方も多いため、会計ソフトで適切に管理することをお勧めします。

ネット銀行

事業専用の口座を解説してそれをマネーフォワードクラウドへ連携すると業務効率化が図れます。

電子契約

業務を受託する形式の場合、契約書は委託元が準備してくれるケースが大半と思いますが、もしご自身で対応しなければならない状況が生じる可能性がある場合、電子契約の導入も検討すると良いと思います。印紙代が節約できますし何よりも『紙の契約書を印刷して製本して捺印して…』という時代錯誤な無駄な作業を軽減できます。

参考元情報

簡易課税の事業区分について(フローチャート)|国税庁 (nta.go.jp)

「中小企業者の少額減価償却資産の取得価額の必要経費算入の 特例制度」を適用する場合の明細書の添付について |国税庁 (nta.go.jp)

簡易課税の事業区分について(フローチャート)|国税庁 (nta.go.jp)

お問合せ

澁谷税理士事務所は、主に渋谷・新宿・池袋・練馬など首都圏西側地域の事業者様からご相談を受けることが多い事務所です。オンラインにて全国対応もしておりますので離島対応や地方都市対応も可能です。

マネーフォワードクラウドなどを活用し、ペーパーレス&キャッシュレスを目指してサービス展開しております。

主に創業期の事業者(年商約数百万円、人員1名~)から成長期の事業者(年商約~5億円、人員約~100名)向け税務顧問を取り扱っており、IT業税務を得意としております。

ご紹介の無い方でもお気軽にお問合せ下さいませ。

\ お気軽にお問合せ下さい! /

料金プラン

PR

コラムに関する免責事項

当サイト内のコラムの内容をご参照・ご活用等された場合、以下に掲げる内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内のコラムの内容については正確性等を高めるよう努めておりますが、その内容に対していかなる保証をするものでも御座いません。

- 当サイト内のコラムに記載された情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いません。

- ご自身の税務等に関するご判断に際しては、最終的には必ずご自身の顧問税理士等へご相談の上、ご自身の責任においてご判断下さい。

- 当サイト内のコラムは簡潔さに優先順位を置いておりますので、一定の情報は割愛させて頂いております。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

法令等は日々改正されるものであり最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内のコラムはあくまで当サイト管理者の私見であり、他の専門家と解釈が相違する場合も御座います。

- 当サイト内のコラムは予告なしに変更や更新、削除されることが御座います。

- 当サイト内のコラムに記載された情報の無断転載等は固く禁じます。

-1.jpg)