- 税務顧問業務の内容がいまいち分からないという方

- ある程度会計業務になじみがある方

- 税務顧問サービス=記帳代行+確定申告 と理解されている方

- クラウド会計を始めて導入する予定の方

- ご自身で記帳している方 or するつもりの方

\ 無料! /

クラウド会計を使用しても税理士は必要?

税理士が「税理士がいた方が良い理由」を語るとポジショントークになってしまいますが、結論としては「必要」という答えになります。

理由として、会計業務には2つの側面があるためです。

- 『作業的』側面(取引のリストアップや取込み作業etc.)

- 『質的』側面(複式簿記や会計、税法などに則って精査etc.)

1についてはクラウド会計によって効率化をはかることができますが、クラウド会計が2を担保してくれることはありません。その意味において税理士との契約は必要となります。

たとえば、「自動運転機能なしでも運転できる技術を持っている人」が、「自動運転機能が搭載された車」を運転する場合、その方のもともとの運転技術を強化することができると思われます。しかし、「一度も自動車を運転したことがない人」が「自動運転機能搭載の自動車」を運転することは危険極まりない行為かと存じます。弊所ではクラウド会計もこれと似ているところがあると考えております。

一般的に2を「税務会計」と呼びます。

税務会計とは

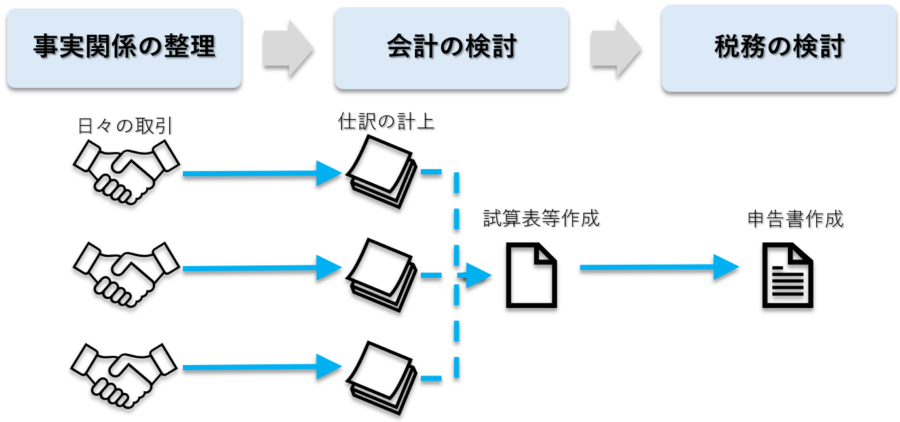

税務会計の3ステップ

- 「事実関係の整理」:「誰と」「どういう取引条件で」「いくらで」「何を」やり取りしたのか、などの事実関係を根拠となる証拠資料に基づいて整理すること。

- 「税務の検討」は、真ん中の「会計の検討」と同時におこなうケースが多いため実際には一体化している。

- 請求書などの資料を精査して事実関係を整理し、複式簿記や税法に則った正しい会計帳簿を作ることを一般的に『税務会計』と呼ぶ。

- つまり、単純作業ではない。

- 『税務会計』を担保することが税務顧問の大きな役割。

税務会計を適切におこなうメリット

| 適切におこなった場合 | 適切におこなわなった場合 |

|---|---|

| ペナルティ税額を回避できる 延滞税を回避できる 会計帳簿を経営判断に使える 金融機関の信用を獲得できる | 本税とは別で最大40%のペナルティが生じる 延滞税が生じる 問題があった場合リカバーのための時間を失う 修正申告料など追加税理士報酬が生じる 当局が悪質と判断した場合刑事罰の対象 金融機関の信用を失い倒産リスクが高まる 従業員や取引先の信用を失う |

税務会計の具体例

テナントから水光熱費を収受するとき

前提

ビルの管理会社が、共益費を毎月定額で各テナントから受領しており、そのお金を使ってそのビルの水光熱費や清掃代などを支払うとします。

テナントから領収するビルの共益費|国税庁 (nta.go.jp)

- 「消費税法上、消費税認識しなければならない取引かどうか」という判定。

- 正しい消費税区分の判断。

会計

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 普通預金 | – | 550,000 | 預り金 | – | 550,000 |

- 税務の視点を一切無視するのであれば、テナントからお金を受け取ったときこのような仕訳でも良いかもしれません。

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 預り金 | – | 440,000 | 普通預金 | – | 440,000 |

- 水光熱費などを支払うときは上記のようにします。

税務

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 普通預金 | – | 550,000 | 賃料収入(共益費) | 課税10% | 550,000 |

- しかし、消費税法上はこれは課税売上です。そのため上記のようにしなければなりません。

- 「これは消費税法上は課税売上だな」と気付けるかどうか、です。単に記帳ができるだけでは税務の視点が欠けている決算書(会計書類)ができてしまいます。

- その決算書に基づいて確定申告書作成をすると、誤った前提からは誤った結論しか出てこないため、申告自体も間違うこととなります。

キャッシュバックを収受したとき

- そのキャッシュバックの経済的実態の精査。

- 正しい消費税区分の選択。

固定資産などを売却したとき

- 「複式簿記による仕訳」と「税務会計による仕訳」の違いの区別。

- 正しい消費税区分の選択。

交際費等が生じる場合

前提

主要な取引先を接待したとします。

- 「法人税法上の交際費等」に該当しているかどうかの判断。

- 会計帳簿とは別で作成しなければならない資料があるかどうかの判断。その作成のやり方。

会計

| 借方科目 | 消費税 | 借方金額 | 貸方科目 | 消費税 | 貸方金額 |

| 接待交際費 | 課税10% | 220,000 | 未払金 | – | 220,000 |

- 接待したときにお店などから受け取った領収書や予約表などの証拠資料と突合し、たしかに存在した取引であることが確認できれば上記の仕訳で問題ないでしょう。

税務

会計処理自体はそのままでOKですが、税務の目線からはたとえば以下のようなチェックが必要です。

- 法人税法上の『飲食費』(辞書的な意味ではなく)に該当するか?

- 法人税法上の『交際費等』(辞書的な意味ではなく)に該当するか?

- 法人税法上の『接待飲食費』(辞書的な意味ではなく)に該当するか?

- 参加者1人当たりの支出額はいくらか?

- 税法上定められている『一定の書類』を作成&保存しているか?

- 税法上定められている帳簿記載事項の要件を満たしているか?

そしてチェック結果を数か月後の確定申告に備えて管理しておく必要があります。

顧問税理士もおらず期中から自社で管理ができていない場合、申告業務を依頼する税理士から追加質問が来ますが、過去の取引に遡って確認してゆくという無駄な作業が生じることになります。

さらに、「書類の保存」や「帳簿記載事項の要件」を満たしているかどうかのチェックはクラウド会計はやってくれません。

そもそもこのような要件が存在していることを認識しておらず、「1人あたり1万円以下だから損金」というどこかで聞きかじった知識だけで進めている方もいます。

返品や値引きなどが生じたとき

- 「複式簿記による正しい仕訳」と「税務会計による正しい仕訳」の区別。

- 正しい消費税区分の判断。

- 実態として「法人税法上の交際費等」に該当していないかどうかの判断。

業務委託スキームを導入するとき

- 業務委託スキーム(外部のフリーランスの活用)導入前にクリアにしなければならない論点のリストアップ。

- 導入後における具体的な注意事項。

給付金などを収受したとき

(法令に基づき交付を受ける給付金等の帰属の時期)

2-1-42 法人の支出する休業手当、賃金、職業訓練費等の経費を

するために雇用保険法、労働施策の総合的な推進並びに労働者の雇用の安定及び職業生活の充実等に関する法律、障害者の雇用の促進等に関する法律等の法令の規定等に基づき交付を受ける給付金等については、その給付の原因となった休業、就業、職業訓練等の事実があった日の属する事業年度終了の日においてその交付を受けるべき金額が具体的に確定していない場合であっても、その金額を見積り、当該事業年度の益金の額に算入するものとする。(昭55年直法2-8「六」、昭59年直法2-3「一」、昭63年直法2-14「一」、平12年課法2-7「二」、平23年課法2-17「四」、平30年課法2-28「二」により改正)

(注) 法人が定年の延長、高齢者及び身体障害者の雇用等の雇用の改善を図ったこと等によりこれらの法令の規定等に基づき交付を受ける奨励金等の額については、その支給決定があった日の属する事業年度の益金の額に算入する。

法人税基本通達より

- まだ入金されていない給付金について収益計上の必要があるかどうかの判断。

- 給付金の種類の精査。

\ オーソドックスなプラン! /

澁谷税理士事務所のサポート体制

本コラムで伝えたかったことは、ご自身では「記帳ができている」「同じ取引しか出てこないから会計処理を作るのも簡単」と思っていても、実際には税務の視点では誤った会計処理を計上してしまっている、という危険があるという点です。

誤った会計処理が量産され帳簿がカオス状態になってしまうと、「マイナス状態をゼロ地点に戻す」という作業からスタートすることになります。そもそもマイナス状態に陥っている場合、受任してくれる税理士事務所が見つからないという事態になる可能性も。

弊所では税務畑出身の純然な税理士が対応いたしますので、税務会計を適切におこなうサポートが可能です。「まずは事業における防御を固める」ことを重視しております。

ご自身の会計や税務について、「自分の場合はどのように進めるべき?」とお悩みの方は、まずは弊所サービス内容をご確認いただき、無料WEB面談をご予約下さいませ。

\ サービス範囲や料金を契約前に確認! /

当サイト内の情報をご活用等される場合、以下の内容についてご同意頂いたものとみなさせて頂きますので必ずご一読下さい。

- 当サイト内の情報は正確性等を高めるよう努めておりますが、その内容に対して何らかの保証をするものではございません。

- 当サイト内の情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当サイト管理者は一切責任を負いかねます。

- 当サイト内のコラムは弊所の私見です。

- 当サイト内のコラムはその執筆時点における法令等の情報に基づき整理したものです。

最新の法改正等の内容が未反映となっている場合もあるため、必ずご自身で最新の法令等の情報をご確認下さい。 - 当サイト内の情報の無断転載等は固く禁じます。

するために雇用保険法、労働施策の総合的な推進並びに労働者の雇用の安定及び職業生活の充実等に関する法律、障害者の雇用の促進等に関する法律等の法令の規定等に基づき交付を受ける給付金等については、その給付の原因となった休業、就業、職業訓練等の事実があった日の属する事業年度終了の日においてその交付を受けるべき

するために雇用保険法、労働施策の総合的な推進並びに労働者の雇用の安定及び職業生活の充実等に関する法律、障害者の雇用の促進等に関する法律等の法令の規定等に基づき交付を受ける給付金等については、その給付の原因となった休業、就業、職業訓練等の事実があった日の属する事業年度終了の日においてその交付を受けるべき